(投稿・平成25年-見直し・令和6年11月)

「固定資産税は難しい」、「毎年送られてくる納税通知書・課税明細書を見てもよく分からない」と思われている皆様も多いのではないでしょうか。

これは、固定資産税の土地と家屋は、納税者(所有者)からの申告ではなく、市町村が一方的に評価し課税するという「賦課課税方式」を採用していることが一つの原因であります。

また、「賦課課税方式」の他に「評価内容が複雑」というのが大きな原因なのです。その複雑な評価内容は、土地の「負担調整措置」と家屋の「再建築価格方式」という仕組みになっているからです。

この講座では、これらの複雑な仕組みを可能なかぎり分かり易く解説してまいります。

それでは、まず「そもそも固定資産税とはどのような税なのか」ということからです。

固定資産税は土地、家屋、償却資産

<固定資産税とは>

※地方税法341条1項1号

「固定資産 土地、家屋及び償却資産を総称する。」

固定資産税は、シャウプ勧告を契機として行われた昭和25年の地方税制度の根本的改革に伴い創設されましたが、当時から、土地、家屋、償却資産の3つの資産に課税される市町村税です。

固定資産税は、固定資産(土地、家屋及び償却資産)の保有と市町村が提供する行政サービスとの間に存在する受益関係に着目し、応益原則に基づき、資産価値に応じて、所有者に対し課税される「財産税」です。

過去に固定資産税は「収益税」か「財産税」との議論もありましたが、間違いなく「財産税」です。

ここに、地方税法の「用語の定義」を引用します。

<土地とは>

※地方税法341条1項2号

「土地 田、畑、宅地、塩田、鉱泉地、池沼、山林、牧場、原野その他の土地をいう。」

<家屋とは>

※地方税法341条1項3号

「家屋 住家、店舗、工場(発電所及び変電所を含む。)、倉庫その他の建物をいう。」

<償却資産とは>

※地方税法341条1項4号

「償却資産 土地及び家屋以外の事業の用に供することができる資産(鉱業権、漁業権、特許権その他の無形減価償却資産を除く。)でその減価償却額又は減価償却費が法人税法又は所得税法の規定による所得の計算上損金又は必要な経費に算入されるもののうちその取得価額が少額である資産その他の政令で定める資産以外のもの(これに類する資産で法人税又は所得税を課されない者が所有するものを含む。)をいう。ただし、自動車税の種別割の課税客体である自動車並びに軽自動車税の種別割の課税客体である原動機付自転車、軽自動車、小型特殊自動車及び二輪の小型自動車を除くものとする。」

固定資産税は、どの市町村にも広く存在する資産を課税客体としており、税源の偏りが小さく市町村税としてふさわしい基幹税目であります。

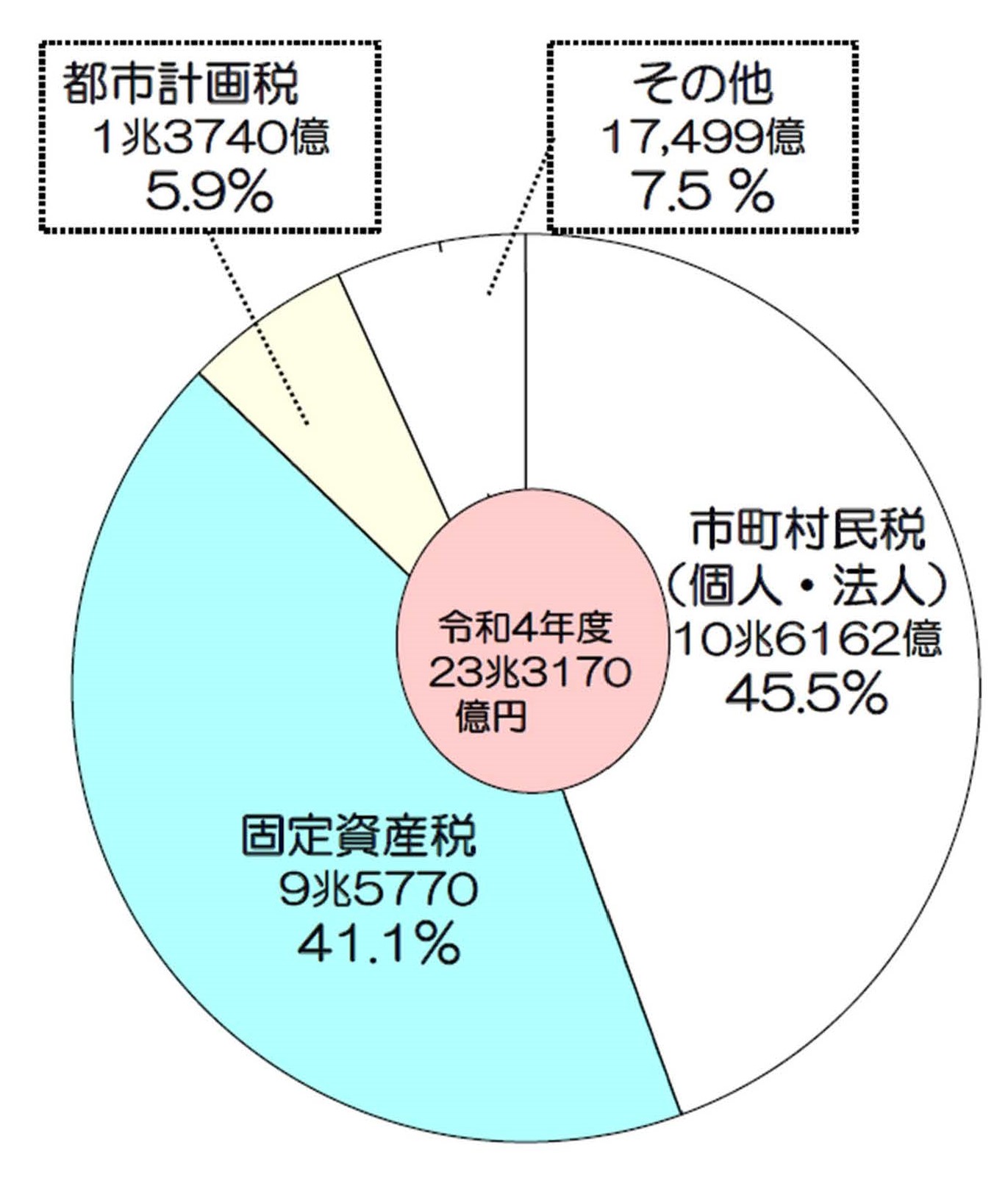

この図にありますように、固定資産税は都市計画税(市街地的地域の目的税です)と併せると、市町村税のうち約47%を占めています。

<市町村税の内訳>

ところで、固定資産税は「土地と建物に課税される税金」と答える人がほとんどですが、これは正確ではありません。

固定資産税では、建物ではなく家屋と呼びます。

また、固定資産税とは別に償却資産税があると勘違いされがちですが、償却資産税という税目はありません。償却資産税ではなく「固定資産税のうちの償却資産」というのが正解です。

納税義務者は1月1日の所有者

固定資産税の納税義務者は、毎年1月1日(これを賦課期日といいます)における、固定資産の所有者(正確には登記簿上の所有者又は固定資産補充課税台帳に登録されている者)となります。

<固定資産税の納税義務者>

※地方税法343条

「1 固定資産税は、固定資産の所有者に課する。

2 前項の所有者とは、土地又は家屋については、登記簿又は土地補充課税台帳若しくは家屋補充課税台帳に所有者として登記又は登録がされている者をいう。この場合において、所有者として登記又は登録がされている個人が賦課期日前に死亡しているとき、若しくは所有者として登記又は登録がされている法人が同日前に消滅しているとき、又は所有者として登記されている第348条第1項の者が同日前に所有者でなくなつているときは、同日において当該土地又は家屋を現に所有している者をいうものとする。

3 第1項の所有者とは、償却資産については、償却資産課税台帳に所有者として登録されている者をいう。」

ところで、令和2年度の地方税法改正により、所有者以外に使用者にも課税する「使用者課税」が可能となっています。それまでは、震災、風水害、火災その他の事由により不明である場合に限って「使用者を所有者とみなす」ことができたのですが、次の5項が追加され「存在が不明である場合」の「使用者課税」が認められました。

<使用者課税>

※地方税法343条5項

「市町村は、相当な努力が払われたと認められるものとして政令で定める方法により探索を行つてもなお固定資産の所有者の存在が不明である場合には、その使用者を所有者とみなして、固定資産課税台帳に登録し、その者に固定資産税を課することができる。この場合において、当該市町村は、当該登録をしようとするときは、あらかじめ、その旨を当該使用者に通知しなければならない。」

固定資産税1.4%、都市計画税0.3%

次に固定資産税及び都市計画税の税率ですが、通常、固定資産税は1.4%、都市計画税0.3%と言われています。

しかし、正確に言いますと、固定資産税の1.4%は標準税率で、都市計画税の0.3%は制限税率(上限)とされています。

<固定資産税の税率>

※地方税法350条1項

「固定資産税の標準税率は、100分の1.4とする。」

固定資産税の税率は全国ほぼ全てが1.4%とされていますが、これを超える場合は、市町村の条例で定める必要があります。1.4%を超える税率が採用されている市は、北海道夕張市が1.45%とされています。

<都市計画税の税率>

※地方税法702条の4

「都市計画税の税率は、100分の0.3を超えることができない。」

都市計画税は目的税ですが、税率は0.3%を超えることはできません。

なお、東京都23区の都市計画税の税率は、住宅用地の範囲に限り都税条例により減額特例(0.15%)が行われています。

固定資産税は都道府県でも課税される

固定資産税は本来市町村税ですが、一部は都道府県でも課税されています。

これは、あまり知られていませんが、一定の限度額を超える大規模償却資産(固定資産税)は都道府県で課税されています。

大規模の償却資産が一つの市町村に偏ることを是正する「税源の偏在を是正する」のが目的で、その市町村の存する都道府県が課税します。

代表的な資産としては、船舶、航空機、鉄軌道などがあります。

また、大規模都市以外の市長村の大規模非木造家屋評価は県(県税事務所)により行われています。

なお、東京23区の固定資産税は、東京都(都税事務所)が全面的に評価・課税しています。

2022/04/12