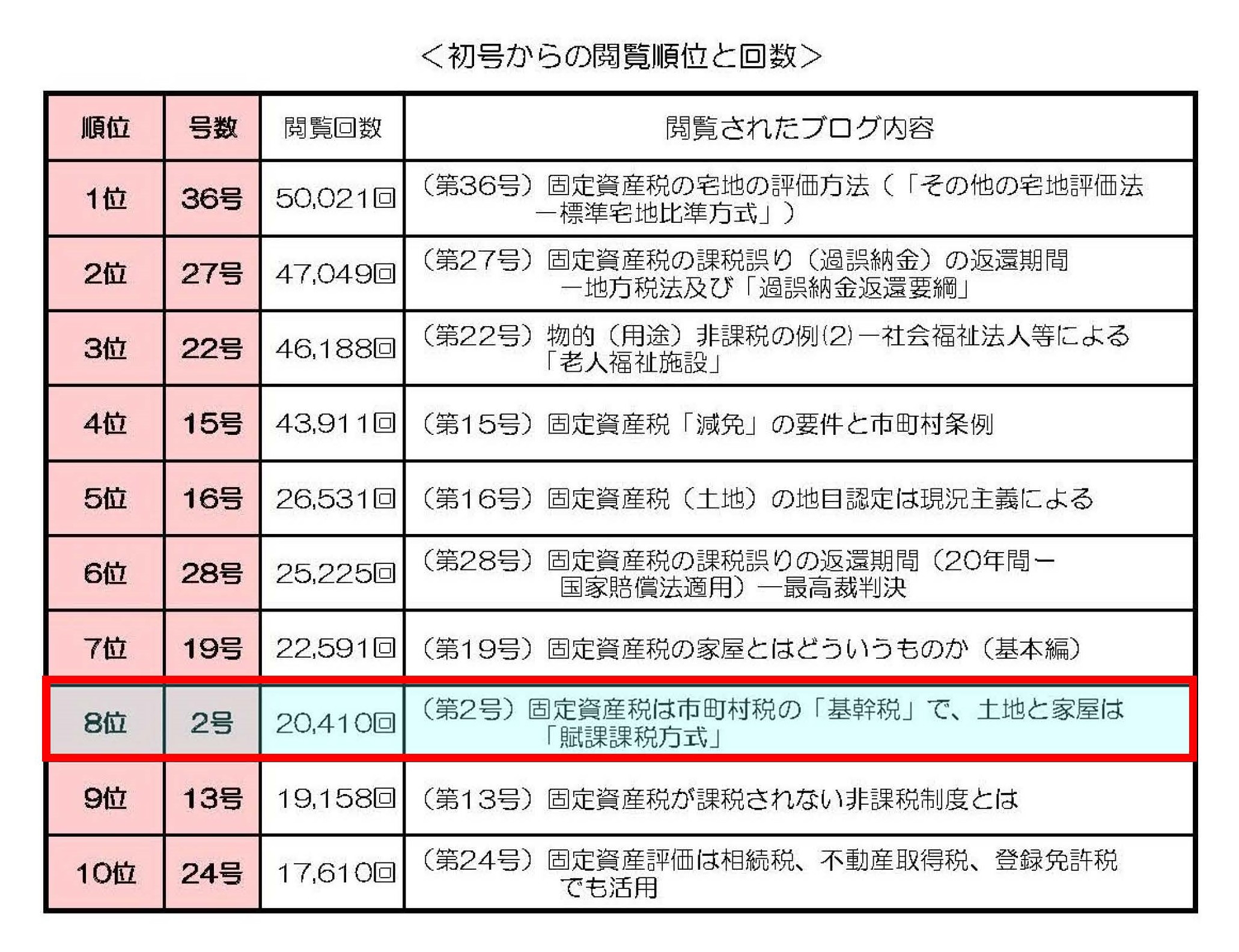

(第2号)固定資産税は市町村税の「基幹税」で、土地と家屋は「賦課課税方式」

(投稿・平成25年-見直し・令和6年6月)<100号達成時の閲覧数8位>

今号は、第1号「そもそも固定資産税とはどのようなものか」で紹介した市長村の「基幹税」についての追加説明です。

そして、固定資産税の土地と家屋は「賦課課税方式」といわれていますがそれはどのようなものか、また固定資産税の法体系の紹介です。

市町村の歳入状況

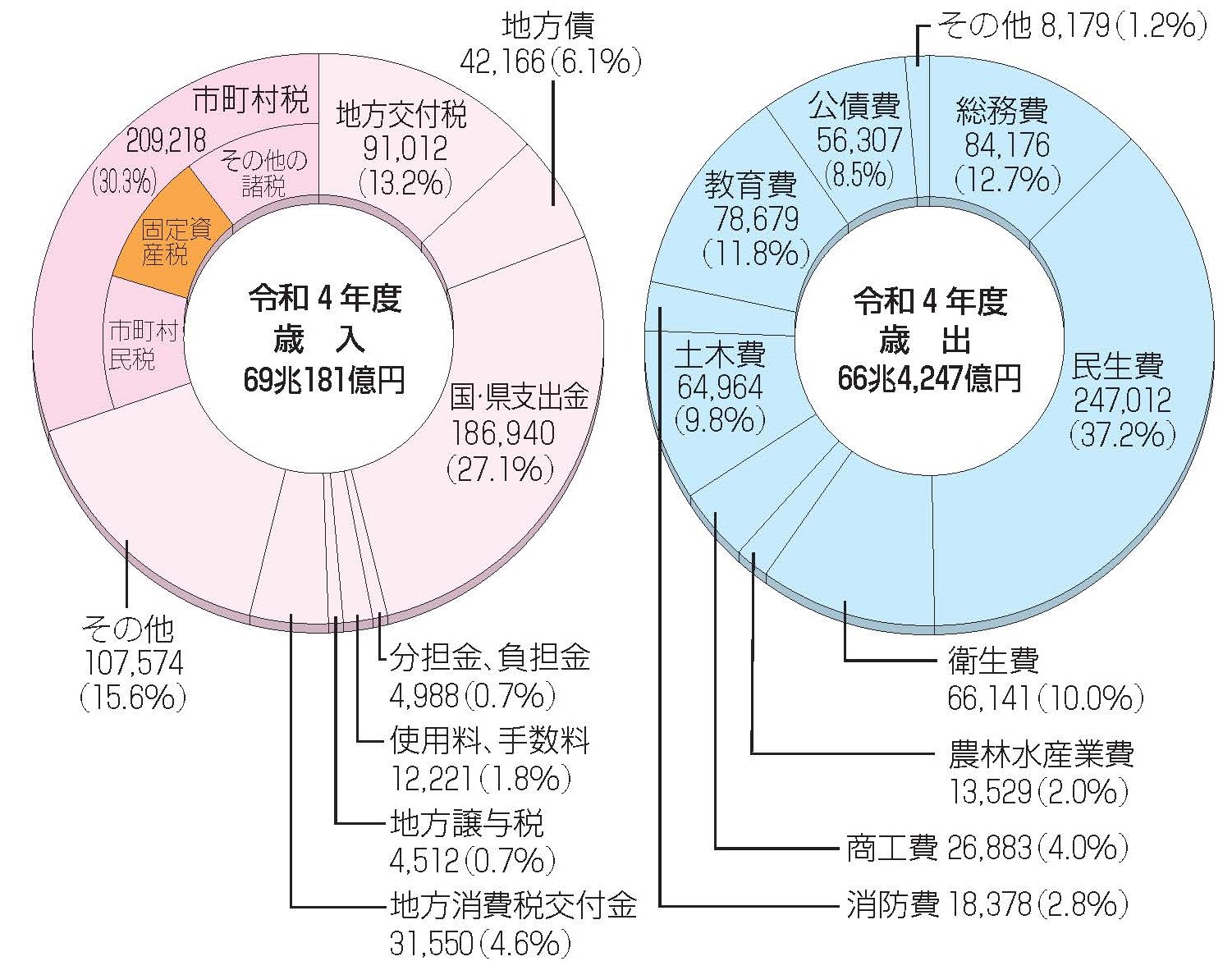

市町村のお金の収支は財政状況として表されますが、収入を歳入、支出を歳出と呼びます。

市町村の歳入はどのようなもので成り立っているのかが、下のグラフ「市町村の歳入状況」で分かります。

このグラフ(財団法人資産評価システム研究所「固定資産税のしおり」)によりますと、市町村の歳入は、税金(市町村税)のほか、国や県から支出される国県支出金、国税の一部が配分される地方交付税、借入金である地方債などがあります。

<市町村の歳入・歳出状況>

歳入のうち市町村税が全体の約30%を占めていますが、固定資産税はこの中の重要な税目になっています。。

固定資産税は市町村の「基幹税」

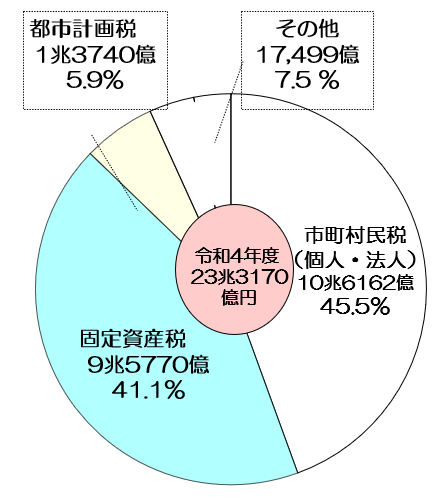

そこで、市町村税にはどのような税があるかを示したものが、次のグラフです。

<市町村の税目>

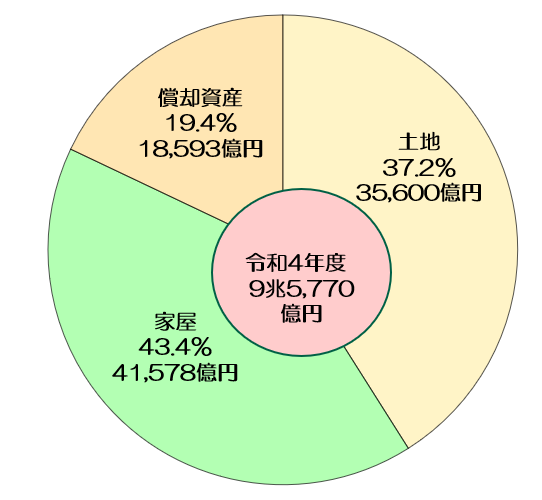

<固定資産税の内訳>

ここにあるように、固定資産税41.1%、市町村民税45.5%、都市計画税5.9%、その他7.5%となっています。

ところで都市計画税ですが、市街化区域内に所在する土地と家屋の所有者に課税される目的税(都市整備の費用に充てられる税)で、固定資産税と併せて課税されています。

ここでは広い意味で都市計画税を含めて固定資産税と捉えますと、固定資産税は市町村税の中で約47%を占めています。

固定資産税は市民税と並んで、市町村歳入の大きな部分を占めていますが、これが固定資産税が「基幹税」と言われる一つの理由です。

それと市民税が景気に左右されがちであるのに比べて、固定資産税はさほど景気に左右されない安定的な財源になっています。

この二つの意味で、固定資産税は市町村の「基幹税」と言われています。

役所が一方的評価・課税の賦課課税方式

「賦課課税方式」とは

固定資産税は、全国どこでも土地や家屋を所有していれば(非課税を除いて)課税される資産税ですが、基本的に役所が一方的に評価し課税するもので、これを「賦課課税方式」と言います。

これに対して固定資産税の償却資産や相続税は、申告に基づいて課税されるもので「申告課税方式」になります。

全国で課税対象となる固定資産税の土地の数はおおよそ1億8千万筆、家屋は約6千万棟とされ、基本的に全国すべての土地及び家屋が評価され課税されます。

そのため固定資産税評価は「大量一括評価」あるいは「大量画一評価」とも呼ばれ、そこでは同じ基準の下に同じ方法で評価されることが要請されます。(特に土地の場合は「賦課課税方式」の採用は止むを得ないものです。)

「賦課課税方式」の問題点

「賦課課税方式」の採用は止むを得ないものですが、納税者からすると内容がよく分からないという問題があります。

今後の号で説明していきますが、固定資産税の評価方式は複雑な仕組みになっているため、毎年納税されている納税者からは、どのような評価をされてこの評価額になっているのかがよく分からない、という問題があります。

毎年4月~5月(東京都23区は6月)に固定資産税の納税通知書とともに課税明細書が送られてきますが、これを見ても何故この価額になったのかは説明を受けないと分かりません。

一方、固定資産税の償却資産は「申告課税方式」(毎年1月末までに申告)ですので、この点では土地と家屋とは異なります。

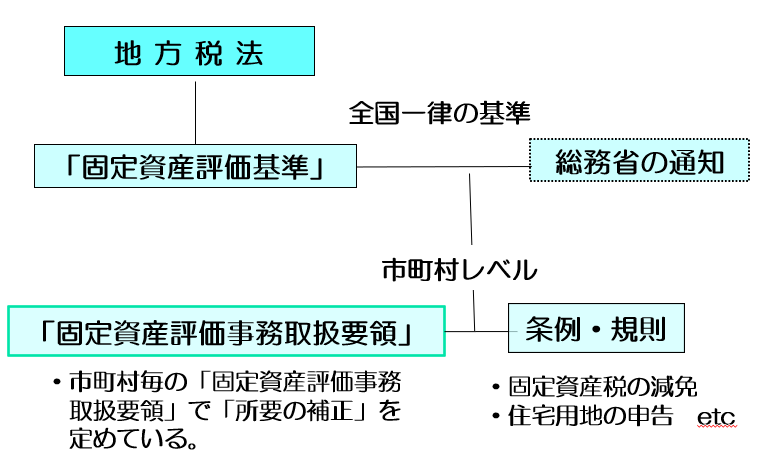

固定資産税の評価・課税の法体系

固定資産税の評価・課税の基準となっているのが「地方税法」と「固定資産評価基準」です。それと、全国の固定資産税をまとめている総務省があり、そこからの「通知」も全国一律の基準になっています。

<固定資産税の法体系>

そして地方税法と固定資産評価基準の下に市町村ごとに、評価関係では「固定資産評価事務取扱要領」が定められ、課税関係では「条例・規則」(市町村議会で決定)が定められ、「所要の補正」として評価・課税が行われています。

(これらの仕組みについては、今後説明していきます。)

2022/4/13/12:30