(投稿・令和2年-見直し・令和7年2月)

今回は「貸家建付地・貸宅地」の場合についてです。

ページコンテンツ

貸家建付地と貸宅地とは

貸家建付地とは、例えば自分の持っている土地に賃貸アパートを建て、その家屋(部屋)を他に貸している場合の、その土地のことをいいます。

一方、貸宅地とは、借地権など土地の上に存する権利の目的となっている土地をいいます。

<貸家建付地と貸宅地の違い>

なお、自分自身が土地を使用している場合の評価額を自用地としての価額といいます。

この貸家建付地と貸宅地の相続税評価は「財産評価基本通達」(略して「評基通」)で評価方法が決められていますが、固定資産税は、土地の上に自分の家屋があっても、また他に貸していて(他人の家屋があって)も、土地はその土地の更地状態(自用地としての価額)で評価し課税されます。

固定資産税の貸家建付地・貸宅地

固定資産税は自用地評価

固定資産税は土地、家屋、償却資産の3種類からなりますが、それぞれの所有者に課税されます。仮に土地の上に、自分がアパートを建設して賃貸に供している場合や、借地権を設定して貸し付けている場合でも、土地、家屋はそれぞれの所有者に課税されます。

その場合、所有者は自分の土地を自由に使えないことになりますが、固定資産税の評価は自用地としての評価になります。

貸家建付地・貸宅地と賃料

(1)貸家建付地の場合

自分の土地にアパートを建てて、賃貸に供している場合は、通常は土地・家屋ともに自己所有ですので、自分に土地・家屋が課税されます。

土地所有者(=家屋所有者)はアパートの賃借人から賃料を得ることになりますが、このアパートの賃料は、借り主の必要経費の中に家屋の固定資産税も含めて計算されるのが一般的です。

(2)貸宅地(借地権)の場合

自分の土地を他に貸して(借地)いる場合の土地は所有者に自用地として課税され、土地の上の家屋はその所有者に課税されます。

土地所有者は借地人から賃料(借地料等)を得ることになりますが、自由に使用・処分をすることができません。固定資産税の場合は、それでも土地は自用地として評価されます。

しかし、土地所有者は借地人から賃料(地代)を得ることによって、自分が支払う土地の固定資産税額を補うことになります。

相続税評価の貸家建付地

貸家建付地の評価方法

貸家建付地の相続税評価は、次の計算によります。

・貸家建付地の評価額 = 自用地としての価額×(1-借地権割合×借家権割合×賃貸割合)

評価額の求め方

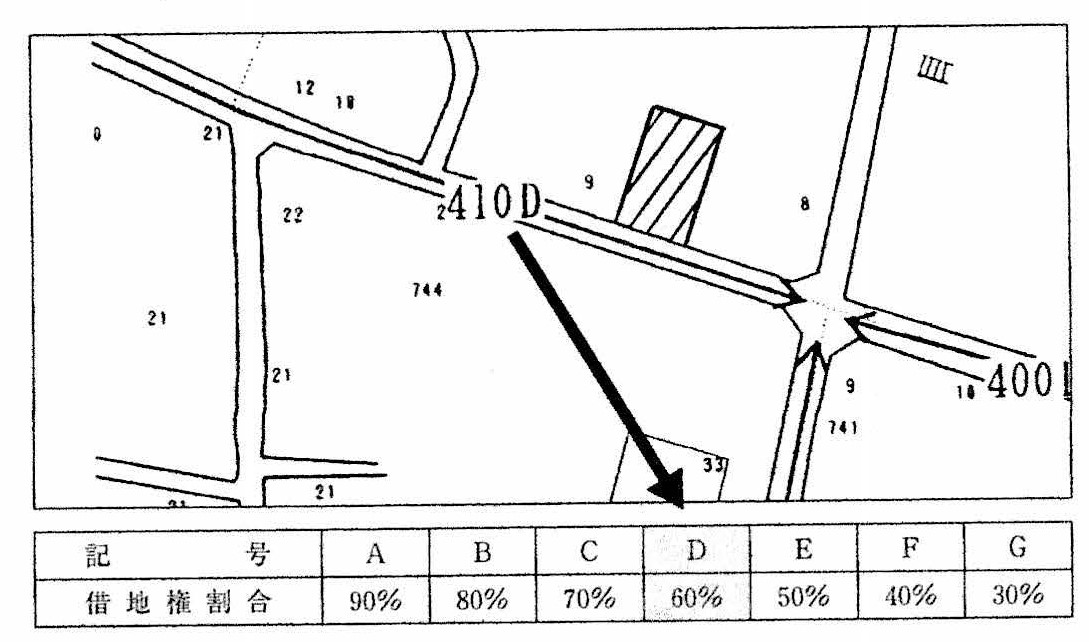

・借地権割合……路線価方式の場合は、路線価図にA~Gの記号で、また倍率方式の場合は、評価倍率表に割合で表示されています。

<路線価地域の借地権割合>

・借家権割合……各国税局ごとに定められており、東京国税局管内については、30%とされています。

・賃貸割合……賃貸されている各独立部分の床面積÷当該家屋の各独立部分の床面積の合計(通常は、100/100で構いません)。

相続税評価の貸宅地

貸宅地の評価方法

貸宅地(借地権の目的となっている宅地)の相続税評価は、次の計算によります。

・貸宅地の評価額=自用地としての価額(1-借地権割合)

評価額の求め方

・借地権の取引慣行がないと認められる地域にある借地権の目的となっている借地権割合は20%とします。

・貸宅地には、上記の「借地権の目的となっている宅地」以外に「定期借地権等の目的となっている宅地」「地上権の目的となっている宅地」「区分地上権の目的となっている宅地」等がありますが、計算方法も異なります。

2022/5/30/17:00