(投稿・平成25年-見直し・令和6年12月)

固定資産税は毎年1月1日(「賦課期日」と言います)の固定資産の所有者に、当該年度(4月から)分が課税されます。固定資産税は「年度課税」ですので、4月から翌年3月の1年間になります。

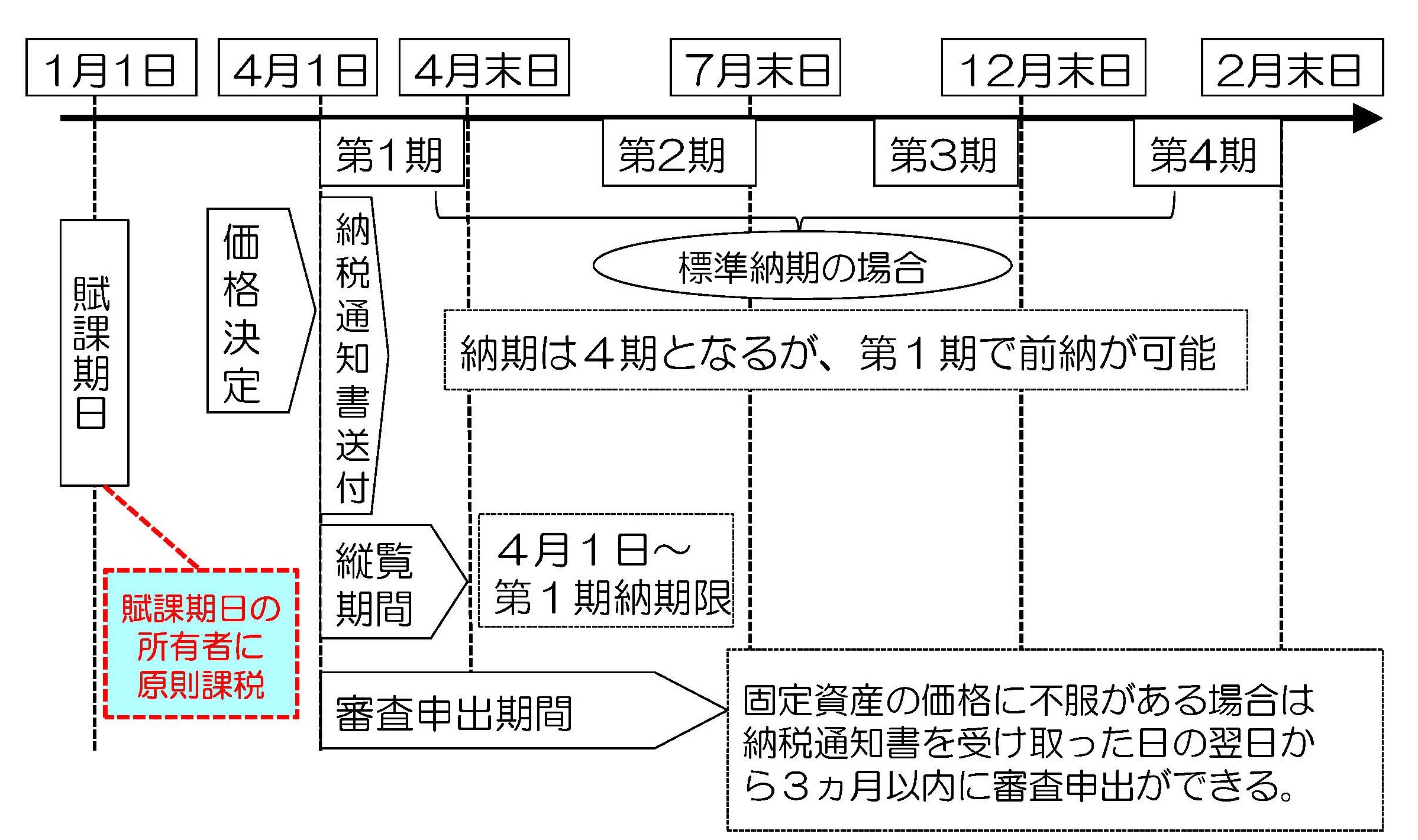

ここに固定資産税の年間スケジュールを掲載します。

<固定資産税評価の年間スケジュール>

固定資産税の納期は4期

固定資産税の納期は4月、7月、12月、2月の4期が「標準納期」として地方税法に定められています。

<固定資産税の納期>

※地方税法第362条

「固定資産税の納期は、4月、7月、12月及び2月中において、当該市町村の条例で定める。但し、特別の事情がある場合においては、これと異なる納期を定めることができる。」

全国には標準納期ではない納期を条例により定めている市町村も多いのですが、主な市町村の納期を調べたところ、次のようになっています。

<標準納期を採用>

千葉市、横浜市、川崎市、新潟市、静岡市、名古屋市、京都市、大阪市、神戸市、北九州市、福岡市

<標準納期でない納期を採用>

・4月、7月、9月、12月…札幌市、仙台市、岡山市

・4月、7月、9月、11月…浜松市、広島市

・4月、6月、11月、1月…さいたま市

・5月、7月、9月、12月…相模原市、熊本市

・6月、9月、12月、2月…東京23区

この標準納期を4月、7月、12月、2月としているのには意味があります。その主な理由は、他の税金の納期と重ならないようにするための配慮にあります。

・ 所得税(申告の場合)の納期…3月

・ 市町村民税の納期…6月、8月、10月、1月

・ 軽自動車税の納期…5月

このように納期を並べて見ますと、改めて通年で税金の納期があることに思い知らされます。

ところで、地方税法には、1期のときにそれ以降の納期分を前納した場合は、市町村の条例で報奨金を交付することができるとの規定があります。

<固定資産税に係る納期前の納付>

※地方税法第365条

「1 固定資産税の納税者は、納税通知書に記載された納付額のうち到来した納期に係る納付額に相当する金額の税金を納付しようとする場合においては、当該納期の後の納期に係る納付額に相当する金額の税金をあわせて納付することができる。

2 前項の規定によって固定資産税の納税者が当該納期の後の納期に係る納付額に相当する金額の税金を納付した場合においては、市町村は、当該市町村の条例で定める金額の報奨金をその納税者に交付することができる。」

かつては、多くの市町村で報奨金(前納)制度を設けていましたが、最近では、ほとんどの市町村で報奨金(前納)制度は行われていません。

固定資産税の納税通知書と課税明細書

毎年4月~5月(第1期)の上旬に固定資産税の納税通知書と課税明細書が納税義務者あてに送られてきます。

納税通知書は、市町村が固定資産税を徴収・納付するための基本的な通知です。

一方、課税明細書は、固定資産税の課税内容を明らかにするためのもので、納税通知書とともに送られてきます。

「課税内容を明らかに」と言いましても、土地と家屋は、市町村が一方的に評価し課税する「賦課課税方式」ですので、実はこの課税明細書を見ても、どのように評価されてこの評価額になっているのかは、まず分からないのではないかと思います。

固定資産税の縦覧制度と閲覧制度

固定資産税の価格は、毎年3月31日までに決定され、4月~5月に納税通知書及び課税明細書が送付され、年4回の納期がスタートします。

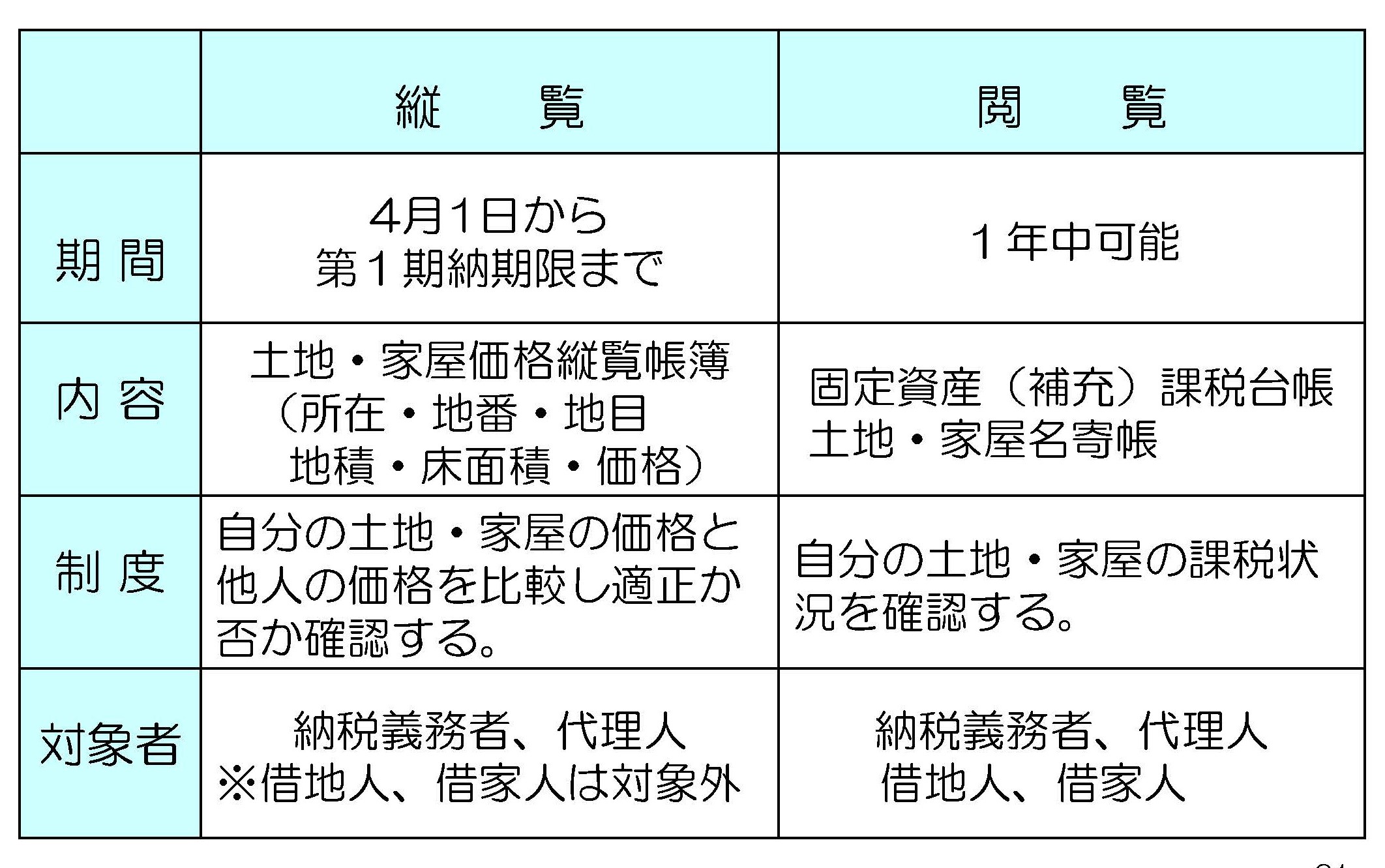

そして、毎年4月1日から第1期の納期末まで、「縦覧」という制度が設けられています。

この縦覧では、土地は土地価格等縦覧帳簿と路線価図を、家屋は家屋価格等縦覧帳簿を縦覧することになります。

この「縦覧」とは、他の納税者の土地や家屋の評価額を縦覧することにより、自己の評価額の適正さを判断できるようにするために設けられているものです。

つまり、「縦覧」とは固定資産税の納税者が自分の価格と他の納税者(他人)の価格とを比較するために設けられている制度なのです。

ところで、「固定資産税の納税者は自分の課税内容については縦覧期間しか見れないのか」と誤解されるのですが、所有者は自己の固定資産課税台帳は「縦覧」に限らず、年間を通じて1年中見ることができます。これが「閲覧」という制度です。

「閲覧」で見ることができる書類は、自己の固定資産課税台帳、名寄台帳等になります。名寄台帳とは、1筆1棟ごとの課税台帳を所有者ごとにまとめた一覧表のことです。

また「閲覧」では、納税者本人だけでなく、借地人、借家人も借用物件の課税台帳等を見ることができます。

「閲覧」の手数料は、無料か有料かは市町村により異なります。ただし、証明書の発行はどの市町村でも有料です。

<固定資産税の縦覧と閲覧>

固定資産税の「不服審査の申出」

そして、固定資産税に対して不服がある場合、一定期間内に不服の申立て「審査の申出」をすることができます。

ただし、この「審査の申出」は、原則として3年毎の基準年度に限られています。

(この件については、次号(第8号)でお知らせします。)

ところで、固定資産税に対する不服と言いいましても、①価格に対する不服と②価格以外の「処分」に対する不服の2通りがあり、①の場合は固定資産評価審査委員会に対して「審査の申出」を、②の場合は市町村長に対して不服審査請求をすることになります。

②の場合は、例えば「固定資産税の課税処分などに対する不服がある場合」等ですが、その処分を行った市長村町に審査請求をすることができます。

固定資産評価審査委員会は市町村ごとに設置され、学識経験を有する者のうちから市町村の議会の同意を得て、市町村長が選任します。

固定資産税の価格が固定資産評価審査委員会へ「審査の申出」をすることとされている趣旨は、価格が納税者の負担に直接重大な影響を持つものであることから、独立した合議制の機関で慎重に審査させることとされているからです。

つまり、固定資産税の価格を決定した市町村長以外の第三者が審査することにより、より公平性を担保させようとの仕組みである訳です。

不服審査の申出期間は、①及び②ともに、納税通知書を受け取った日の翌日から起算して3ヶ月以内までとされています。(審査申出書を郵送される場合は、その郵便の消印の日付が期間内であれば有効です。)

2022/4/20/20:30