(投稿・令和4年6月-見直し・令和7年3月)

今回は、「宅地が無道路地であり不整形地でもある場合の固定資産税評価はどうなるのか」についてです。

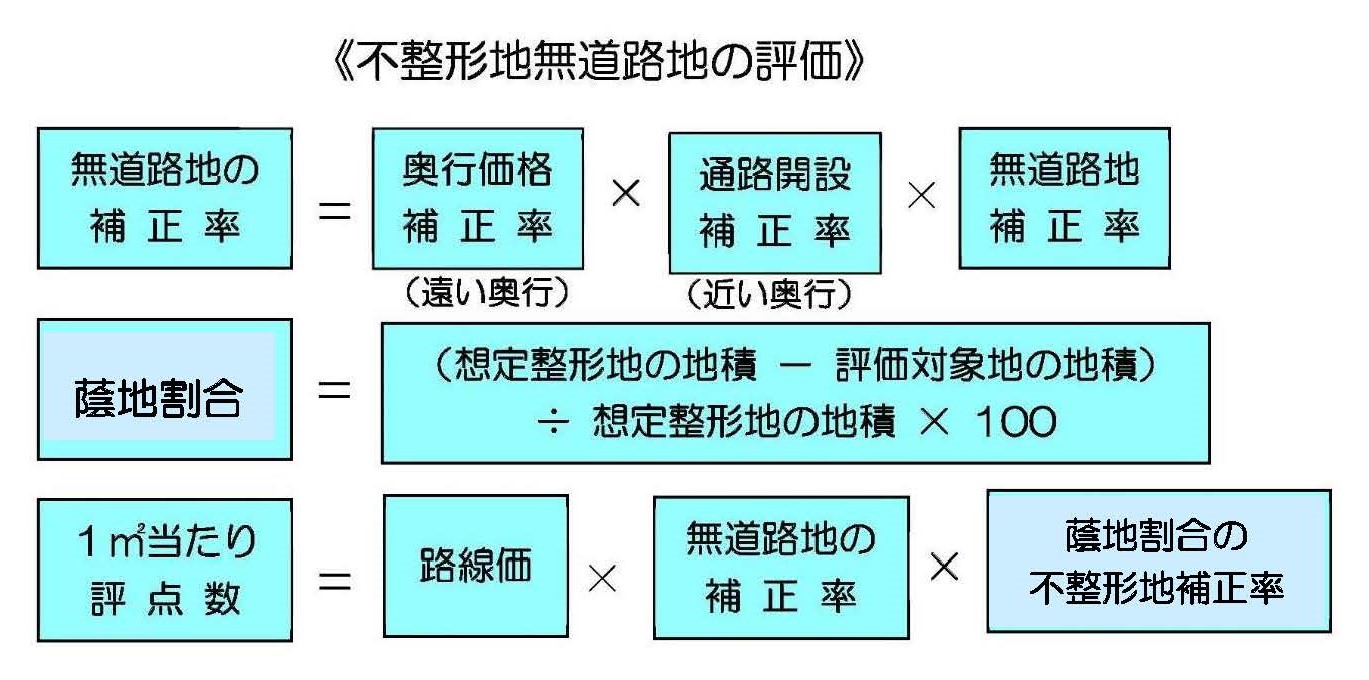

まず結論ですが、無道路地と不整形地は全く異なる画地形態である訳ですので、この両者が揃っている土地については「無道路地評価」と「不整形地評価」を併せて行うダブル評価が必要です。

なお、第11号「土地の路線価方式による宅地の『画地計算法』について」で無道路地と不整形地の固定資産税の宅地評価方法について簡単に紹介しています。

固定資産税の無道路地評価法の変遷

無道路地すなわち路線に接しない画地については、宅地としての利用上の制約によって、その価値は著しく低下することになります。

第43号でもお知らせしましたが、無道路地の路線価評価では、固定資産税と相続税の評価方法はかなり異なります。

相続税評価においては、古くから「蔭地割合評価方式」が採用されており、計算方法は複雑ですが、固定資産税評価も平成8年度まで同様の方法を採用していました。

しかし、固定資産税の無道路地評価は平成9年度から「通路開設補正率」と「無道路地補正率」が導入され「簡素化」されています。

この理由は、固定資産税は平成9年度から負担調整措置が導入されていますが、これに併せて無道路地の評価方法が簡素化されました

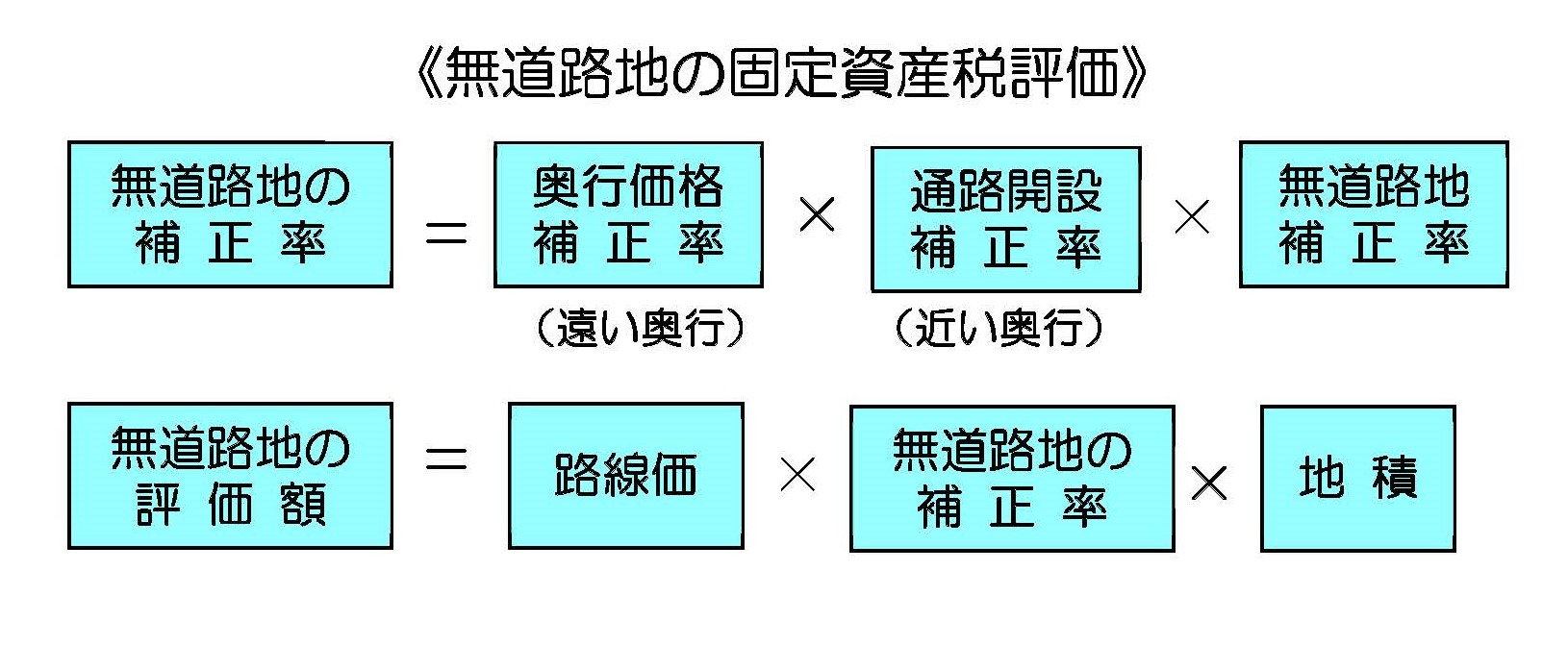

<無道路地の固定資産税評価>

「固定資産評価基準」

「原則として、当該無道路地を利用する場合において、その利用上最も合理的であると認められる路線の路線価に奥行価格補正率表(附表1)によつて求めた補正率、通路開設補正率表(附表9)によつて求めた補正率及びその無道路地の近傍の宅地との均衡を考慮して定める無道路地補正率(下限0.60)を乗じて1平方メートル当たりの評点数を求め、これに当該無道路地の地積を乗じてその評点数を求めるものとする。」

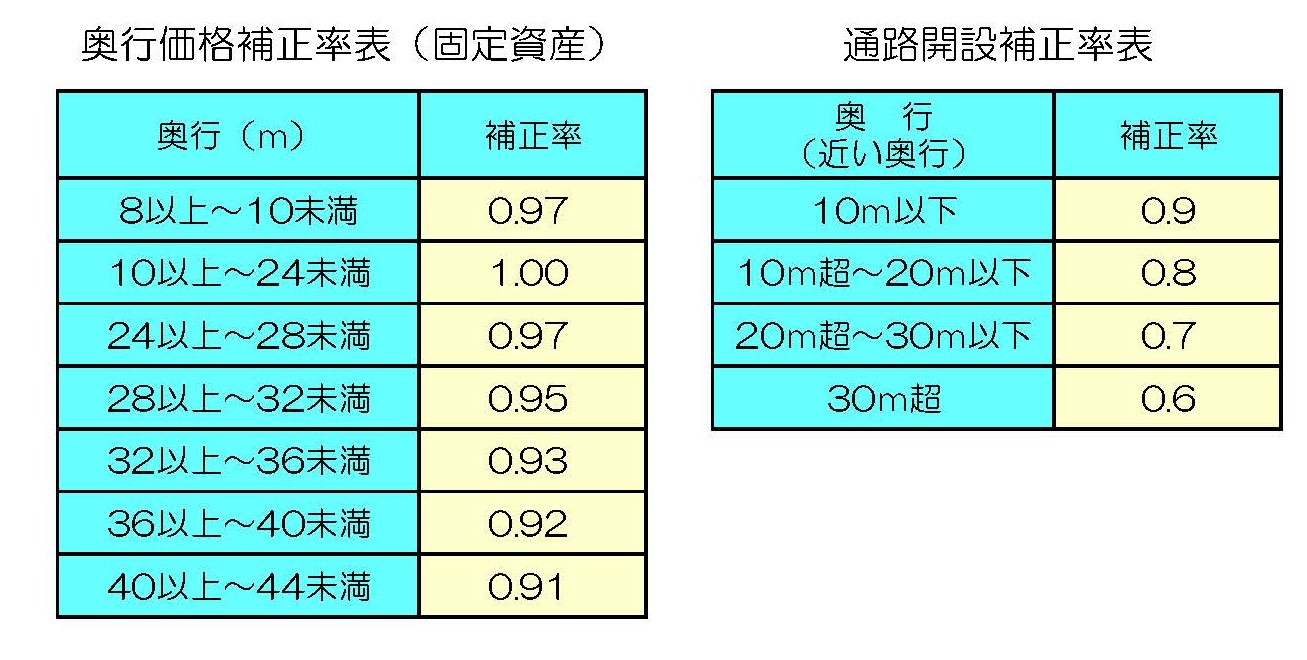

無道路地の固定資産税評価法

固定資産税の無道路地評価は、次のとおり行います。

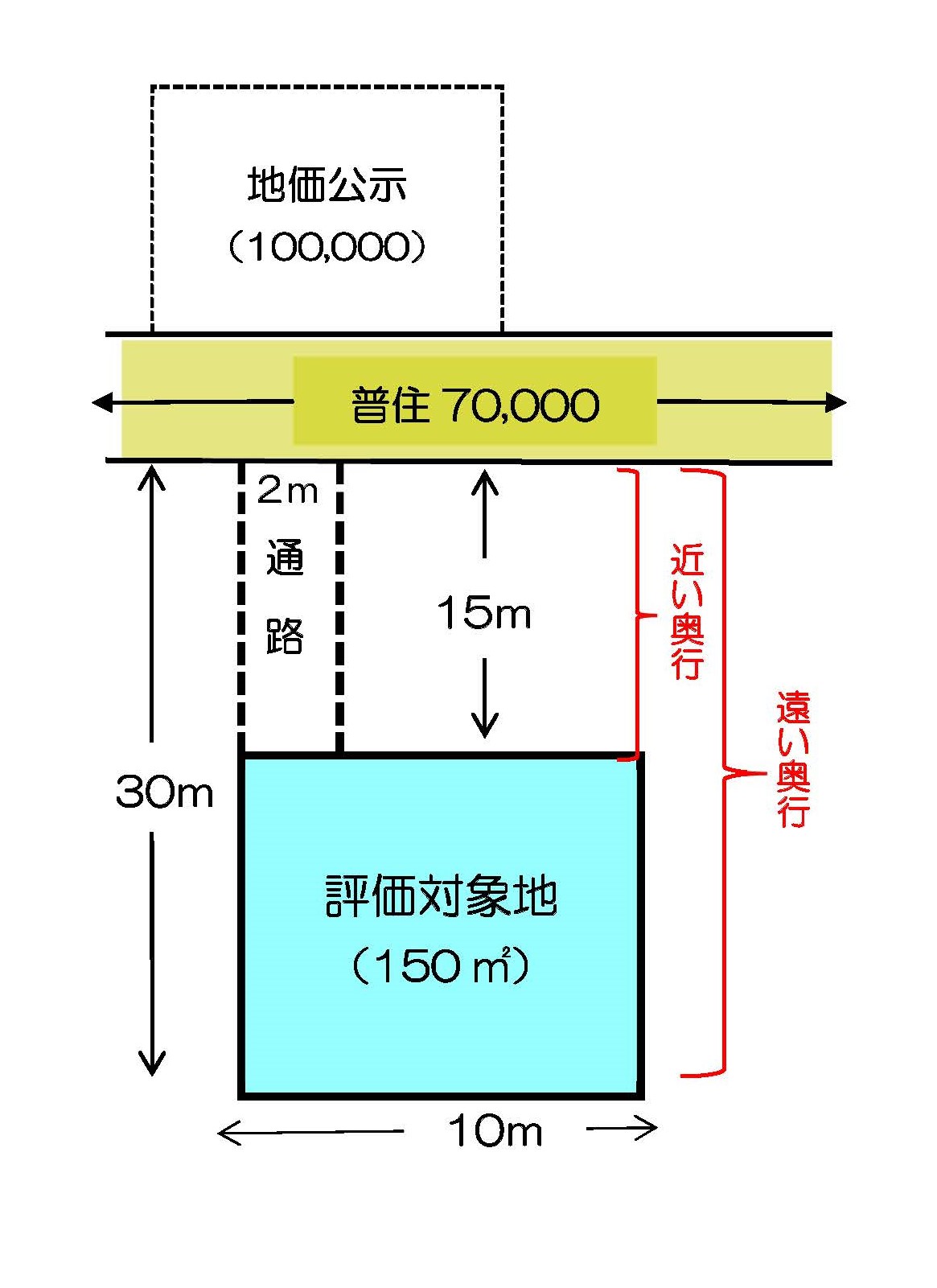

無道路地評価の具体例

<無道路地の例図(固定資産税)>

では、上図の固定資産税評価を行います。

固定資産税の無道路地補正率は(下限0.6)とされていますので、無道路地であれば最大減価率▲40%となります。

実際に適用する無道路地補正率は、市町村での「固定資産(土地)評価取扱要項」で定められていますが、0.6(▲40%)が多いようです。

<無道路地の補正率>

遠い奥行の奥行価格補正率(0.95)×近い奥行の通路開設補正率(0.80)×無道路地補正率(0.6) =無道路地補正率(0.46)

<無道路地の評価額>

路線価(70,000円/㎡)×無道路地の補正率(0.46)×地積(150㎡)=無道路地の評価額(4,800,000円)

なお、固定資産税の場合、200㎡以下の小規模住宅用地は1/6となります。

4,800,000円×1/6=800,000円(固定資産税評価額)

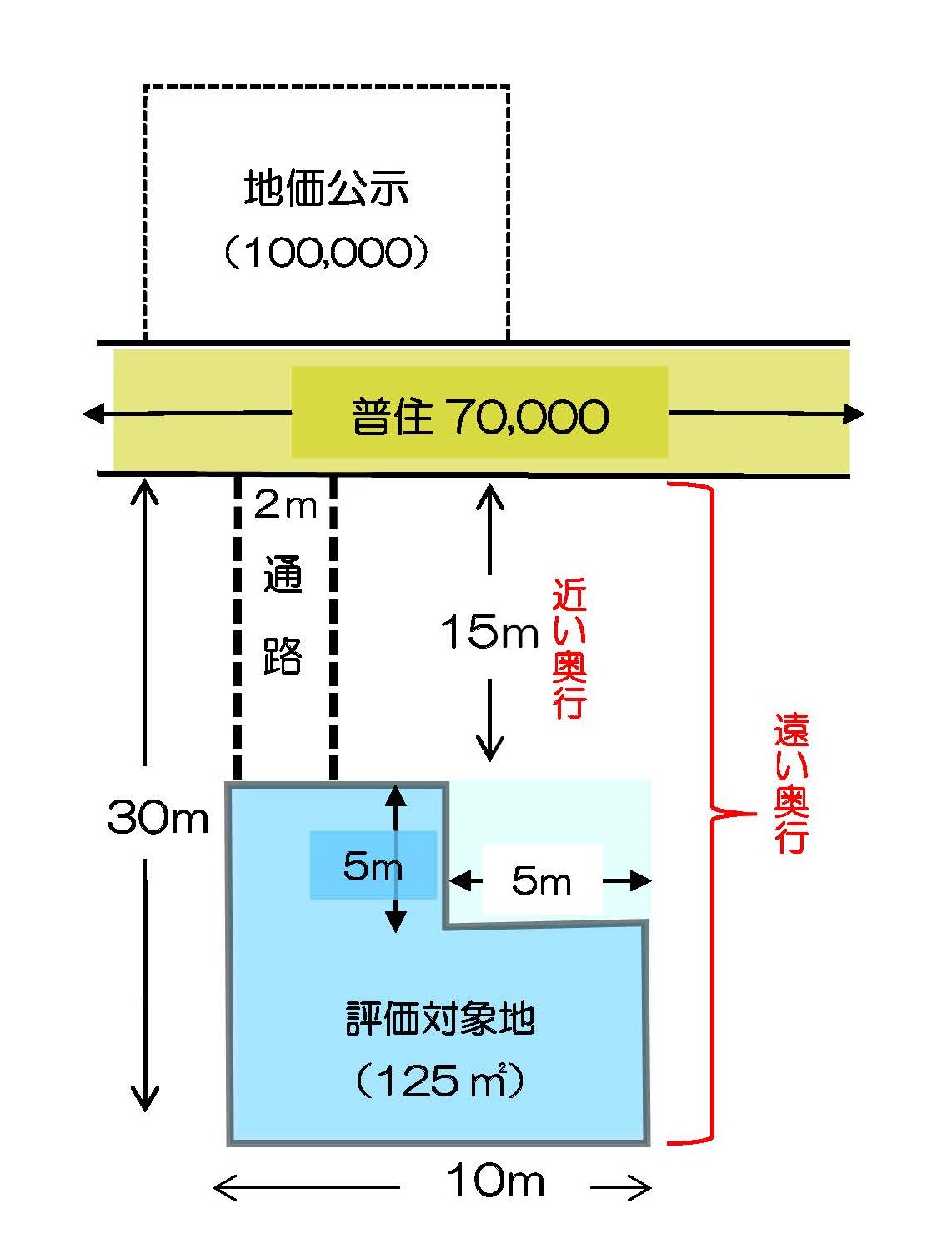

「無道路地かつ不整形地」の評価

評価対象地が不整形地で無道路地の場合には、上記の無道路地評価に加えて不整形地の評価をプラスします。

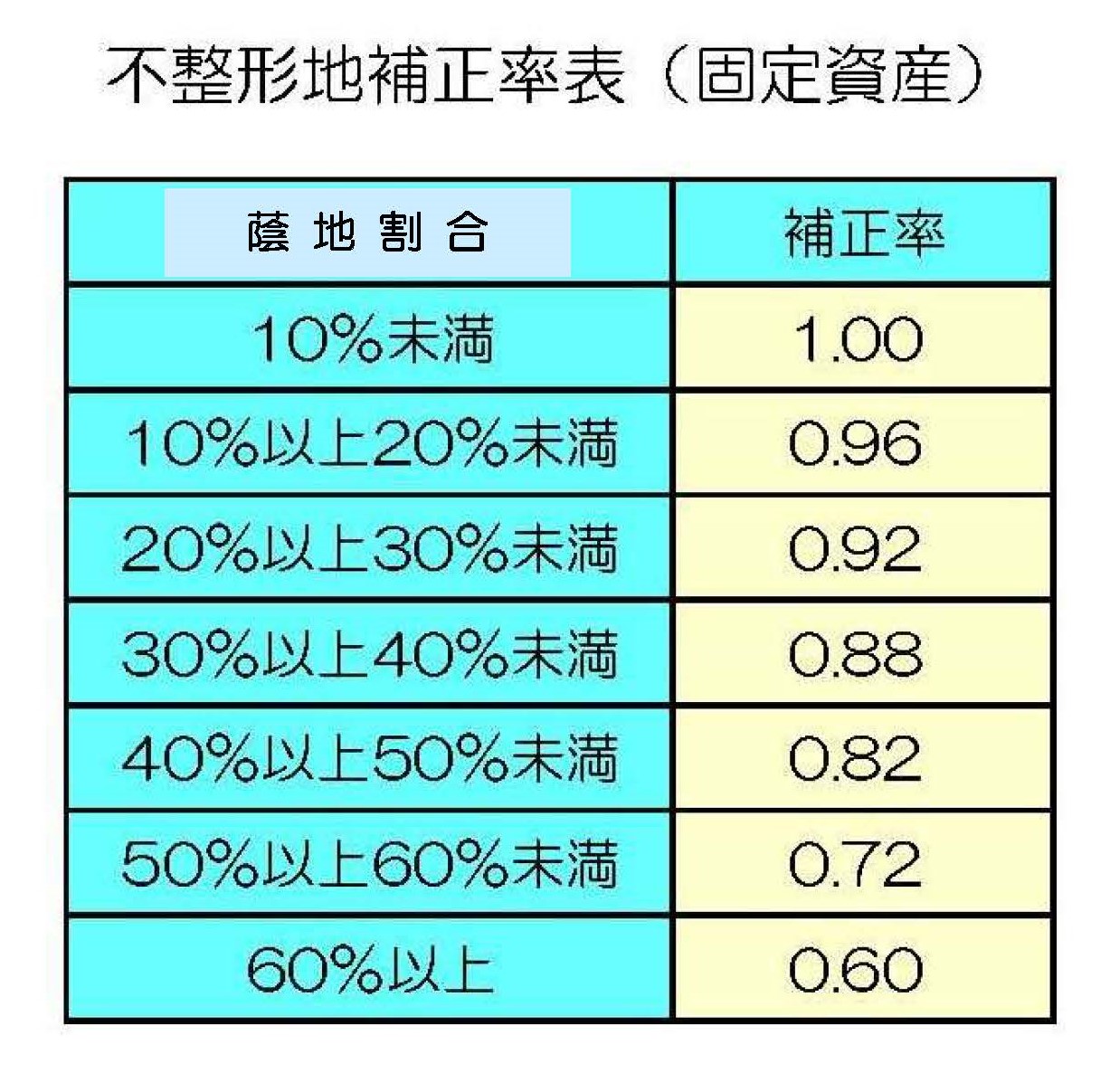

評価対象地が道路に接していることを想定した上で、蔭地割合による不整形地補正率を乗じて1㎡当たり評点数を求めることになります。

<無道路地かつ不整形地の例図(固定資産税)>

<無道路地の補正率>

遠い奥行の奥行価格補正率(0.95)×近い奥行の通路開設補正率(0.80)×無道路地補正率(0.6) =無道路地の補正率(0.46)

<蔭地割合>

{想定整形地の地積(150㎡)−評価対象地の地積(125㎡)}÷想定整形地の地積(150㎡)×100=17%

<1㎡当たり評点数>

正面路線価(70,000)×無道路地の補正率(0.46)×蔭地割合17%の不整形地補正率(0.96)=30,900円/㎡

<不整形無道路地の評価額>

1㎡当たり評点数(30.900円/㎡)×地積(125㎡)×小規模住宅用地(1/6)=643,800円

(補足)「無道路地補正率」について

固定資産税の「無道路地補正率」は、上記の固定資産評価基準で「無道路地補正率(下限0.60)」とされており、0.6~1.0の適用が可能となっています。

この具体的な補正率は、市町村毎の「固定資産評価取扱要項」(名称は市町村によって異なる)によって定められています。可能な範囲で市町村の「固定資産評価取扱要項」を調べてみますと様々ありますが、多くの市町村では「無道路地補正率を一律0.6」としているようです。

2022/06/06/07:00