(投稿・令和4年12月-見直し・令和7年3月)

今回は、第31号「固定資産税における償却資産とは(基本編)」に続く「申告・評価編」になります。

ページコンテンツ

申告対象となる償却資産

業種別の主な償却資産

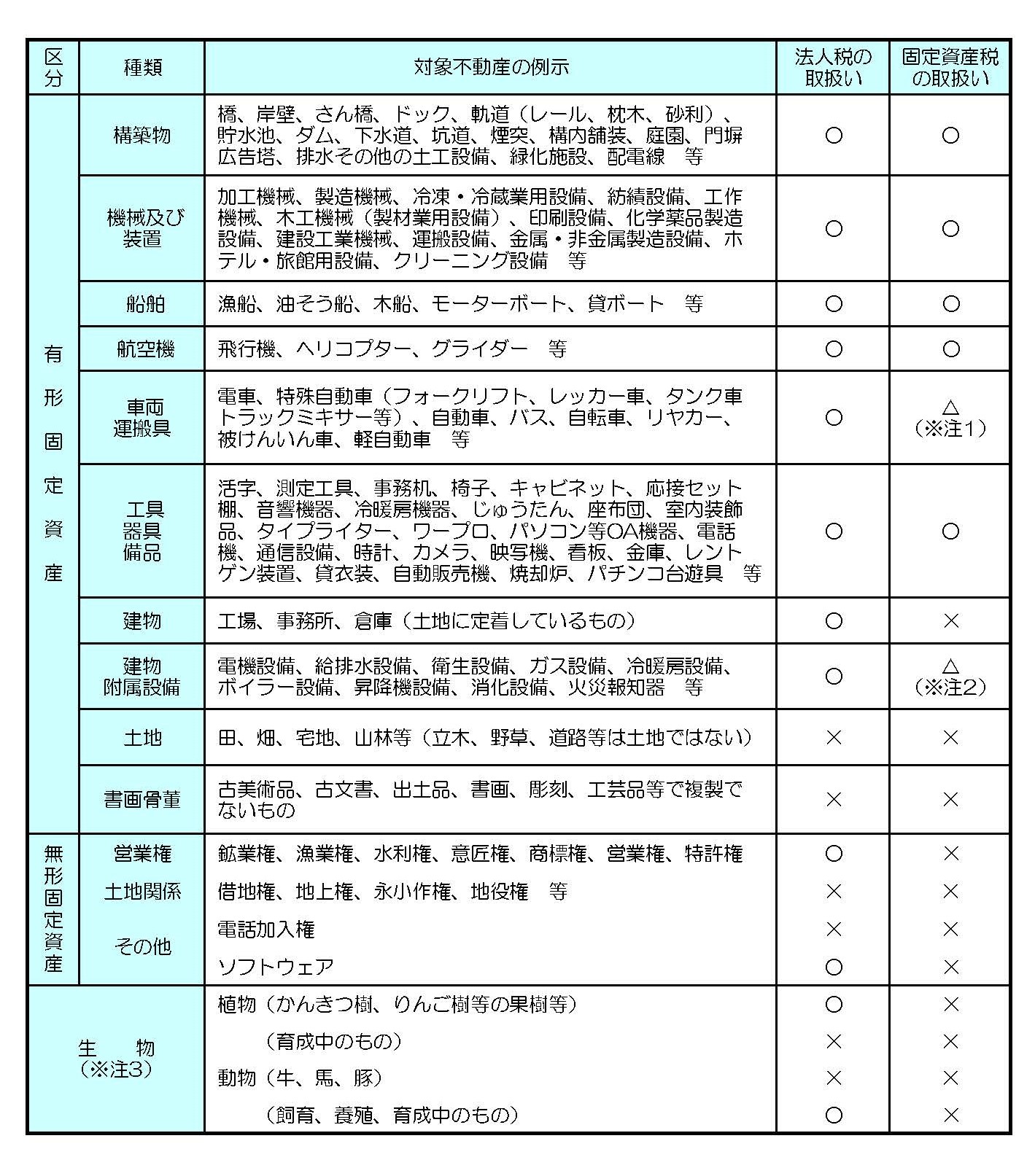

まず固定資産税の償却資産とはどのようなものか、改めて一般的な償却資産の例を掲げます。

<一般の償却資産の例>

※1 自動車税、軽自動車税の対象となるものは償却資産の申告対象外

※2 建物所有者以外の者で事業の用に供している附属設備は償却資産の申告対象

※3 鑑賞用・興業用の生物は償却資産の申告対象

特殊な申告対象資産

特殊な資産について、固定資産税の償却資産申告の対象になるかどうかの内容です。

① 簿外資産

固定資産台帳簿に記載されていない資産であっても、事業の用に供することができるものについては、本来減価償却可能な性質を有しており、申告対象になります。

② 償却済資産

法人税法、所得税法で減価償却が終了して残存価額のみが計上されている資産についても、その資産が事業の用に供することができる資産であれば申告対象になります。

③ 減価償却を行っていない資産

事業を行っている者が赤字決算、配当政策等のため、減価償却を行っていない場合で、事業の用に供することができる資産であれば申告対象になります。

④ 建設仮勘定で経理されている資産

建設仮勘定の資産は、一般的には稼働できる状態ではないため申告対象ではありませんが、その一部が完成し、その部分が事業の用に供されている場合には、申告対象になります。

⑤ 自転車及び荷車

企業が現に減価償却資産としてその減価償却額又は減価償却費を損金または必要な経費に算入している自転車、荷車は申告対象になります。

⑥ 大型特殊自動車

大型特殊自動車は、本来、建設等のための機械としての効用を発揮することを主目的としていることから、自動車税の課税客体から除外されていますので、償却資産として申告対象になります。

⑦ 遊休又は未稼働の資産

メンテナンス等を行い使用できる状態にある遊休資産や使用予定のある未稼働資産は、その資産が事業の用に供することができる状態にあるものとして申告対象になります。

⑧ 福利厚生用資産

福利厚生用の資産は、本来の事業の用に直接供されていませんが、更衣室のロッカー、社員用食堂の厨房設備等は、事業を行うものとして申告の対象になります。

⑨ 租税特別措置法による即時償却等の適用資産

租税特別措置法の特例を適用して損金算入した資産は、償却資産の申告対象になります。

⑩ 取得価額が1点100万円未満の美術品等

平成27年1月1日以降に取得する美術品等のうち、取得額が1点100万円未満のものについては、減価償却資産として取り扱われます。ただし、1点100万円未満の美術品等であっても、時の経過によりその価値が減少しないことが明らかな資産であれば、減価償却資産としては取扱われません。

申告対象にならない資産

償却資産の申告対象にならない資産は次のとおりです。

① 自動車税・軽自動車税の課税対象となる自動車

自動車、原動機付自転車、軽自動車、小型特殊自動車及び二輪の小型自動車に対しては、自動車税又は軽自動車税が課税されているので課税対象から除外されます。

② 無形固定資産

鉱業権、特許権、ソフトウェア等の無形固定資産は、資産が具体的に存在するものでないため、課税対象から除外されます。

③ 繰延資産

法人又は個人が支出する費用のうち、支出の効果がその支出の日以後1年以上に及ぶもので創立費、開業費、開発費、社債発行費等の繰延資産は、固定資産税の償却資産には含まれません。

④ 少額資産等

(ア) 取得価額が10万円未満又は耐用年数が1年未満のもので、当該資産の取得に要した経費の全額が法人税法、所得税法の規定による所得の計算上一時に損金又は必要経費に算入されるものは、償却資産の申告対象から除外されます。

(イ) 取得価額が20万円未満の償却資産で、事業年度ごとに一括して3年間で減価償却を行うことを選択したものは、課税対象から除外されます。

(ウ) 法人税法第64条の2第1項、所得税法第67条の2第1項に規定するリース資産で、その所有者がリース資産を取得した際における取得価額が20万円未満のものは、償却資産の申告対象から除外されます。

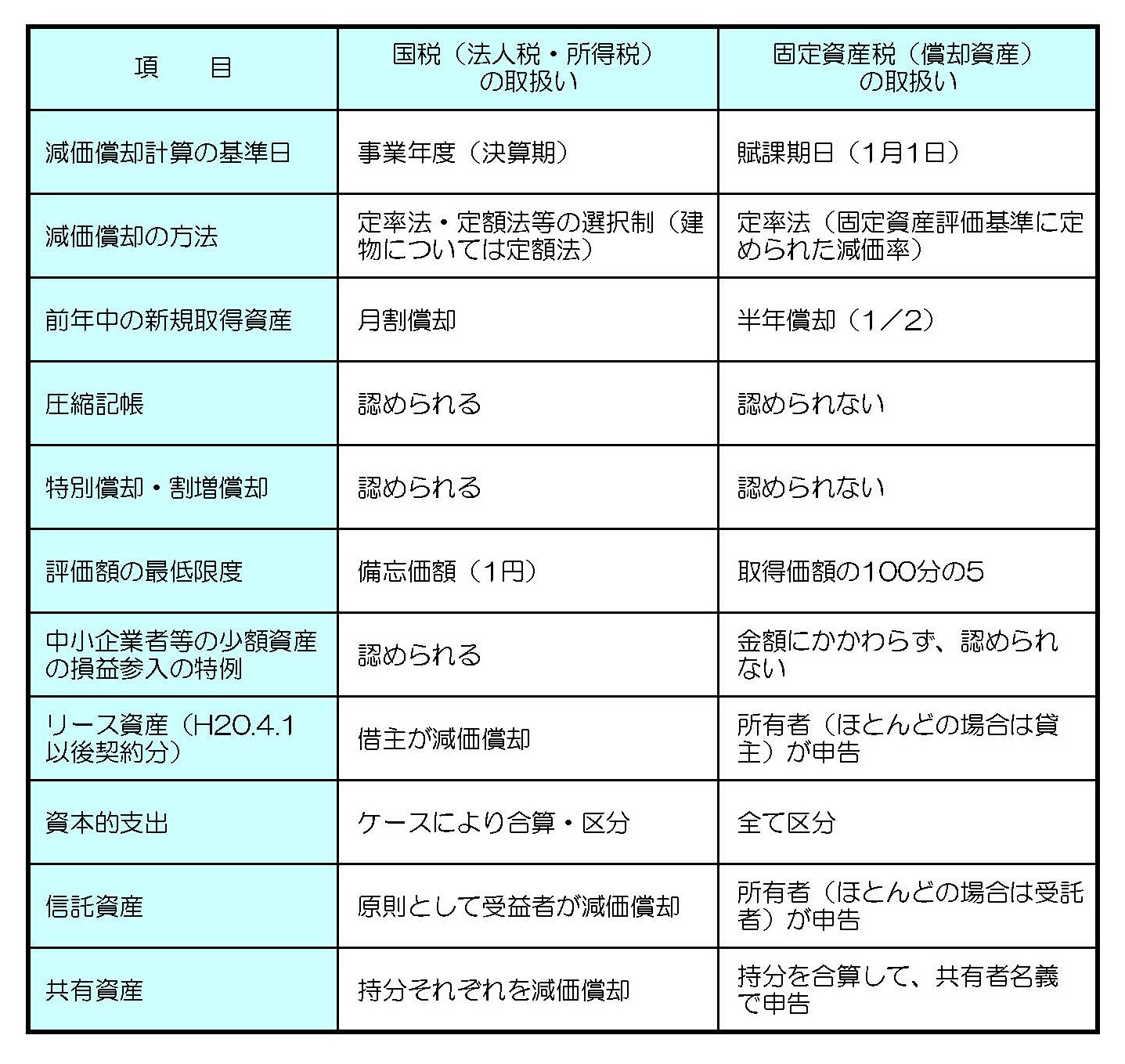

国税との主な違い

固定資産税の償却資産は、その課税対象として基本的に国税上の有形減価償却資産を想定しています。

そのため、法人税・所得税の法規と密接な関係がありますが、国税上の有形償却資産が必ずしも固定資産税(償却資産)の課税対象となるわけではありません。

また、国税と固定資産税(償却資産)の申告を行う納税義務者が一致しない場合や評価の計算方法も異なります。

ここでは、次表により、国税と固定資産(償却資産)の取扱いが異なる点について説明します。

<国税との主な違い>

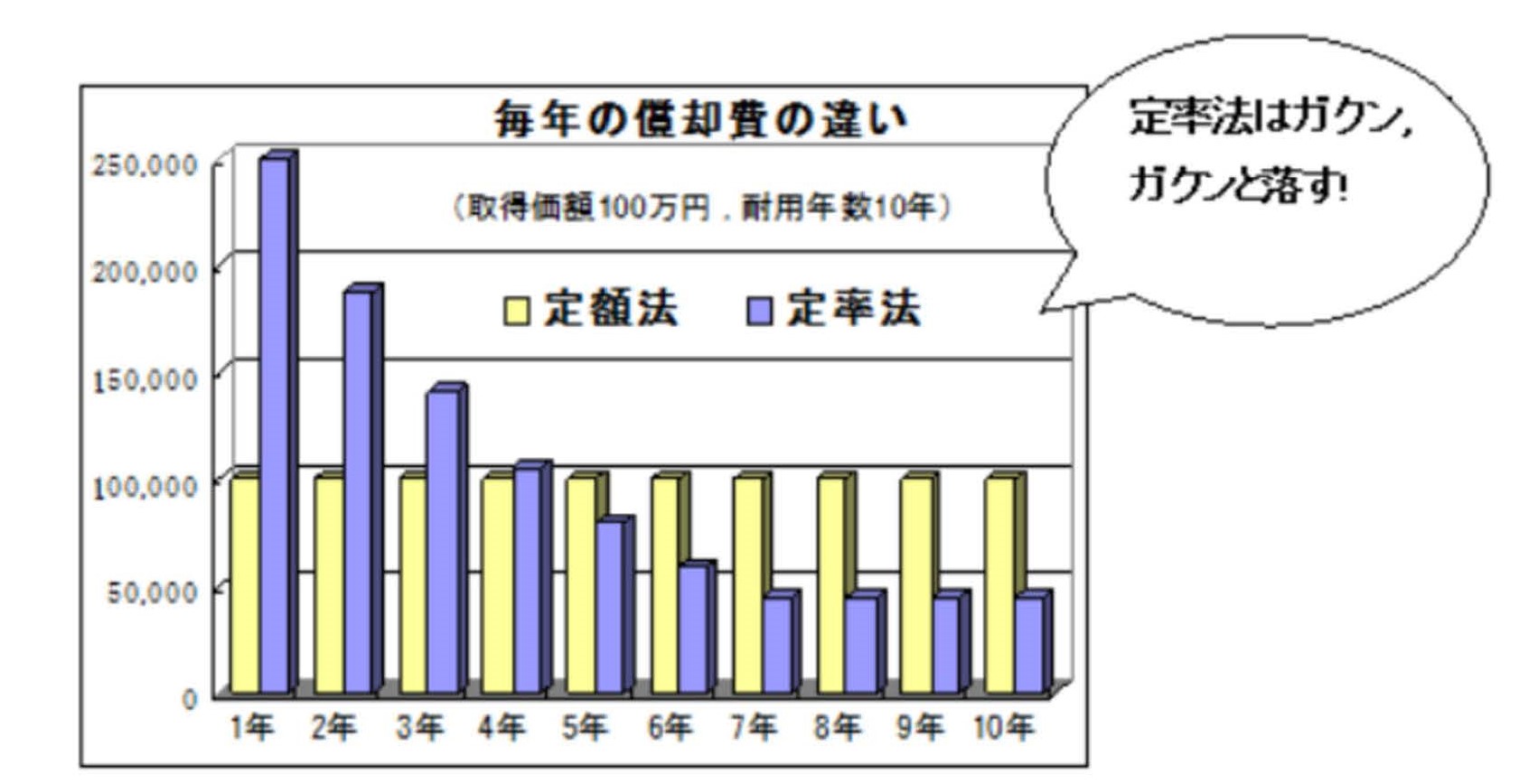

※「減価償却の方法」が国税では定額法、固定資産税(償却資産)では定率法ですが、次はそのイメージ図です。なお、固定資産税の家屋の経年減価は定額法です。

償却資産の評価

評価額の計算方法

償却資産の評価の考え方が、固定資産評価基準第3章第1節第一に次のとおり規定されています。

「償却資産の評価は、前年中に取得された償却資産にあっては当該償却資産の取得価額を、前年中に取得された償却資産にあっては当該償却資産の前年度の評価額を基準とし、当該償却資産の耐用年数に応ずる減価を考慮して価額を求める方法による。」

申告された資産を1件ずつ資産の取得時期、取得価額及び耐用年数を基本にして計算し評価額を算出します。

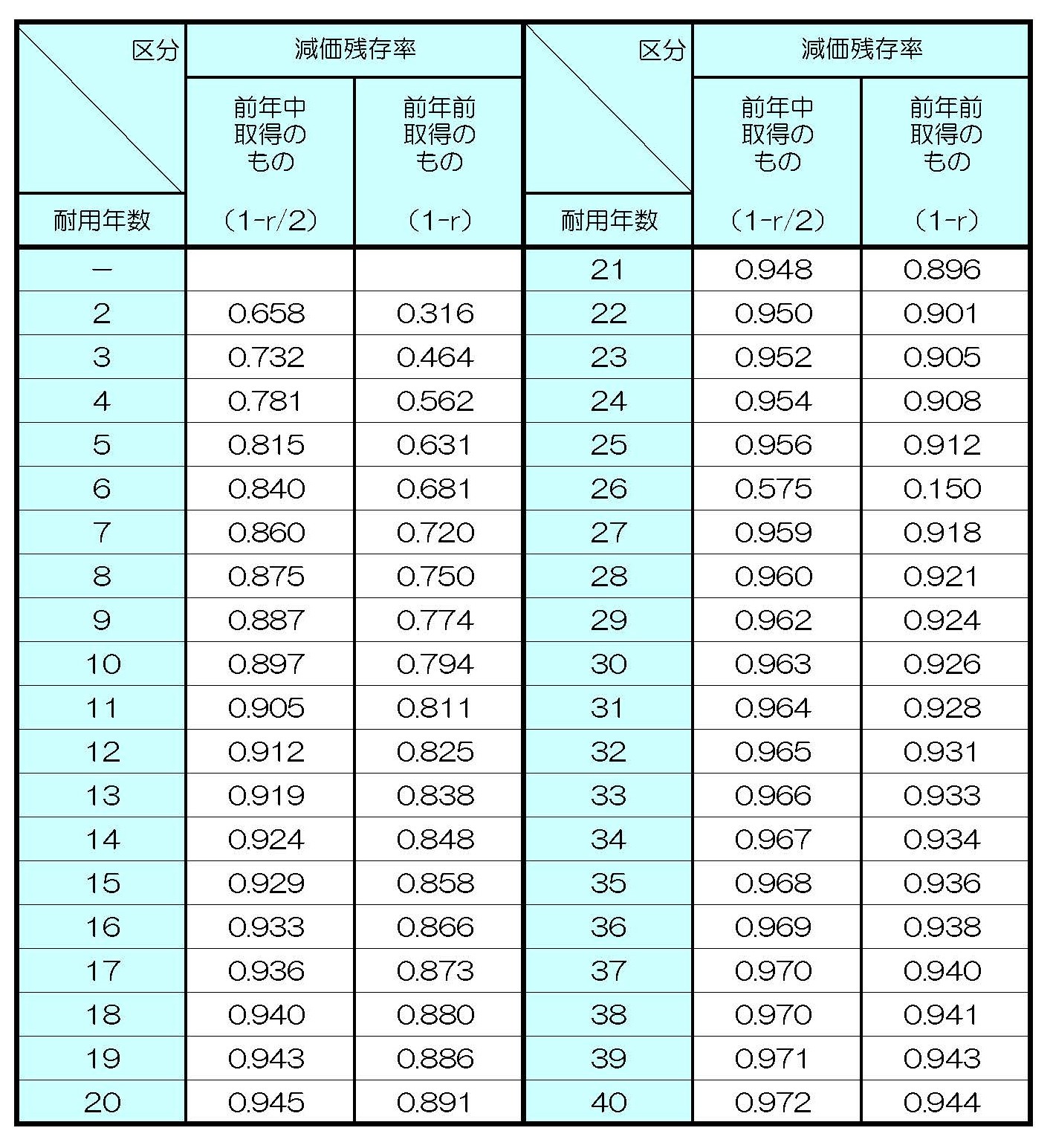

① 前年中に取得したもの

取得価額×前年中取得のものの減価残存率=評価額

② 前年前に取得のもの

前年度評価額×前年前取得のものの減価残存率=評価額

以後、毎年この方法により計算し評価額が取得価額の5%になるまで償却します。評価額が取得価額の5%未満になる場合は5%でとどめます。

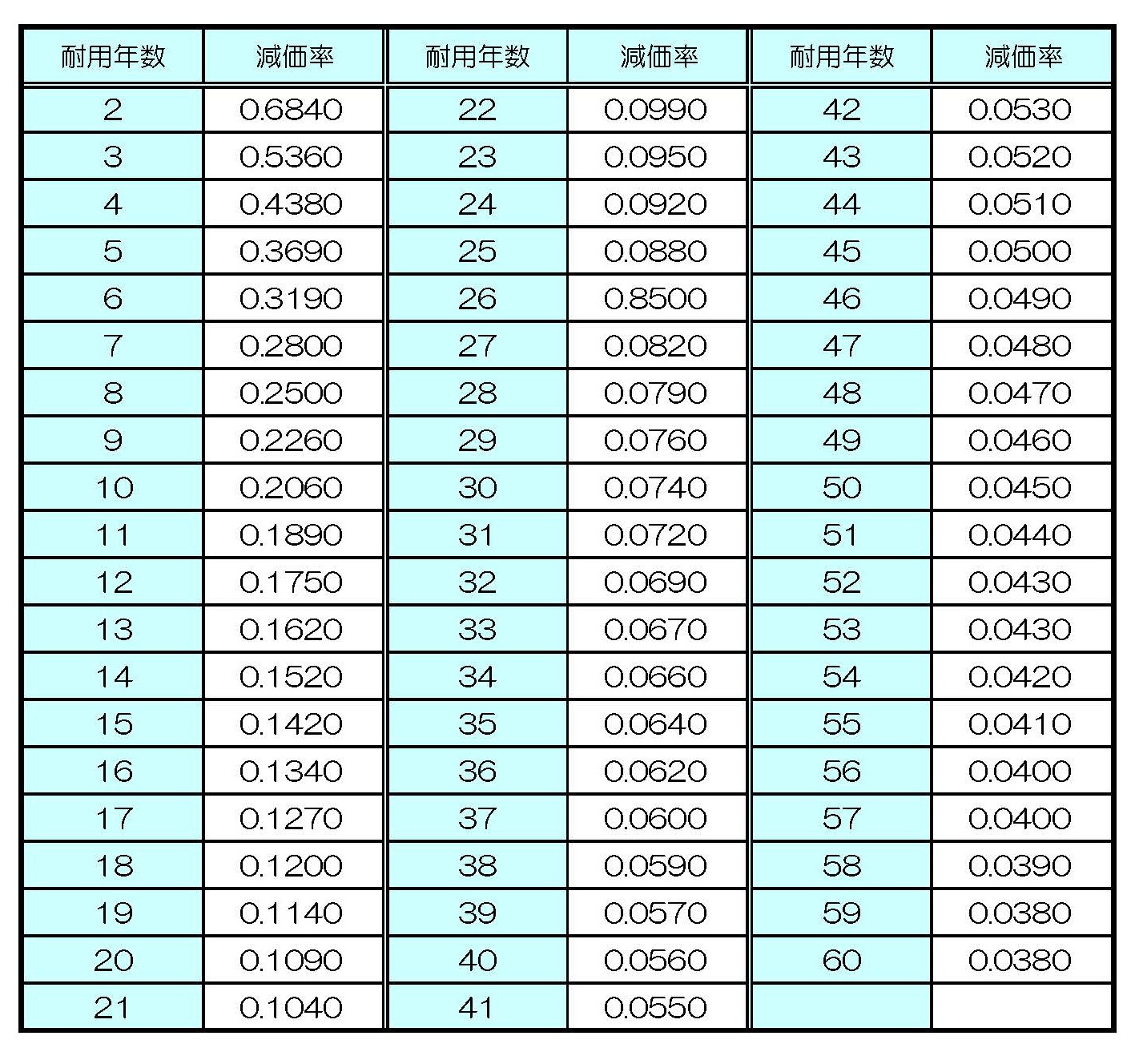

<「減価残存率表」(rは下記表)>

<耐用年数と減価率(r)>

(2)価格の決定

税額=課税標準額×税率(1.4%)

課税標準額とは、市町村区域内に所在する資産の価格の合計で、150万円未満の場合は課税されません。

2022/12/8/15:00