(投稿・令和6年1月-見直し・令和6年8月)

今回は、「固定資産税と相続税の評価・課税の違い」について説明します。

「固定資産税と相続税の違い」については、これまで「宅地評価方法の違い」として、第42号(基本的事項)から第43号(1)~第47号(5)で紹介してきました。

そこで今回は、内容は大きく分けて、(1)固定資産税と相続税の根拠法、(2)固定資産税と相続税の評価方法、(3)固定資産税と相続税の課税方法、(4)相続税でも固定資産税評価を活用、について説明します。

ページコンテンツ

固定資産税と相続税の根拠法

固定資産税の根拠法

(1) 地方税法

まず、固定資産税の根拠法は地方税法になります。

地方税法第三章「市町村の普通税」の第二節に「固定資産税」があります。

<固定資産税とは>

※地方税法341条1項1号~4号

「1号 固定資産 土地、家屋及び償却資産を総称する。

2号 土地 田、畑、宅地、塩田、鉱泉地、池沼、山林、牧場、原野その他の土地をいう。

3号 家屋 住家、店舗、工場(発電所及び変電所を含む。)、倉庫その他の建物をいう。

4号 償却資産 土地及び家屋以外の事業の用に供することができる資産でその減価償却額又は減価償却費が法人税法又は所得税法の規定による所得の計算上損金又は必要な経費に算入されるもののうちその取得価額が少額である資産その他の政令で定める資産以外のものをいう。ただし、自動車税の種別割の課税客体である自動車並びに軽自動車税の種別割の課税客体である原動機付自転車、軽自動車、小型特殊自動車及び二輪の小型自動車を除くものとする(中略)。」

なお、固定資産税とともに都市計画税が課税される場合には同時に課税されており、納税通知書・課税明細書にも併せて記載されています。

固定資産税は普通税ですが、都市計画税は目的税で地方税法の第四章「目的税」の第六節「都市計画税」に規定されています。

<都市計画税の課税客体等>

※地方税法702条1項

「1項 市町村は、都市計画法に基づいて行う都市計画事業又は土地区画整理法に基づいて行う土地区画整理事業に要する費用に充てるため、当該市町村の区域で都市計画法第5条の規定により都市計画区域として指定されたもののうち同法第7条第1項に規定する市街化区域内に所在する土地及び家屋に対し、その価格を課税標準として、当該土地又は家屋の所有者に都市計画税を課することができる。当該都市計画区域のうち同項に規定する市街化調整区域内に所在する土地及び家屋の所有者に対して都市計画税を課さないことが当該市街化区域内に所在する土地及び家屋の所有者に対して都市計画税を課することとの均衡を著しく失すると認められる特別の事情がある場合には、当該市街化調整区域のうち条例で定める区域内に所在する土地及び家屋についても、同様とする。(中略)」

(なお、以下本号では固定資産税を中心にして解説します。)

(2) 市町村の条例、規則

固定資産税(土地、家屋)は、全国に存在する土地(1億8,076筆)及び家屋(5,877万棟)は基本的に全て課税されることが原則ですが、地方税法のみでは、必ずしも全て網羅できないことから、地方税法の委任により、各市町村において条例(東京都23区は都税条例)を制定されることとされています。

(3) 総務省の「基本通知(改正告示)」

固定資産税の手続について、総務省から全国の市町村に周知するため、総務省の「基本通知(改正告示)」が必要に応じて発せられています。

市町村では、その「基本通知(改正告示)」に従って固定資産税業務を遂行することになります。

相続税の根拠法

相続税の根拠法は、民法及び相続税法です。

(1)民法

民法は、第五編に「相続編」(第822条~1050条)があり、相続及び贈与に関する権利関係等の一般的ルールが定められています。

(2)相続税法

これに対して相続税法は、相続税額の計算等細かい税のルールが規定されています。

相続に関しては、民法が一般法ですが、相続税の計算等は相続税法が特別法になります。

相続税法は、課税の公平性という観点から、民法に一定の修正を加えていますが、その場合は、特別法である相続税法が民法より優先されることになります。

固定資産税と相続税の評価根拠

固定資産税は「固定資産評価基準」

まず、固定資産税の評価は、「固定資産評価基準」によります。

この「固定資産税評価基準」は、地方税法第403条で規定されており、法的拘束力が強いものです。

<固定資産評価基準>

※地方税法403条

「1項 市町村長は(中略)固定資産評価基準によって、固定資産税の価格を決定しなければならない。」

相続税は「財産評価基本通達」

一方、相続税の評価方法は国税庁による「財産評価基本通達」により定められていますが、相続税の評価は、あくまでも時価を求めるもので、必ずしもこの「財産評価基本通達」が100%とは限りません。

例えば、時価を証明するために、不動産鑑定評価による評価が採用される場合があります。

土地の個別画地の評価について、固定資産税では不動産鑑定評価は原則認められませんが、この点が相続税では異なります。

公的土地評価の一元化

平成元年に「土地基本法」が成立し、そこで土地の公的評価の一元化が図られました。

土地の公的評価とは、時価(実勢価格)、地価公示価格、相続税路線価、固定資産税評価額を指します。

過去には、この4価格がアンバランスであったことから、一元化(地価公示を100とした場合の割合)を図ることなりました。

<公的土地評価の一元化>

※土地基本法第17条

「国は、適正な地価の形成及び課税の適正化に資するため、土地の正常な価格を公示するとともに、公的土地評価について相互の均衡と適正化が図られるように努めるものとする。」

その結果、地価公示は時価と同一レベル(100)とし、相続税を地価公示の8割、固定資産税を地価公示の7割と決められました。

固定資産税土地の負担調整措置

実は平成5年以前の土地の固定資産税評価額は地価公示ベースの10~20%であった訳ですが、これをいきなり70%に引上げる訳にはいかないため、固定資産税では負担調整措置という制度が設けられました。

これは、いきなり70%に引き上げるのではなく、徐々に近づけていく方法ですが、この負担調整措置の仕組みが土地評価を複雑にしています。

なお、この内容については、第4号と第6号で説明しています。

固定資産税と相続税の課税方法

固定資産税は「賦課課税方式」

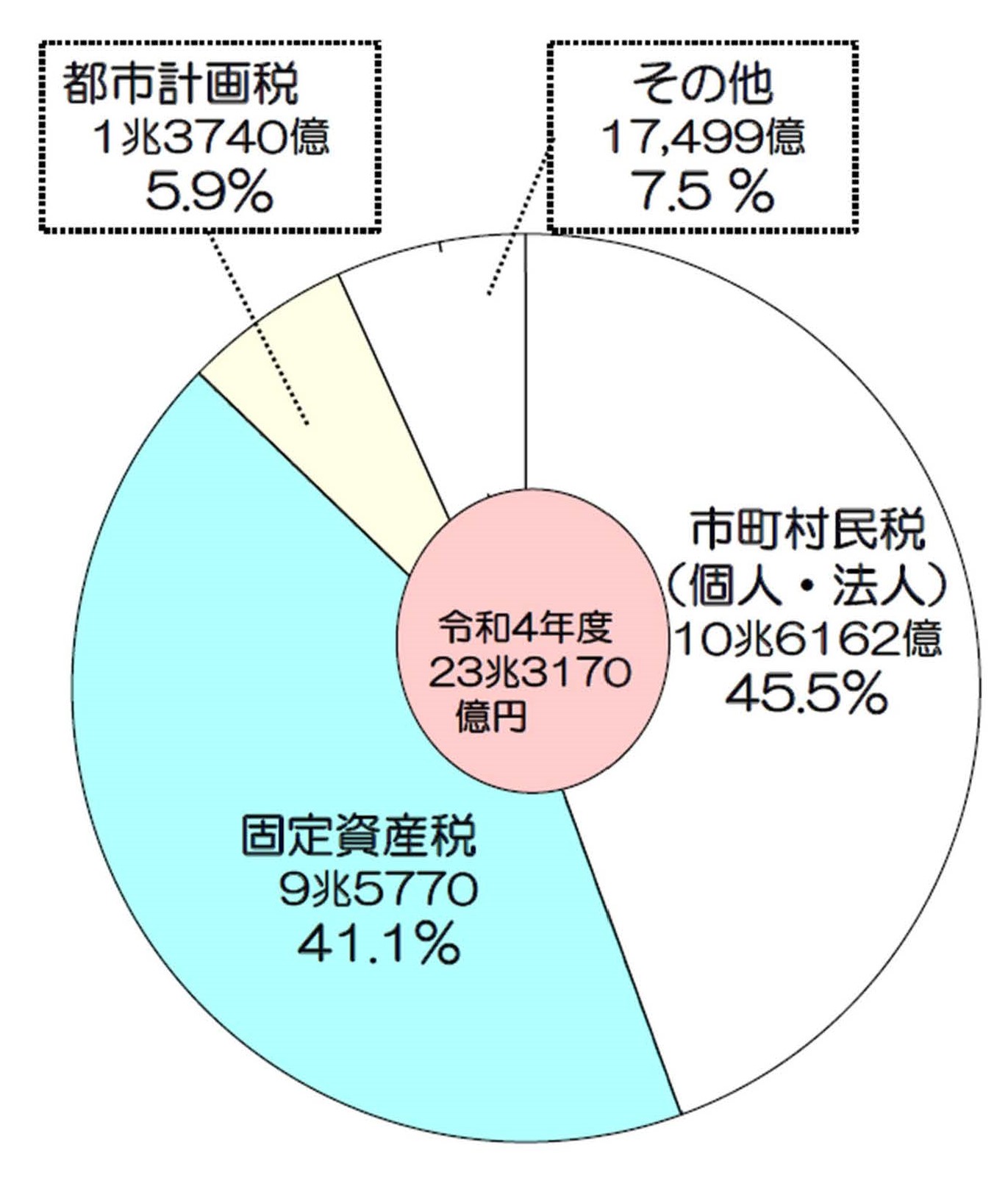

固定資産税は全国の土地、家屋が基本的に全て課税されており、都市計画税と併せると市町村税の47%を占めており「市町村の基幹税」とも言われています。

そのため、課税方法も所有者の申告を経ずに、役所が一方的に評価・課税する方式(「賦課課税方式」)となっています。

※償却資産は、毎年1月末までに申告が義務づけられている申告課税です。

相続税は申告課税方式

固定資産税は賦課課税方式ですが、相続税は申告課税方式です。

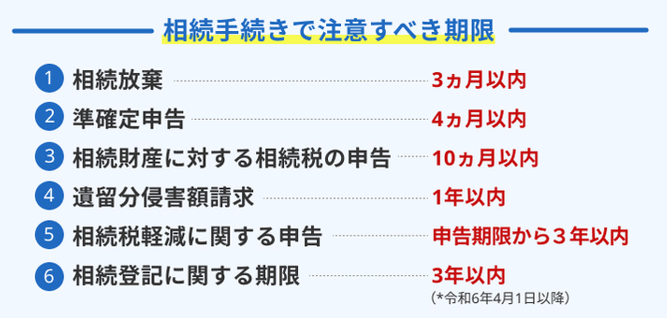

相続(又は遺贈)により財産を取得し、相続税の納税義務がある者は、相続の開始があったことを知った日の翌日から10ヵ月以内に被相続人の最寄の税務署に申告書の提出が必要となります。

<相続税の申告書>

※相続税法第27条

「1.項 相続又は遺贈により財産を取得した者及び当該被相続人に係る相続時精算課税適用者は、当該被相続人からこれらの事由により財産を取得したすべての者に係る相続税の課税価格の合計額がその遺産に係る基礎控除額を超える場合において、その者に相続税額があるときは、その相続の開始があつたことを知つた日の翌日から十月以内に課税価格、相続税額その他財務省令で定める事項を記載した申告書を納税地の所轄税務署長に提出しなければならない。(中略)」

相続税でも固定資産税評価額を活用

土地の倍率方式

相続税の土地評価には路線価方式と倍率方式があります。

路線価方式は、設定されている路線価を基に「財産評価基本通達」により評価額を算定します。

一方、倍率方式における土地の相続税評価は、その土地の固定資産税評価額に地域、地目ごとに定められた倍率を乗じて評価額を算出します。

例えば、相続税対象の土地(宅地)の固定資産税額が800万円で、宅地の倍率が1.1の場合には、800万円×1.1で8,80万円となります。

家屋の相続税評価額

家屋の相続税評価額は、固定資産税の評価額をそのまま活用して相続税の評価額とすることになります。

2024/03/10/15:00