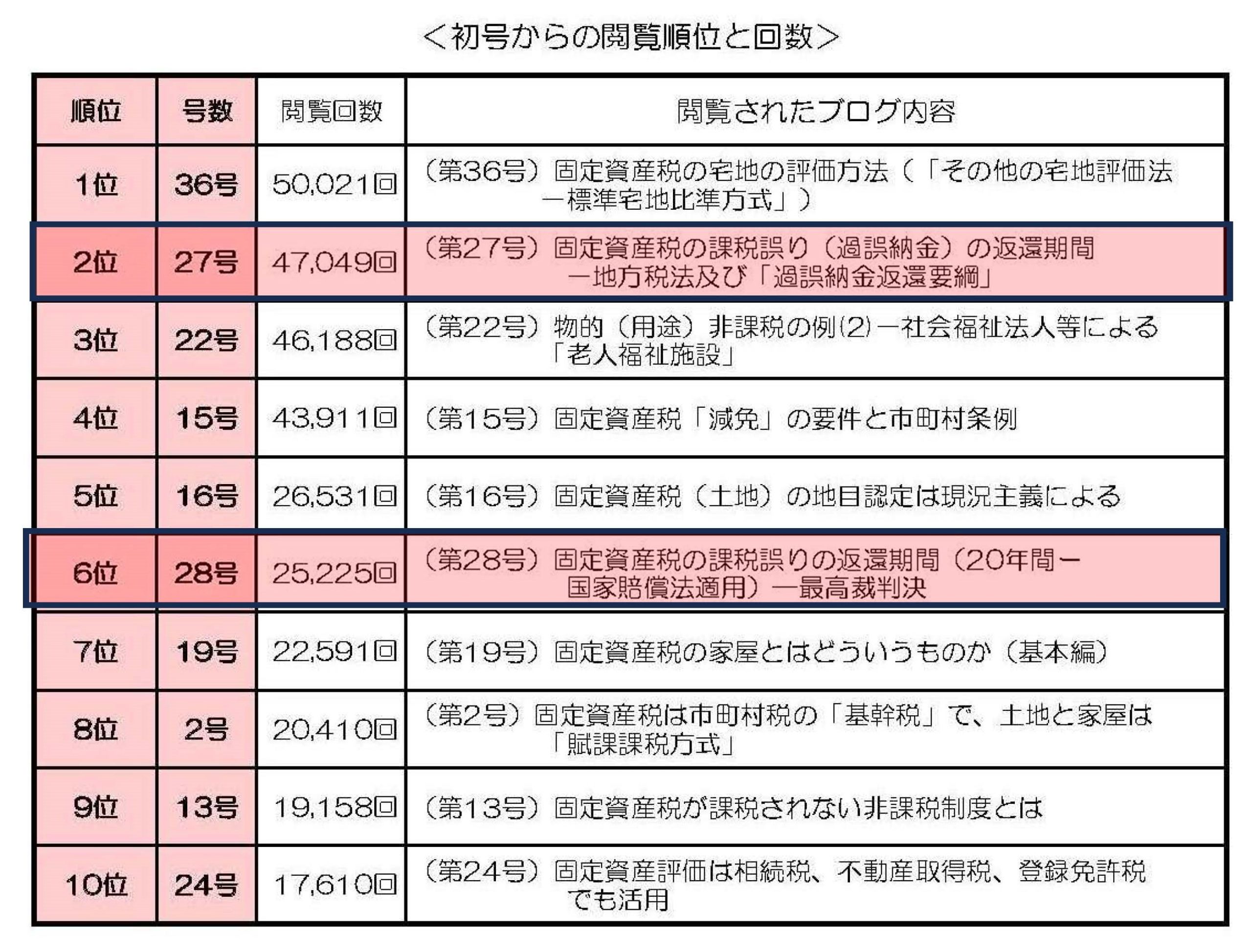

(第105号)固定資産税の課税誤りによる還付金(返還金)の返還期間は何年間か

(投稿・令和5年10月-見直し・令和7年4月)

<閲覧上位(第27号&第28号)再生版>

※(第27号は過去の閲覧記録で第2位、第28号は第6位)

今回は、固定資産税の評価・課税誤りによって納め過ぎた場合、その還付金又は返還金は何年間遡って還してもらえるかについて解説します。

地方税法による原則的手続<5年>

地方税法では、徴収し過ぎた税金(還付金)の請求権は5年で消滅時効になる、つまり5年間遡って還してもらえると定められています。

還付金の消滅時効(5年まで)

<還付金の消滅時効>

※地方税法第18条の3

「地方団体の徴収金の過誤納により生ずる地方団体に対する請求権及びこの法律の規定による還付金に係る地方団体に対する請求権は、その請求をすることができる日から5年を経過したときは、時効により消滅する。」

ところで、固定資産税の納め過ぎの原因のほとんどは、課税当局の誤り(課税ミス)によるものと考えられますが、課税誤りが発見されるケースは、納税者等からの指摘によることがほとんどです。

「審査申出前置主義」とは

課税処分に不服がある場合は、(課税当局が認めない場合には)裁判所にその処分を取り消してもらうための取消訴訟を提起しなければなりませんが、いきなり裁判所に取消訴訟を提起することはできません。

まず価格の不服について固定資産評価審査委員会へ「審査の申出」を行い、その決定に不服がある場合に取消訴訟を提起できることになります。

これが地方税法上の原則的な手続で、「審査申出前置主義」と言われています。

<①審査の申出>

「地方税法第432条1項」

「固定資産税の納税者は、価格に不服がある場合には、納税通知書の交付を受けた日後3ヵ月までの間に文書をもって、固定資産評価審査委員会に審査の申出をすることができる。」

<②争訟の方式>

「地方税法第434条1項」

「固定資産税の納税者は、①の決定に不服があるときは、その取消しの訴えを提起することができる。」

<③出訴期間>

「行政事件訴訟法第14条1項」

「取消訴訟は、処分又は裁決があつたことを知つた日から6ヵ月を経過したときは、提起することができない。」

「重大な錯誤」による修正<10~20年>

地方税法の原則的手続は上記のとおりですが、地方税法では特例規定とも言うべき規定として、「重大な錯誤」がある場合の「固定資産の価格等のすべてを登録した旨の公示の日以後における価格等の決定又は修正」が認められています。

「重大な錯誤」とは

そこで、設けられている規定が地方税法第417条1項です。

<重大な錯誤>

「地方税法第417条1項」

「市町村長は、…登録された価格等に重大な錯誤があることを発見した場合においては、直ちに…決定された価格等を修正しなければならない。」

ここで「重大な錯誤」とは、虚偽の申告又は申請による誤算、固定資産課税台帳に登録する際の誤記、価格等を決定する際の計算単位のとり違い、評価調書における課税客体の明瞭な誤記又はその認定の誤り等、客観的にみて価格等自体の決定に重大な誤りがあると認められるような錯誤を言い、軽微な誤り程度のものは含まれません。

つまり、このような「重大な錯誤」があれば、原則的な手続(審査の申出等)を経ることなく、市町村長は直ちに修正しなくてはならないのです。

ここで価格等が修正され、過徴収金がある場合、「重大な錯誤」であれば、その返還期間が10年や20年もあり得ることになります。

※この場合の5年間が地方税法上の「還付金」で、残りの期間の還付不能額を「過誤納補填金」(又は「返還金」)と称します。

「過誤納金返還要綱」による返還

そして、この「重大な錯誤」があった場合の10年か20年の返還を市町村毎に定めているのが、次の「過誤納金返還要綱」になります。

この「要綱」とは法律や条例とは異なり、市町村の行政内部(議会に諮らず)のみで定めることができるもので、全国の7割程度の市町村で保有していると言われています。

ところで、この 「過誤納金返還要綱」による還付不能額とは、「固定資産税の課税客体に係る過誤納金のうち、地方税法第18条の3の規定により還付することができない税相当額」と定義されています。

仮に10年間の過誤納金である場合は、還付金5年+返還金5年の合計10年間という計算になります。

また「過誤納金返還要綱」では、一般的には10年間の返還ですが、固定資産税納付の領収書等が確認できれば20年間の返還を認めるともなっています。

しかし、そもそも固定資産税は、所有者の申告を必要とせず(償却資産は申告が必要)、行政が一方的に評価・課税をする「賦課課税」となっていますので、仮に誤りを認めるのであれば、その責任を納税者に転嫁するのはおかしいと言わざるを得ません。

国家賠償法の適用<最高20年>

以上のとおり、固定資産税の課税誤りがあった場合の還付又は返還は、原則として地方税法による原則的手続による5年、また「過誤納金返還要綱」による場合は10年間から最高20年間も有り得るということです。

浦和地裁判決(平成4年2月)による効果

第97号の「住宅用地の減額特例に関する浦和地裁判決(H4年2月)とその効果—住宅用地の認定と国家賠償法の適用等」でも紹介しましたが、平成4年2月24日の浦和(現さいたま)地方裁判所の判決では「固定資産税の賦課決定に重大かつ明白な瑕疵(過失)があった場合は、国家賠償法の適用(20年間の返還)が可能である」とされました。

実は、この判決を受けて、市町村による「過誤納金返還要綱」が策定されるに至った訳です。

そして、この方向を一歩進めたのが、次の最高裁判決でした。

最高裁判決の内容

この最高裁判決(平成22年6月3日)において、「固定資産税の評価・課税に過失による誤りがある場合は国家賠償の請求を認める」との判断がなされたのです。

<平成22年6月3日最高裁(第一小法廷)判決>

「公務員が納税者に対する職務上の法的義務に違背して当該固定資産の価格ないし固定資産税等の税額を過大に決定したときは、これによって損害を被った当該納税者は、地方税法432条1項本文に基づく審査の申出及び同法434条1項に基づく取消訴訟等の手続を経るまでもなく、国家賠償請求を行い得るものと解すべきである。」

「記録によれば、本件倉庫の設計図に『冷蔵室(-30℃)』との記載があることや本件倉庫の外観からもクーリングタワー等の特徴的な設備の存在が容易に確認し得ることがうかがわれ、これらの事情に照らすと、原判決が説示するような理由だけでは、本件倉庫を一般用の倉庫等として評価してその価格を決定したことについて名古屋市長に過失が認められないということもできない。」

この最高裁判決によると、一定の要件の下では、地方税法上の審査請求や取消訴訟を経ることなく、国家賠償請求を行うことができ、固定資産税の過徴収金の返還期間は最高20年となります。

では、いかなる場合に国家賠償の請求が認められるのかですが、これは国家賠償法第1条によります。

<国家賠償の請求>

「国家賠償法第1条」

「国又は公共団体の公権力の行使に当る公務員が、その職務を行うについて、故意又は過失によつて違法に他人に損害を加えたときは、国又は公共団体が、これを賠償する責に任ずる。」

そして、過徴収金返還の時効は20年になりますが、これは民法第724条によります。

<不法行為による損害賠償請求権の消滅時効>

「民法第724条」

「不法行為による損害賠償の請求権は、次に掲げる場合には、時効によって消滅する。

1 被害者又はその法定代理人が損害及び加害者を知った時から3年間行使しないとき。

2 不法行為の時から20年間行使しないとき。」

「過失」とは「手抜きがあったとき」

上記の最高裁判決では「過失とな何か」が明確に定義されていませんが、他の下級審判決等によると「職務上通常尽くすべき注意義務を尽くすことの無いような場合には、国家賠償が認められるような違法になる」と判断されています。

この場合の過失とは「手抜きがあったとき」とされています。

つまり、「手抜き」のような過失(職務上通常尽くすべき注意義務を尽くされていない)では、国家賠償法の対象で20年間の返還になり得るということです。

2023/10/28/15:00