(投稿・令和4年6月-見直し・令和7年3月)

固定資産税家屋の評価方法は再建築価格方式ですが、この方式は不動産鑑定評価の原価法と同一の考え方になります。詳細な方法は異なりますが、基本的な考え方はほとんど同じです。

なお、不動産鑑定評価では家屋という用語ではなく建物との呼び名を用いていますので、固定資産税評価では家屋、不動産鑑定評価では建物としますが、内容は全く同じものです。

固定資産税と不動産鑑定の評価計算

まず2つの評価計算を図で比較します。

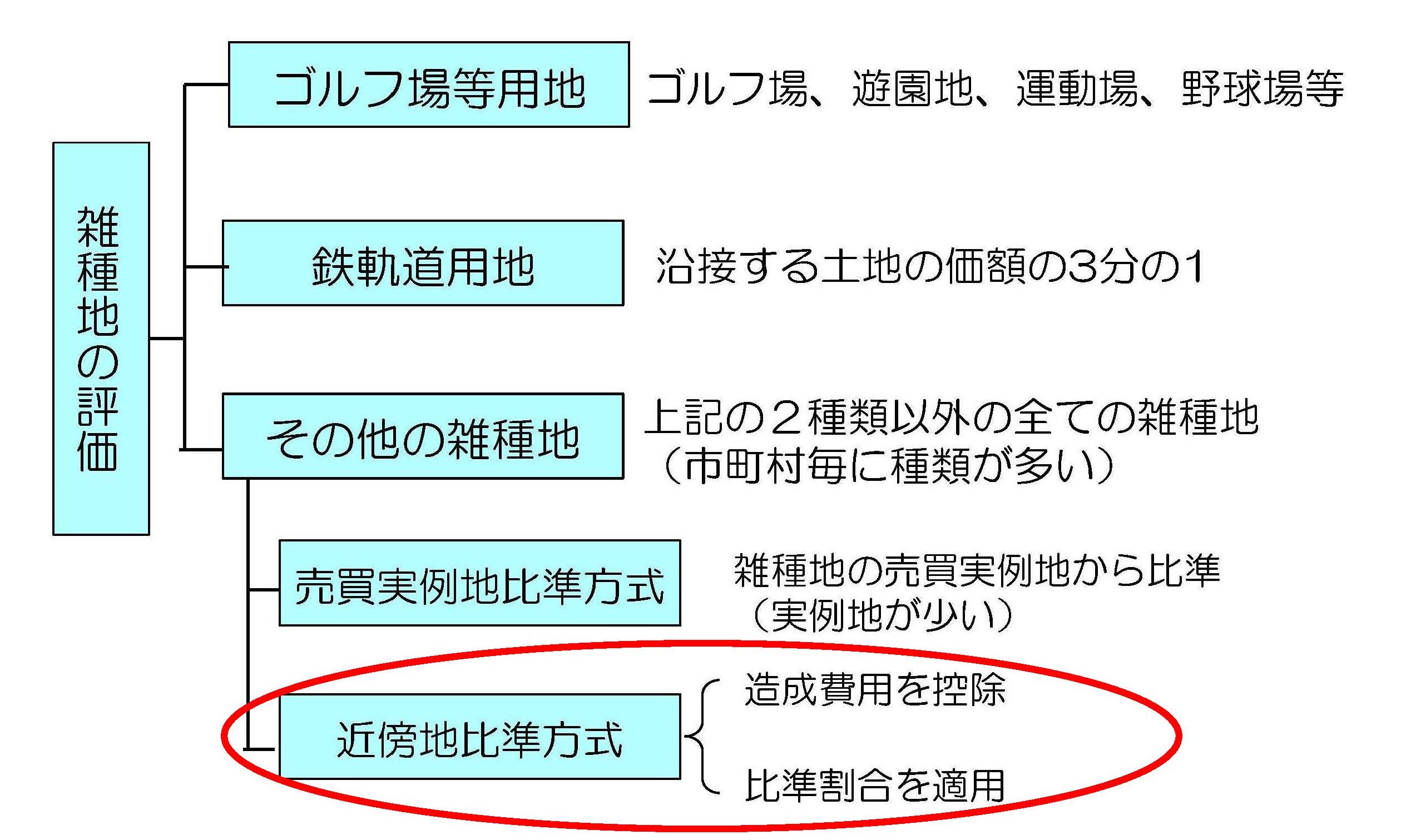

固定資産税の在来家屋評価

固定資産税の在来(中古)家屋評価については、第57号「固定資産税の在来(中古)家屋の評価がなぜ下がらないのか」で説明してあります。

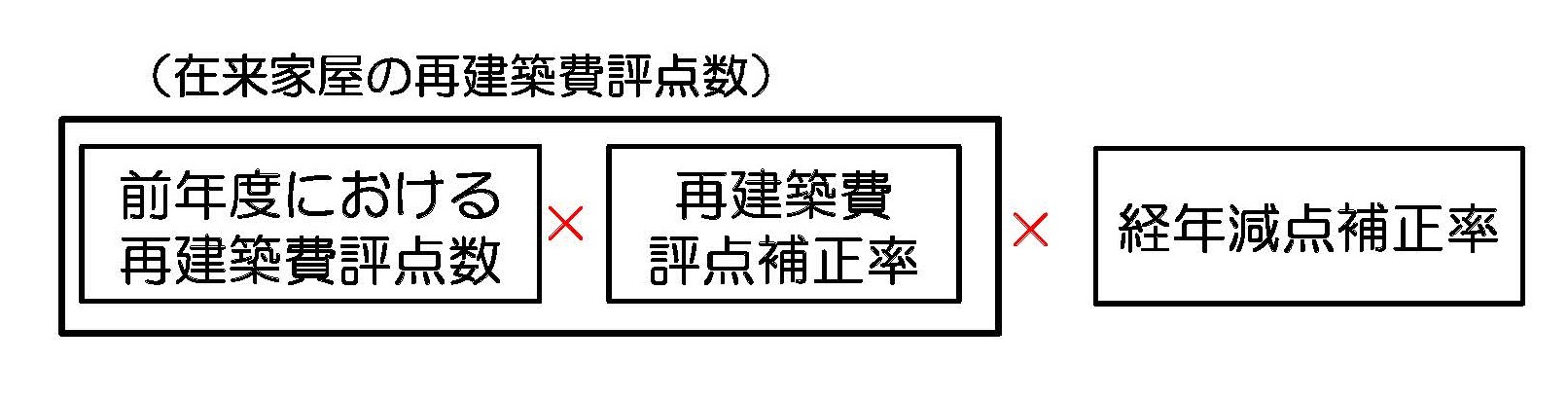

「在来中古家屋の評価方法(固定資産税)」

不動産鑑定評価の中古建物評価

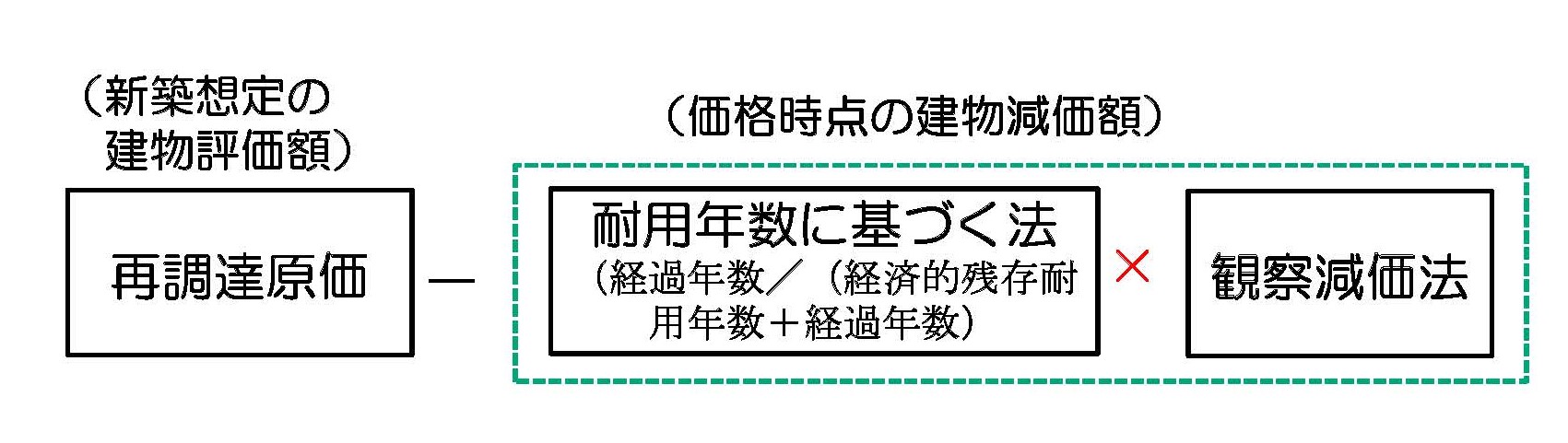

不動産鑑定評価での中古建物の評価は、価格時点において新しく新築した建物を想定し、その建物の評価を行い経年減点補正等を行って中古建物の評価額を求めます。

「中古建物の評価方法(不動産鑑定)」

これを見ていただきますとお分かりになると思いますが、固定資産税評価の場合は、すでに新築時の評価から積み上げられていますが、不動産鑑定評価では評価時点(価格時点)で初めて中古建物を評価する方法になっています。

不動産鑑定評価の原価法とは

まず不動産鑑定評価の原価法について解説します。

不動産鑑定評価基準に「原価法は、価格時点における対象不動産の再調達原価を求め、この再調達原価について減価修正を行って対象不動産の試算価格(積算価格)を求める手法である。」とあります。

原価法による価格(積算価格)=再調達原価-建物減価額

通常、不動産鑑定評価の原価法では、建物及びその敷地の場合ですが、建物のみの評価も可能です。

また、不動産鑑定評価は、建物が中古である場合の評価がほとんどです。

原価法の再調達原価とは

ここで再調達原価とは、「対象不動産を価格時点において再調達することを想定した場合において必要とされる適正な原価の総額をいう。」(不動産鑑定評価基準)とされていて、固定資産税評価の再建築価格とほぼ同じ概念となります。

つまり、不動産鑑定評価の原価法では、中古建物であっても、価格時点におけるその建物の新築相当額を求める訳です。今ある中古の建物と同じものを、価格時点で仮に新築したら評価額はいくらになるか、これが不動産鑑定評価の原価法の再調達原価です。

この中古建物の再調達原価額を求めるにあたっては、建築士の意見や参考資料等を基にして不動産鑑定士が判断していきます。

原価法の減価額とは

不動産鑑定評価の原価法では、次に減価額を求めますが、方法としては「耐用年数に基づく方法」と「観察減価法」の2通りあります。

「耐用年数に基づく方法」

「耐用年数に基づく方法」は、「対象不動産の価格時点における経過年数及び経済的残存耐用年数の和として把握される耐用年数を基準として減価額を把握する方法」(不動産鑑定評価基準)です。

経過年数を踏まえ、また現在の中古建物を観察したた上で、その建物があと何年使用可能かを判断する、これが経済的残存耐用年数です。

なお、不動産鑑定評価基準には、固定資産税の「経年減点補正率基準表」のような基準表はありません。

「耐用年数に基づく方法」=経過年数÷(経済的残存耐用年数+経過年数)

なお、この「耐用年数に基づく方法」の経済的残存耐用年数の適用にあたっては、当該建物を躯体、仕上、設備に分けて、構造上の割合と年数を決めていきます。

「観察減価法」とは

「観察減価法は」、「対象不動産について、設計、設備等の機能性、維持管理の状態、補修の状況、附近の環境との適合の状態等各減価の要因を調査することにより、減価額を直接求める方法」(不動産鑑定評価基準)です。

これは名称のとおり、現在の中古建物を観察して、不動産鑑定士が減価割合を決めていきます。

不動産鑑定評価の原価法では、この「耐用年数に基づく方法」と「観察減価法」を併せて減価額を求めます。

なお、土地と建物一体を原価法で評価する場合には、減価方法として「建物及びその敷地の減価額」がありますが、今回は建物のみの原価法の説明です。

それでは、ここに軽量鉄骨造2階建て共同住宅、築年数20年の場合を想定した原価法の計算例を掲げます。

「原価法の計算例」

2022/06/21/21:00