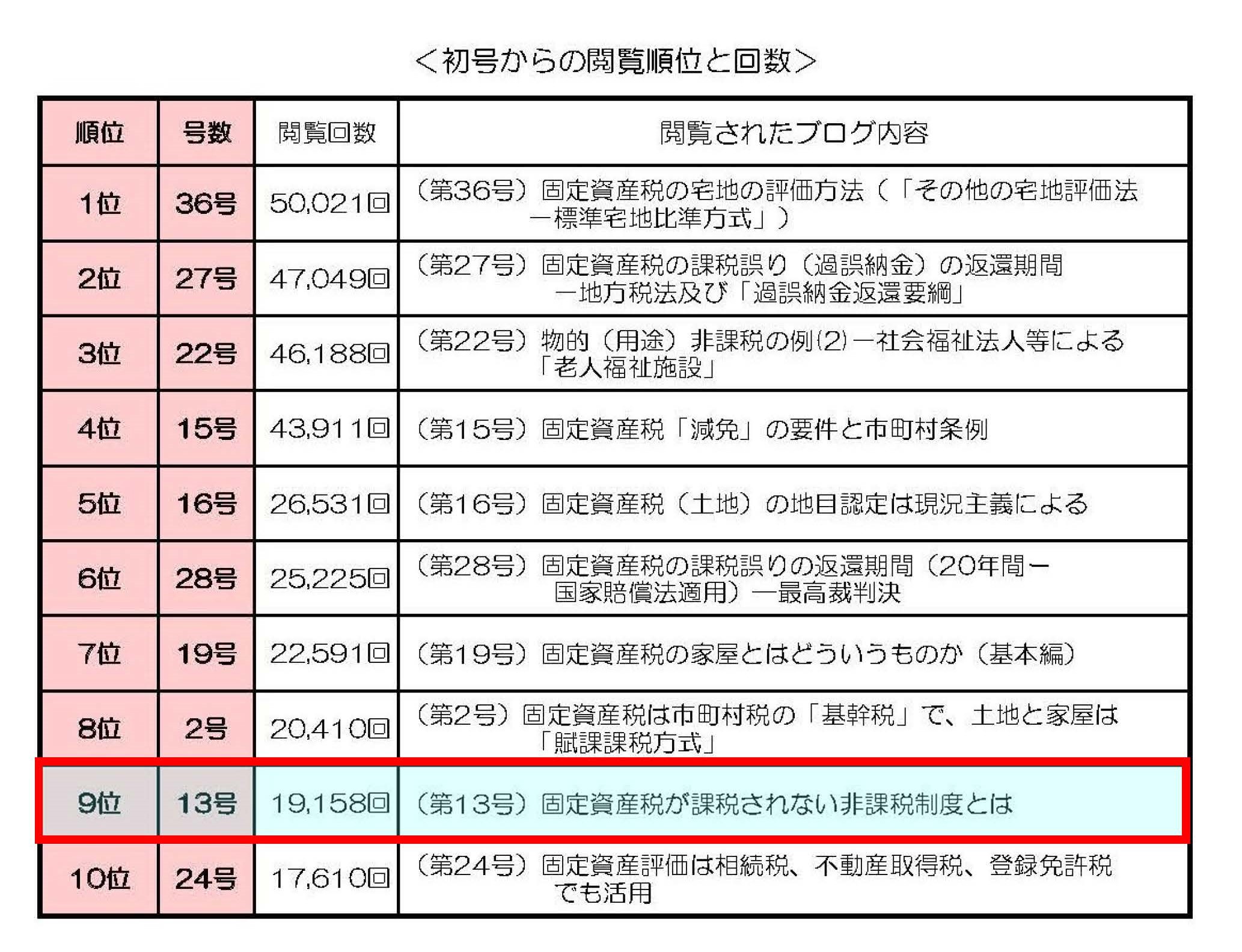

(投稿・平成25年-見直し・令和6年12月)<100号達成時の閲覧数9位>

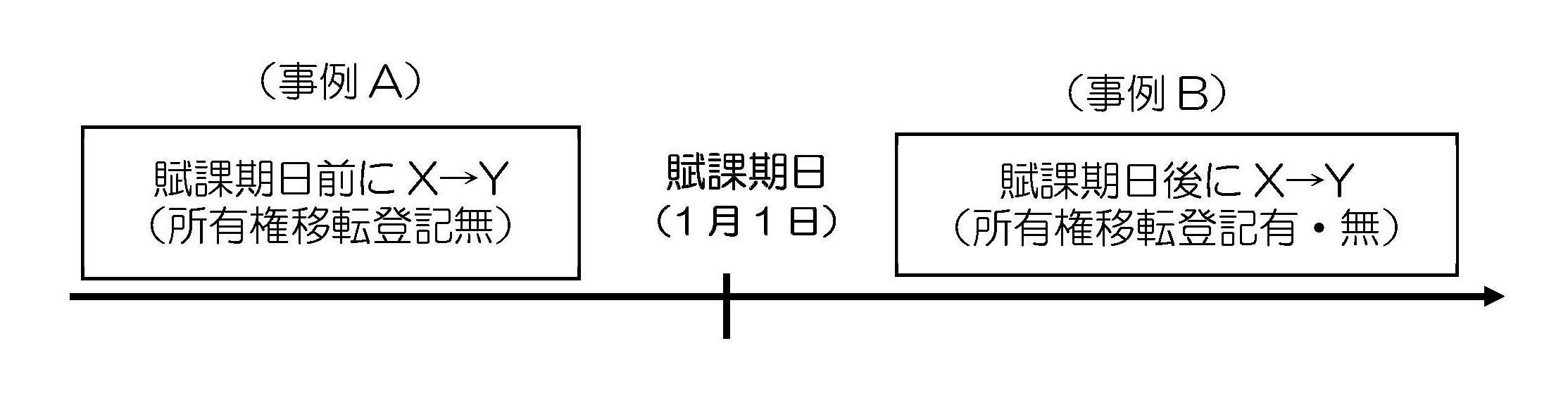

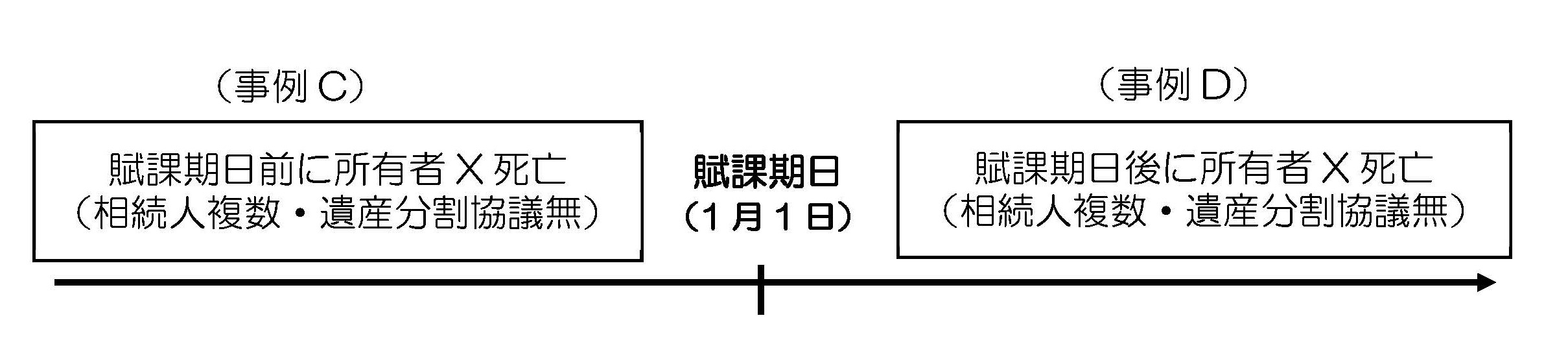

固定資産税は、毎年1月1日の固定資産の所有者が納税義務者となり、課税されます。

しかし、地方税法では、固定資産税が課税されない非課税制度というものが規定されています。

この非課税とは固定資産税を『課税しない』ということではなく、市町村の意思いかんにかかわらず納税義務を負わせることができない、固定資産税を『課税してはいけない』という法的な課税禁止の制度なのです。

では、この非課税制度とはどのようなものなのでしょうか。

非課税制度には、二つの種類があります。

① その根拠を固定資産の所有者の性格に求めている「人的非課税」

② 固定資産それ自体の性格、用途の面に求めているもの「物的非課税」

固定資産税の「人的非課税」

「人的非課税」とは

これは、国、都道府県、市町村、特別区、これらの組合、財産区及び合併特例区に対しては、固定資産税を課することができないとされています。

<固定資産税の「人的非課税>

※地方税法第348条1項

「市町村は、国並びに都道府県、市町村、特別区、これらの組合、財産区及び合併特例区に対しては、固定資産税を課することができない。」

これらが所有する固定資産の典型的なものとしては、国道、県道、市町村道あるいは役所の庁舎、公立学校などが該当します。

これは、国、都道府県、市町村が有する固定資産については、それが、どのような性格を有するものであろうと、また、どのような用途に供されているものであるかを問わず、すべて固定資産を課することができないということを意味します。

「人的非課税」の例外

「人的非課税」といえども、国や地方公共団体が所有している固定資産が一般の固定資産と異ならないような状態で使用収益されているもの、例えば、公務員の宿舎や民間への貸付土地等は、「人的非課税」扱いはされません。

この場合は、「国有資産等所在市町村交付金法」により、固定資産税に準ずるものとして、その固定資産所在の市町村等に対して、国有資産等所在市町村(都道府県)交付金が交付されています。

<国有資産等所在市町村交付金法>

第2条(市町村に対する交付金の交付)

「国又は地方公共団体は、毎年度、当該年度の初日の属する年の前年(以下「前年」という。)の3月31日現在において所有する固定資産で次の各号に掲げる固定資産に該当するものにつき、当該固定資産所在の市町村に対して、国有資産等所在市町村交付金(以下「市町村交付金」という。)を交付する。

一.当該固定資産を所有する国又は地方公共団体以外の者が使用している固定資産

二.空港の用に供する固定資産又は国が自衛隊の設置する飛行場若しくは日本国とアメリカ合衆国との間の相互協力及び安全保障条約第6条に基づく施設及び区域並びに日本国における合衆国軍隊の地位に関する協定第2条第4項(a)の規定に基づき日本国政府若しくは日本国民が使用する飛行場において一般公衆の利用に供する目的で整備し、かつ、専ら一般公衆の利用に供する施設の用に供する固定資産

三.国有林野の管理経営に関する法律第2条第1項の国有林野に係る土地

四.発電所、変電所又は送電施設の用に供する固定資産

五.水道法第3条第8項に規定する水道施設若しくは工業用水道事業法第2条第6項に規定する工業用水道施設のうちダム以外のものの用に供する土地又は水道若しくは工業用水道の用に供するダムの用に供する固定資産で、政令で定めるもの

六.石油の備蓄の確保等に関する法律第29条に規定する国家備蓄施設の用に供する固定資産」

固定資産税の「物的(用途)非課税」

固定資産税の非課税で注目すべきは、むしろ「物的(用途)非課税」の方です。

「物的(用途)非課税」とは

「物的(用途)非課税」は、例えば、宗教法人、墓地、公共の用に供する道路(私道)、社会福祉法人、学校法人、国宝、重要文化財等が所有している固定資産の場合です。

これらの固定資産以外にも、地方税法では「物的(用途)非課税」とされる固定資産が69項目規定されています。

地方税法第348条2項各号に列挙する固定資産及び同条第4項、第5項、第6項、第7項、第8項、第9項に規定する固定資産に対しては課税することができません。

またこの規定は、これ以外は認めることが出来ない「限定列挙」となります。

<固定資産税の「物的(用途)非課税」>

※地方税法第348条2項(本項のみ掲載)

「2項.固定資産税は、次に掲げる固定資産に対しては課することができない。ただし、固定資産を有料で借り受けた者がこれを次に掲げる固定資産として使用する場合には、当該固定資産の所有者に課することができる。」

「物的(用途)非課税」の一覧表(PDF)を掲げますので、クリックして69項目の内容を確認してください。

<「物的(用途)非課税」一覧表>

「物的(用途)非課税」が適用されない場合

① 有料使用の場合の課税

地方税法第348条2項各号に列挙する資産に該当するものであっても、その固定資産を有料で借り受けた者がこれを同条同項各号の固定資産として使用する場合においては、その固定資産の所有者に固定資産税を課税することができます(地方税法第348条2項ただし書)。

例えば、国や地方公共団体が私人に地代及び家賃を支払って建物を借りている場合には、官公庁用が使用していても、貸している所有者に課税されます。

② 目的外使用の場合の課税

法第348条2項各号の固定資産がそれぞれ各号に定められている目的外の目的に使用される場合には、その固定資産税は課税されます。

<目的外使用の場合の課税>

※地方税法第348条第3項

「3項. 市町村は、前項各号に掲げる固定資産を当該各号に掲げる目的以外の目的に使 用する場合においては、前項の規定にかかわらず、これらの固定資産に対し、固定資産税を課する。」

これは、非課税とすべきかどうかは、単なる名目や形式によることなく、その使用実態に着目すべきものであるからです。

「物的(用途)非課税」には申告が必要

なお、「物的(用途)非課税」を適用するにあたっては申告が必要とされています。

この申告制度は、地方税法には規定されておらず、総務省の通知に基づいて、市町村毎の条例により定められています。

<地方税法の施行に関する取扱いについて(市町村税関係)第3章第1節19>

「非課税等特別措置の適用に当たっては、定期的に実地調査を行うこと等により利用状況を的確に把握し、適正な認定を行うこと。また、実地調査時点の現況等を記載した対象資産に関する諸資料の保管、整理等に努め、その的確な把握を行うとともに、利用状況の把握のため必要があると認められる場合には、条例により申告義務を課することが適当であること。」

そもそもこの非課税制度とは「課税をしてはいけない」制度ですので、課税当局は、この固定資産が「物的(用途)非課税」対象であることが判明した場合は適切な対応を行う必要があります。

しかし、固定資産税が「賦課課税方式」と言えども、市町村自らがその固定資産(土地、家屋、償却資産)が「物的(用途)非課税」であることを把握するのは困難ですので、条例で申告が義務づけられているのです。

市町村のホームページには、固定資産税非課税申告書の提出や申告書の案内が掲載されていますので、確認してください。

2022/05/04/12:00