(投稿・令和6年4月-見直し・令和6年8月)

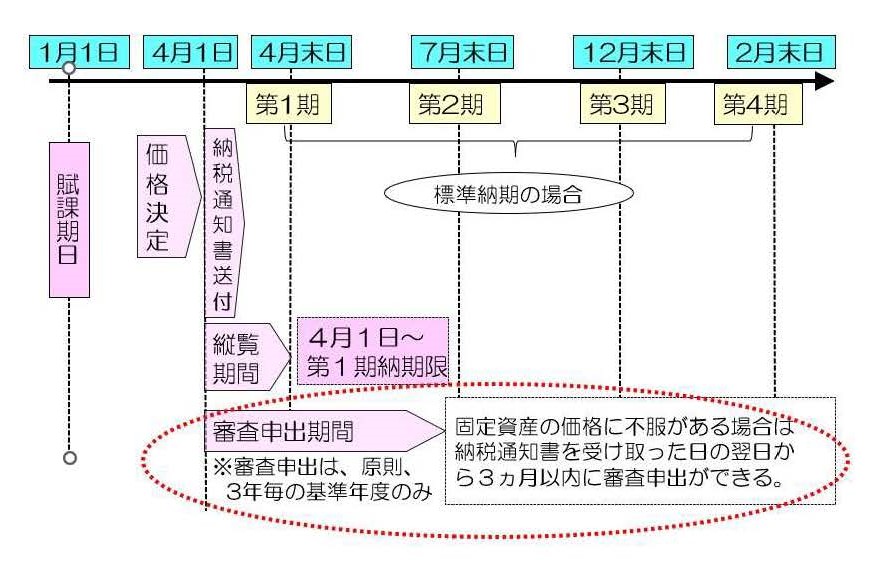

今年度(平成6年度)は、3年に1度の固定資産税の基準(評価替え)年度にあたり「審査の申出」が可能な年度になります。そこで、「縦覧」とともに、価格に不服がある場合の「審査の申出」の際には、どのような点に留意すべきかを説明します。

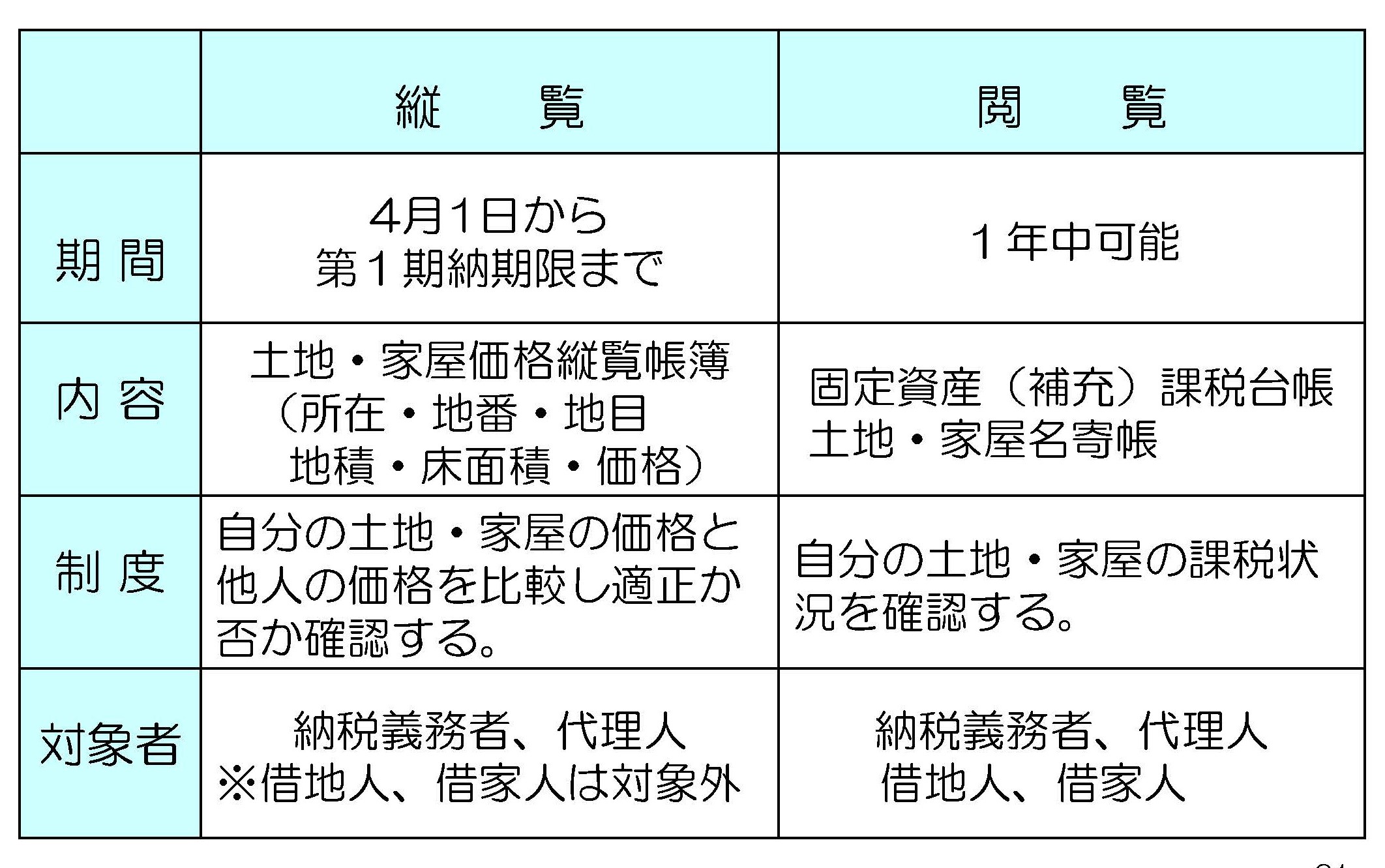

なお、「縦覧」と「閲覧」制度については、前号(第113号)「固定資産税の『縦覧』と『閲覧』制度について」をご覧ください。

「審査の申出」は価格に対する不服

固定資産税の価格に対して不服がある場合、一定期間内に不服審査の申し出(以下「審査の申出」)を行うことができます。

この「審査の申出」は、納税通知書を受け取った日の翌日から起算して3ヵ月以内に市町村に設置された固定資産評価審査委員会に対して行うことができます。

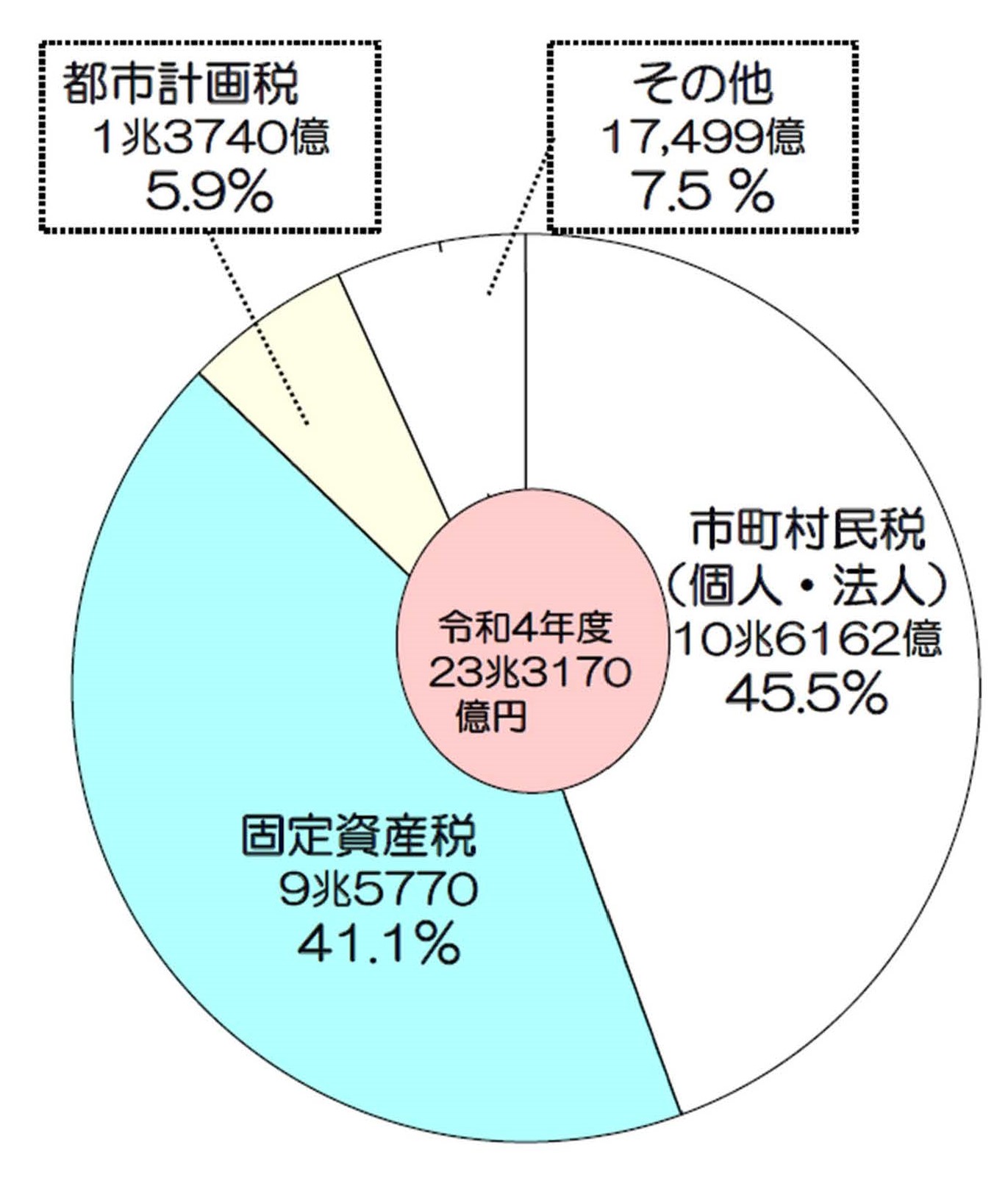

<基準年度の年間スケジュール>

ところで、この「審査の申出」はあくまでも価格に対する不服ですが、価格以外の処分、例えば「固定資産税の課税処分など」に対する不服は、その処分を行った市長村長に「審査請求」をすることが出来ます。

※「審査請求」の内容については、第96号「固定資産税に不服がある場合の手続きは、「審査の申出」(価格)と「審査請求」(価格以外)の2通り」で説明していますので、そちらをご覧ください。

また、この「審査の申出」は、原則として3年毎の基準(評価替え)年度(令和6年度、9年度…)に限られています。

なお、この「審査の申出」の手続等の基本的内容については、第7号「固定資産税の年間スケジュール(毎年課税で納期は年4期)」及び第8号「土地と家屋は3年毎に評価替え(基準年度と据置年度)」で解説していますのでご覧ください。

ところで、「審査の申出」は価格に対して不服がある場合ですが、どのような内容(不服)が提出され審査されているのでしょうか。

特に統計的資料はありませんが、筆者がこれまでコンサルタントとして納税者の皆様からご相談いただいた中から、留意すべき点をいくつか紹介させていただきます。

土地の価格で留意すべきこと

土地の価格で留意すべき内容は「評価・課税の誤り」ですが、その中でも(1)住宅用地の減額特例、(2)私道が非課税となる土地、(3)無道路地と不整形地が併合している土地、(4)急傾斜地崩壊危険区域等の土地、について解説します。

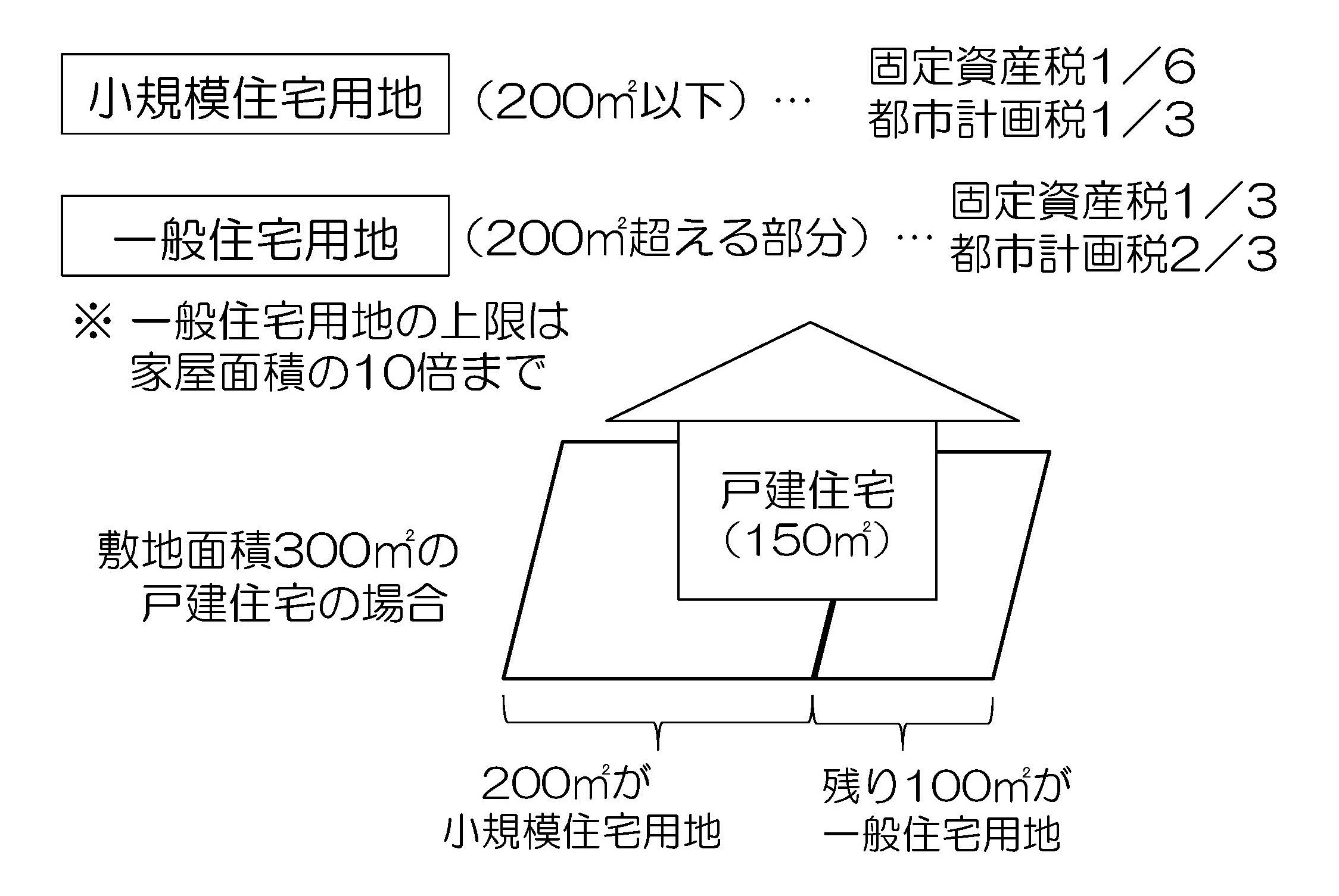

(1)住宅用地の減額特例

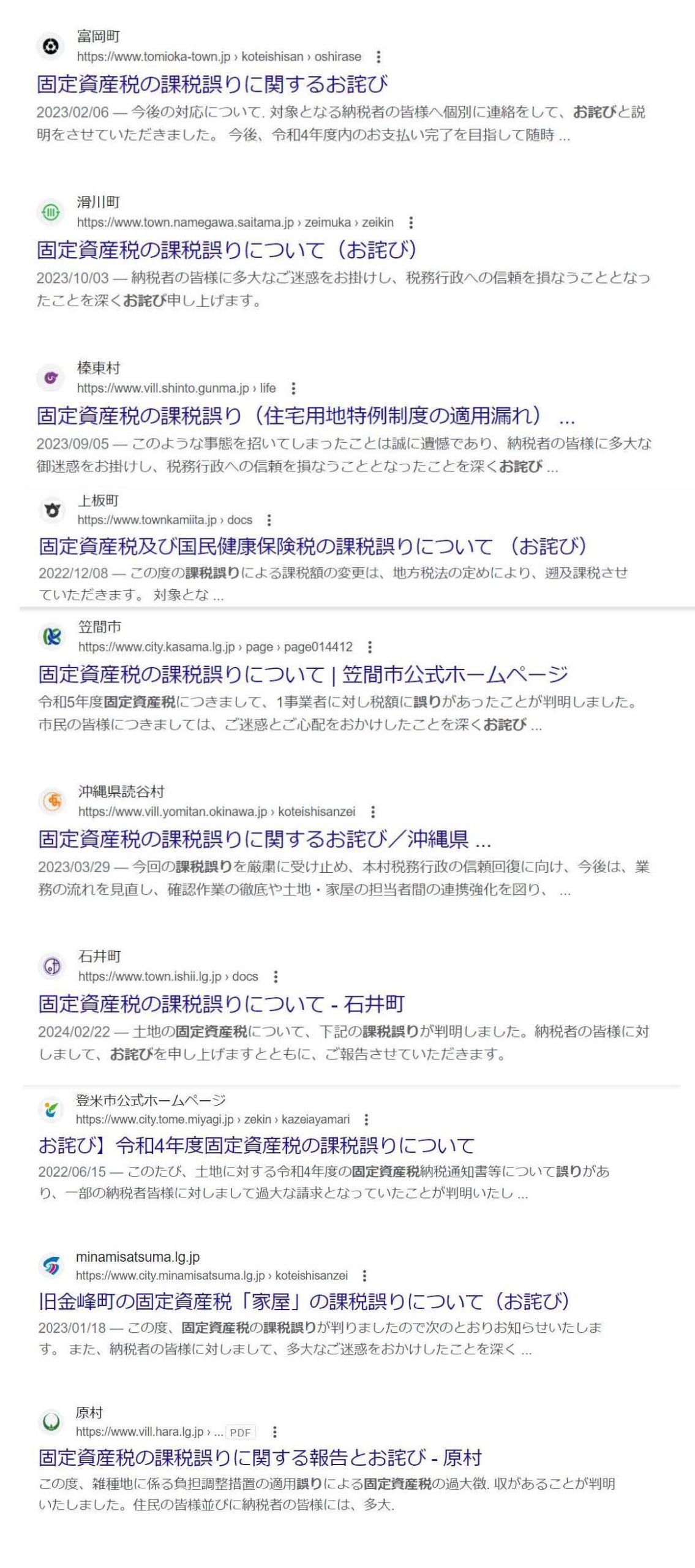

住宅用地とは、居住用の家屋の敷地とされている土地のことですが、200㎡までが小規模住宅用地で1/6、それを超える部分が一般住宅用地で1/3に減額されます。

この住宅用地については、市町村の税条例で申告が義務づけられているためか、申告がされていない宅地は減額特例が適用されずに評価・課税されているケースが希にあります。

ところが、税条例で申告が義務づけられているのに「申告が無い場合でも市町村は住宅用地として減額特例を行う必要がある」とされているのです。

なぜ「申告が無くても減額特例が適用される」のでしょうか。

そもそも固定資産税は申告が無くても市町村が一方的に評価・課税する「賦課課税方式」であることと、住宅用地であれば家屋があるので現地調査で確認できる筈であることから、減額特例をしないことは「課税誤り」とされているのです。

これには、平成4年2月24日の浦和(現さいたま)地裁の判決で「申告が無いからといって、減額特例を適用しないとすることが許されるものではない」との判断が示されています。

また、平成22年6月3日の最高裁判決において、市町村側に「過失」があった場合には「国家賠償の請求を認める」との判断がなされ、減額特例の不適用は「過失」(「手抜き」)とされ、最高20年間の還付・返還が認められる可能性があります。

ところで、例えば商店街で1階が店舗、2階を住居にしている場合、又は店舗を廃業した場合は、その土地は住宅用地となります。

しかし、外観からは把握しにくいことから、住宅用地の減額特例がされていない(見逃している)場合がありますので、注意が必要です。

(2)私道が非課税となる土地

私道は個人の方の所有土地ですので、一般的には固定資産税の課税対象になります。

しかし、その私道が「公共の用に供する道路」であれば、非課税になります。

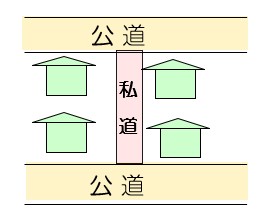

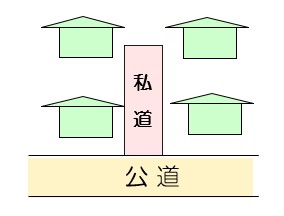

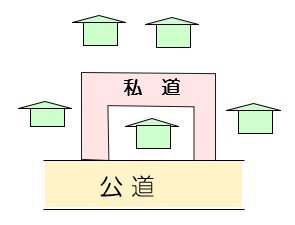

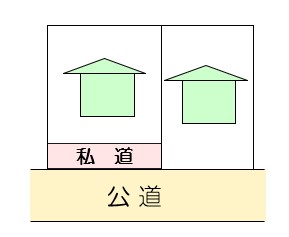

その私道が「公共の用に供する道路」となる形態は次の図のとおりですが、(1)「通り抜け道路」、(2)「行止り道路」、(3)「コの字型道路」、(4)「セットバック部分」があります。

<私道の種類>

(1)通り抜け私道

起終点が公道に接する幅員1.8m以上で不特定多数人の利用に供されているもの。

(2)行止り私道

2以上の家屋の用に供されている4m以上で不特定多数人の利用に供されているもの。

(3)コの字型私道

2以上の家屋の用に供されている4m以上で不特定多数人の利用に供されているもの。

(4)セットバック部分(私道)

セットバック部分は建築基準法道路の拡幅(私道)部分。

なお、私道が「公共の用に供する道路」として非課税となるためには、上記(1)~(4)のほかに次の①~⑤の要件が必要とされます。

① 登記上分筆され位置が特定されているもの

② 客観的に道路として認定できるもの

③ アパート、マンション、貸家、駐車場等における敷地内の道路でないもの

④ 建築敷地として含まれていないもの

⑤ 賃料、通行料を徴収していないもの

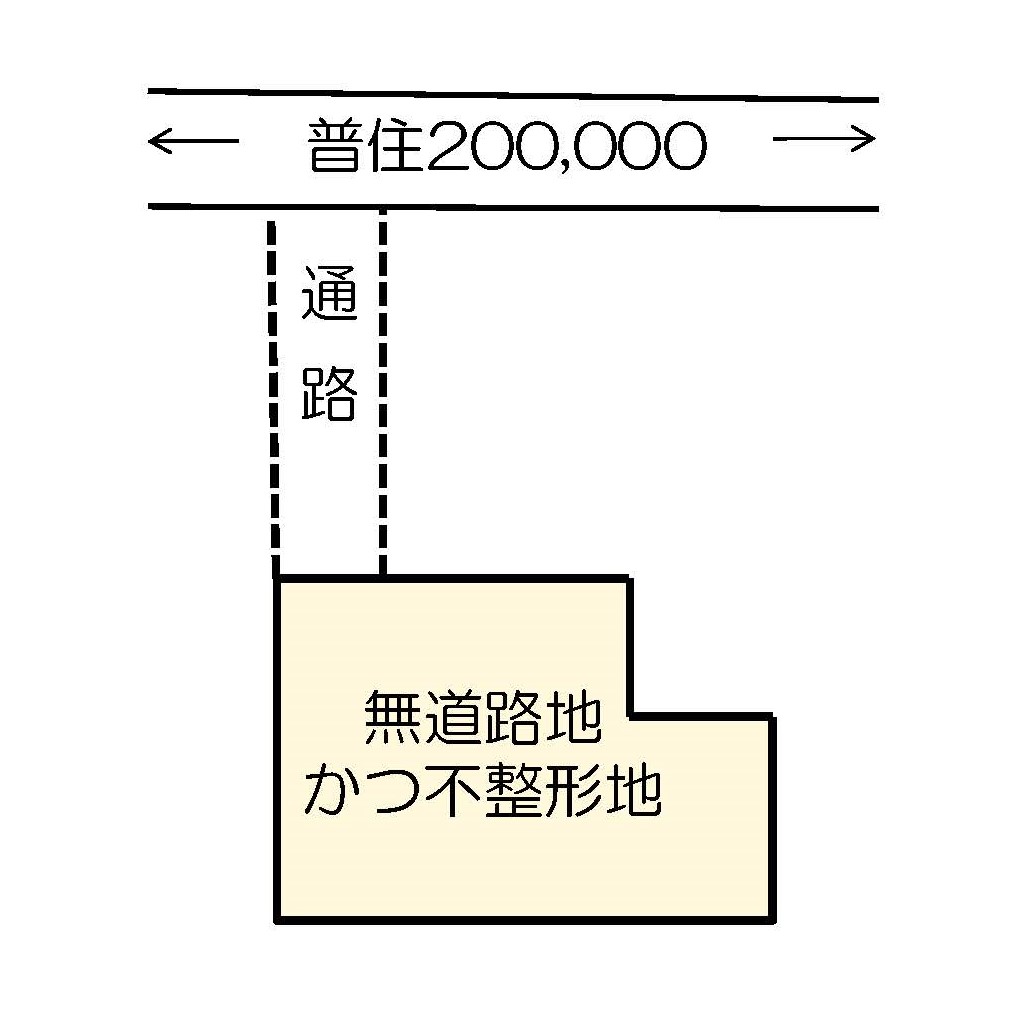

(3)無道路地と不整形地が併合している土地

固定資産評価基準(土地)には、画地計算法として、無道路地と不整形地がそれぞれ規定されています。

それでは、無道路と不整形が併合している土地はどうなのでしょうか。

結論として、この場合は両者の画地計算法を併せて適用し、ダブル評価により土地の評価額を求めることになります。

具体的な評価方法は、第59号で説明していますので、そちらをご覧ください。

(4)急傾斜地崩壊危険区域等の土地

我が国は、最近の能登半島地震もそうですが、自然災害発生の多い国でありまして、様々な自然災害に対応した固定資産税の減額修正(市町村単位の「所要の補正」)が認められています。

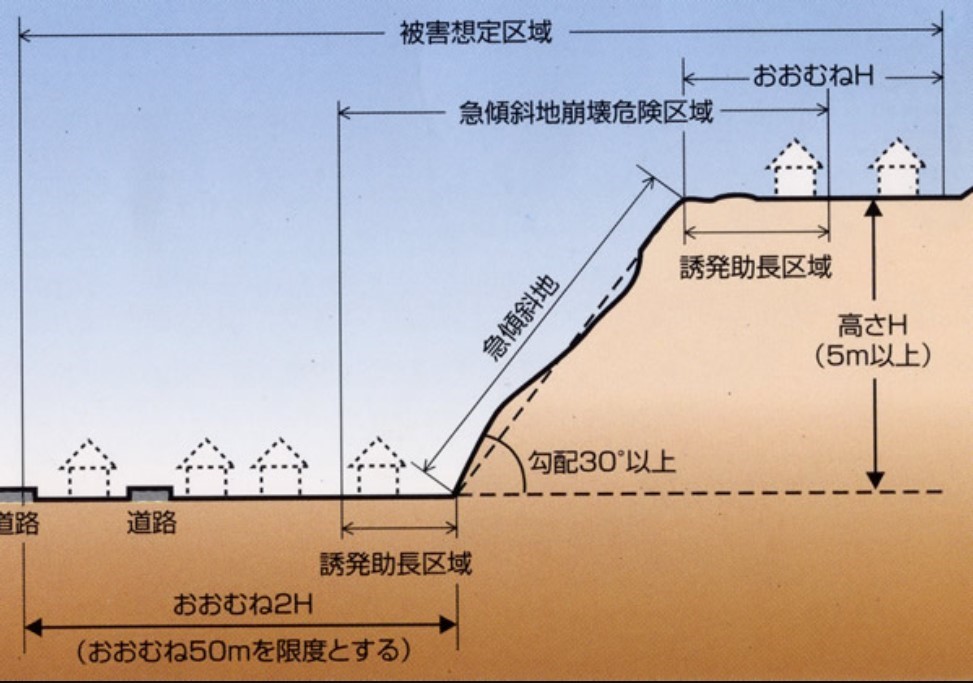

その一つに急傾斜地崩壊危険区域があります。

急傾斜地崩壊危険区域とは、「急傾斜地法」に基づき知事が指定するもので,急傾斜地の崩壊による災害から国民の生命を保護することを目的に,崩壊するおそれのある急傾斜地で,その崩壊により相当数の居住者その他の者に危害が生じるおそれのあるもの及びこれに隣接する土地のうち,当該急傾斜地の崩壊が助長され,又は誘発されるおそれがないようにするため,一定の行為が禁止若しくは制限される区域のことです。

具体的な説明は第98号にありますが、急傾斜地崩壊危険区域は、①急傾斜地と②誘発助長区域からなります。

① 急傾斜地

崩壊するおそれのある急傾斜地(傾斜度が30度以上の土地)で、その崩壊により相当数の居住者その他の者に被害のおそれのあるもの

② 誘発助長区域

①に隣接する土地のうち、急傾斜地の崩壊が助長・誘発されるおそれがないようにするため、一定の行為制限の必要がある土地の区域

これらの区域における評価の減額は、市町村単位の「所要の補正」のため、減価割合はそれぞれですが、0.7~0.95等市町村によって様々ですので、当該の市町村で確認してください。

家屋の評価で留意すべきこと

家屋の評価は、(1)再建築価格方式は複雑で分かりにくいので、まず家屋評価の内容を市町村に十分説明してもらうことが大切です。その上で「この家屋の価格は高い」と思ったら、(2)家屋は新築時の評価検証が必要ですので「審査の申出」でも主張すべきです。また、「審査の申出」の審査において(3)「口頭意見陳述」の活用も検討すべきです。

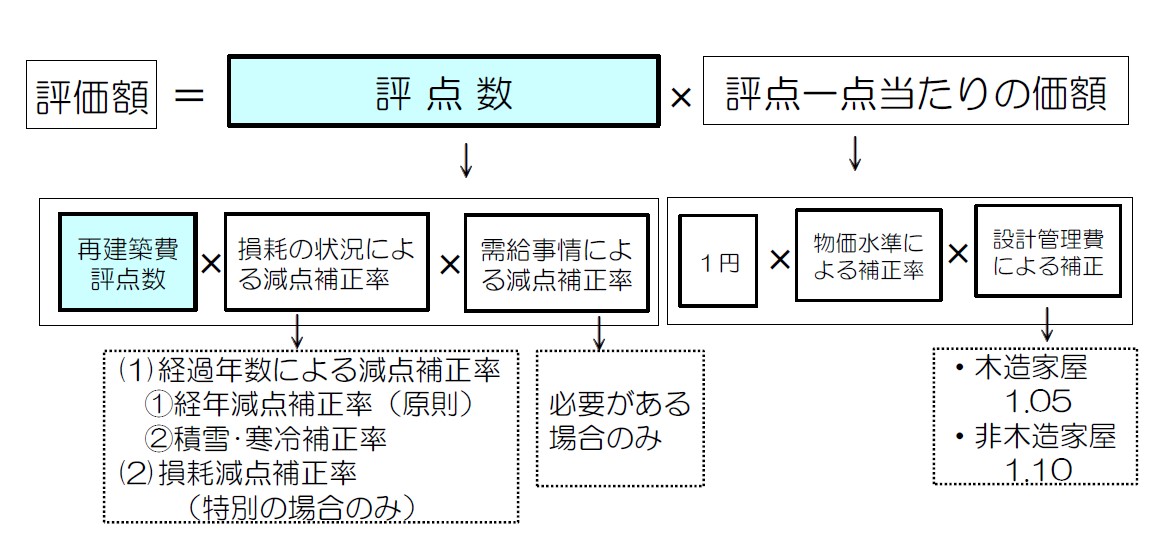

(1)再建築価格方式は複雑で分かりにくい

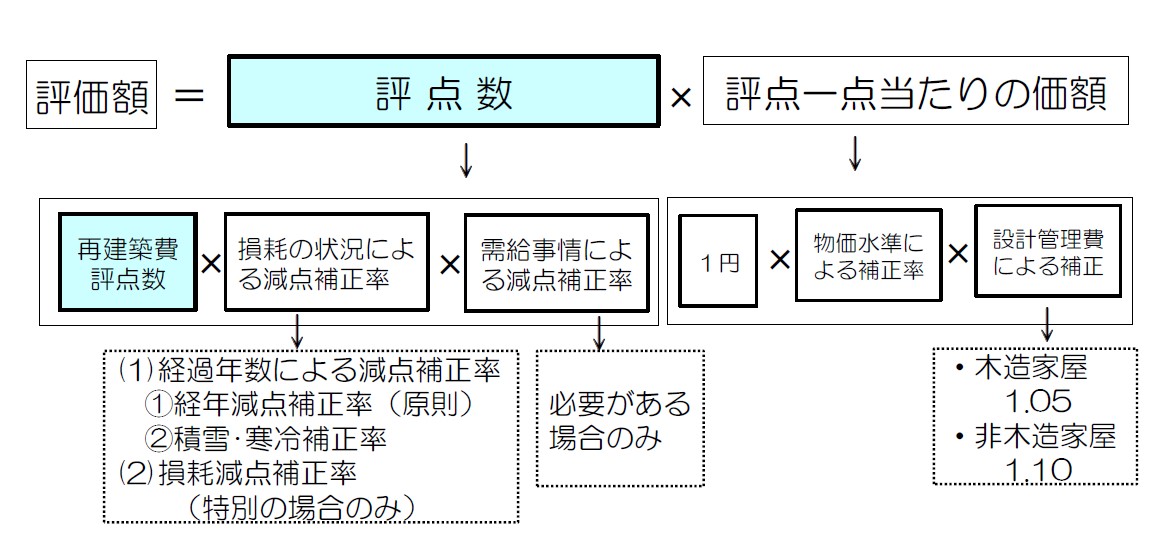

固定資産税家屋の評価は、再建築価格方式が当初から採用されていますが、実はこの評価方式が複雑で分かりにくい内容になっているのです。

この再建築価格方式は、評価の対象となる家屋と同一のものを、評価する時点において、その場所に新築するとした場合に必要とされる建築費(再建築費評点数)を求め、この再建築費評点数に時の経過等によって生ずる損耗の状況による減価を考慮し、必要に応じて需給事情による減価を考慮して家屋の価格を算出します。

この家屋の評価方法については、これまでも評価の簡素化が検討・実施されてきていますが、そもそも抜本的な簡素化自体が困難な手法でもある訳です。

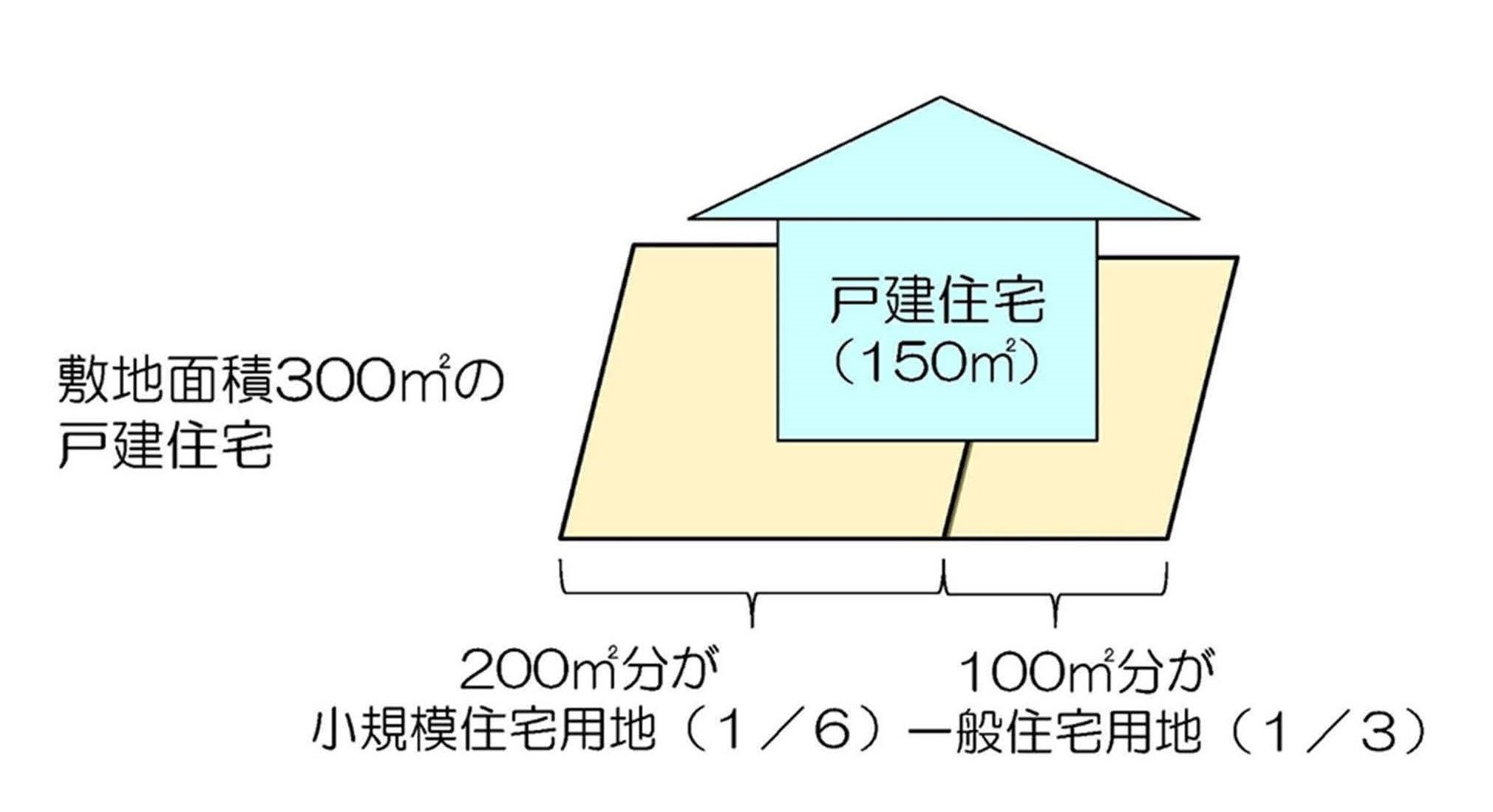

このため、評価を担当している市町村の職員も気が付いていない「潜在的な課税誤り」が多いのです。

例えば、Google検索画面で「固定資産税・課税誤り・お詫び」とのキーワードを入力すると、全国市町村のホームページが次から次へと現れてきます。

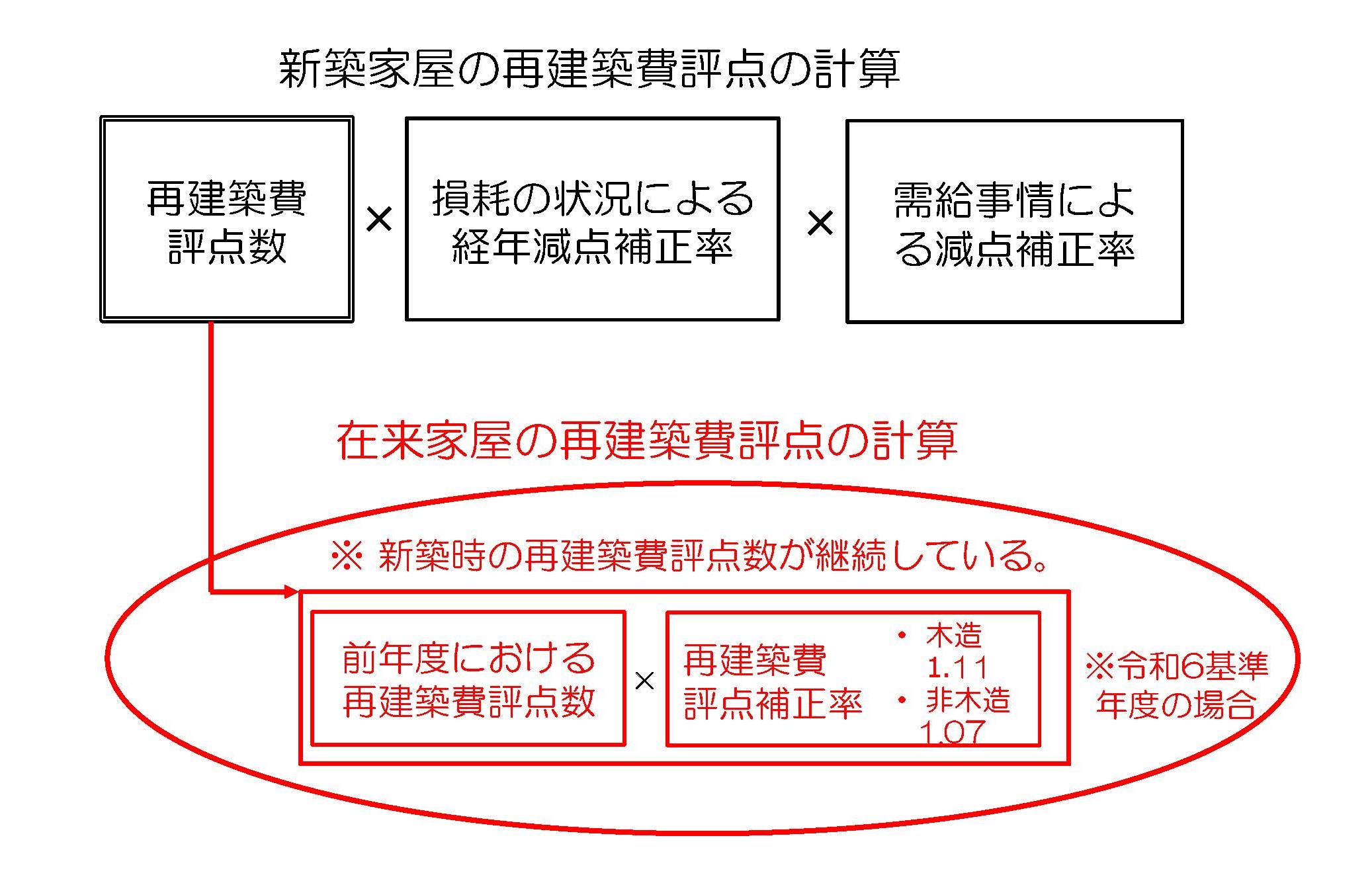

(2)家屋は新築時の評価検証が必要

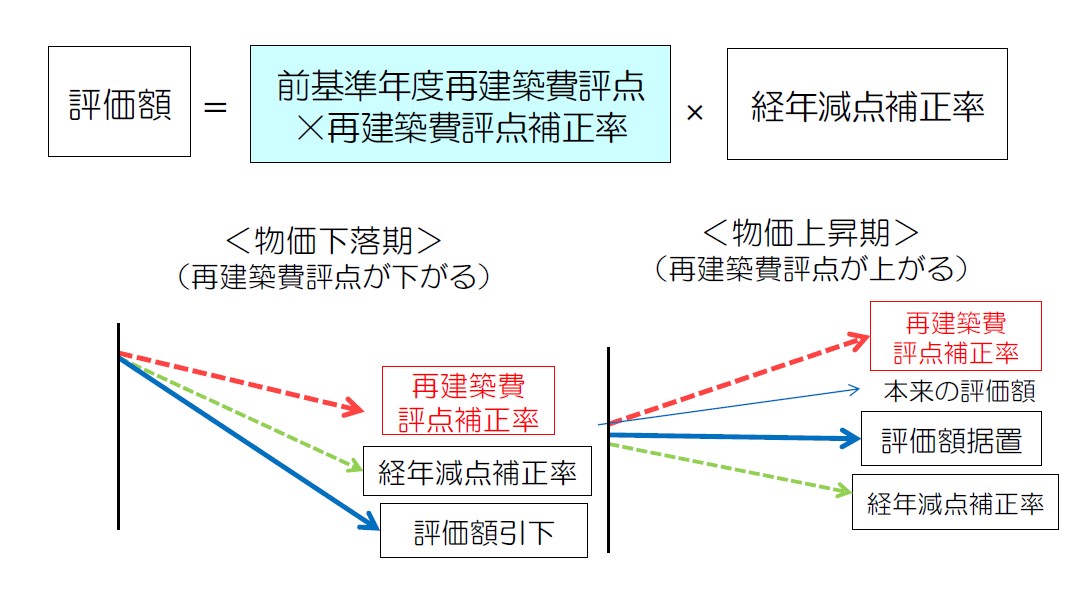

これまで筆者が相談に預かった中では、「家屋の評価額が高いのではないか」との「審査の申出」を行ったところ、「基準年度の前年度における再建築費評点数に3年間の建築物価の変動状況を反映して求めているので正しく評価されている」との審査結果が殆どなのです。

この方法は、たしかに在来(中古)家屋の評価方法としては正しいものです。

しかし、この前提になっている在来家屋の再建築費評点数は「新築時の評価を受け継いでいる」のです。

また納税者は「家屋の評価が高いのでは」と思って「審査の申出」をしますが「今までは良かったけど今年度が高い」などとは考えてはいないのです。「今までも高いと思っていたけど今回『審査の申出』を決断した」、あるいは「自分の家屋評価が高いことに初めて気がついた」というのが本音なのです。

従って、再建築費評点数が正しいか否かを判断するためには「新築時の評価が正しかったのか否か」を検証すべきなのです。そうでないと、仮に新築時の評価に誤りがあっても、その部分をスルーしてしまっているのです。

しかしまた、新築時が仮に20年以上前となると、当時(新築時)の資料が保管されていない市町村もあるようで、実はこれは大きな問題なのです。

※10年で廃棄している市町村もあります。

そして納税者が「この審査結果には不満です」と市町村に伝えても、市町村からは「では訴訟を提起してください」と言われてしまう訳です。

(3)「口頭意見陳述」の活用

「審査の申出」の審理においては、形式審査(不適法な審査の申出として却下等)と実質審査が行われます。

実質審査では、審査申出人が希望される場合、委員に対して口頭で意見を述べることができる「口頭意見陳述」がありますので、これも活用すべきでしょう。

家屋と償却資産の二重課税

家屋は賦課課税方式で市町村が一方的に評価・課税するのに対して、償却資産は所有者からの申告方式になっています。

そこで懸念されるのは、特に家屋の建築設備部分ですが、家屋で課税されている部分が償却資産としても申告されることによって、二重課税となる問題があります。

この点については、市町村の償却資産担当が所有者(委任を受けている税理士)に対して注意を促していますので、申告の際には十分に気をつけてください。

2024/4/17/19:00