(投稿・平成27年-見直し・令和7年3月)

平成23年12月9日、最高裁判所第二小法廷において、島根県邑南町(おおなんちょう)に在るゴルフ場クラブハウス(以下「クラブハウス」という。)の固定資産税家屋の「需給事情による減点補正」が争われた事件について、上告棄却の判決がありました。

これに先立ち平成22年4月26日、松江地方裁判所においてクラブハウスの「需給事情による減点補正」を求めていた原告(M株式会社)勝訴、被告(邑南町)敗訴の判決が、平成23年1月26日、広島高等裁判所松江支部において、邑南町による控訴が棄却され、これに対して邑南町が最高裁判所に上告した結果、上告棄却となった訳です。

この判決で、本件クラブハウスの「需給事情による減点補正」の補正率が58%とされました。

つまり、この補正をする前のクラブハウスの固定資産評価額(邑南町の登録価格)から「需給事情による減点補正」を考慮して58%を超える部分は適正な時価を超えて違法で取り消すべき、とされた訳です。

この一連の判決は、従来の固定資産税家屋の評価にとってはやや予想外(?)の結論でありました。

そこで今号は、この判決に関連して固定資産税家屋における「需給事情による減点補正」について解説します。

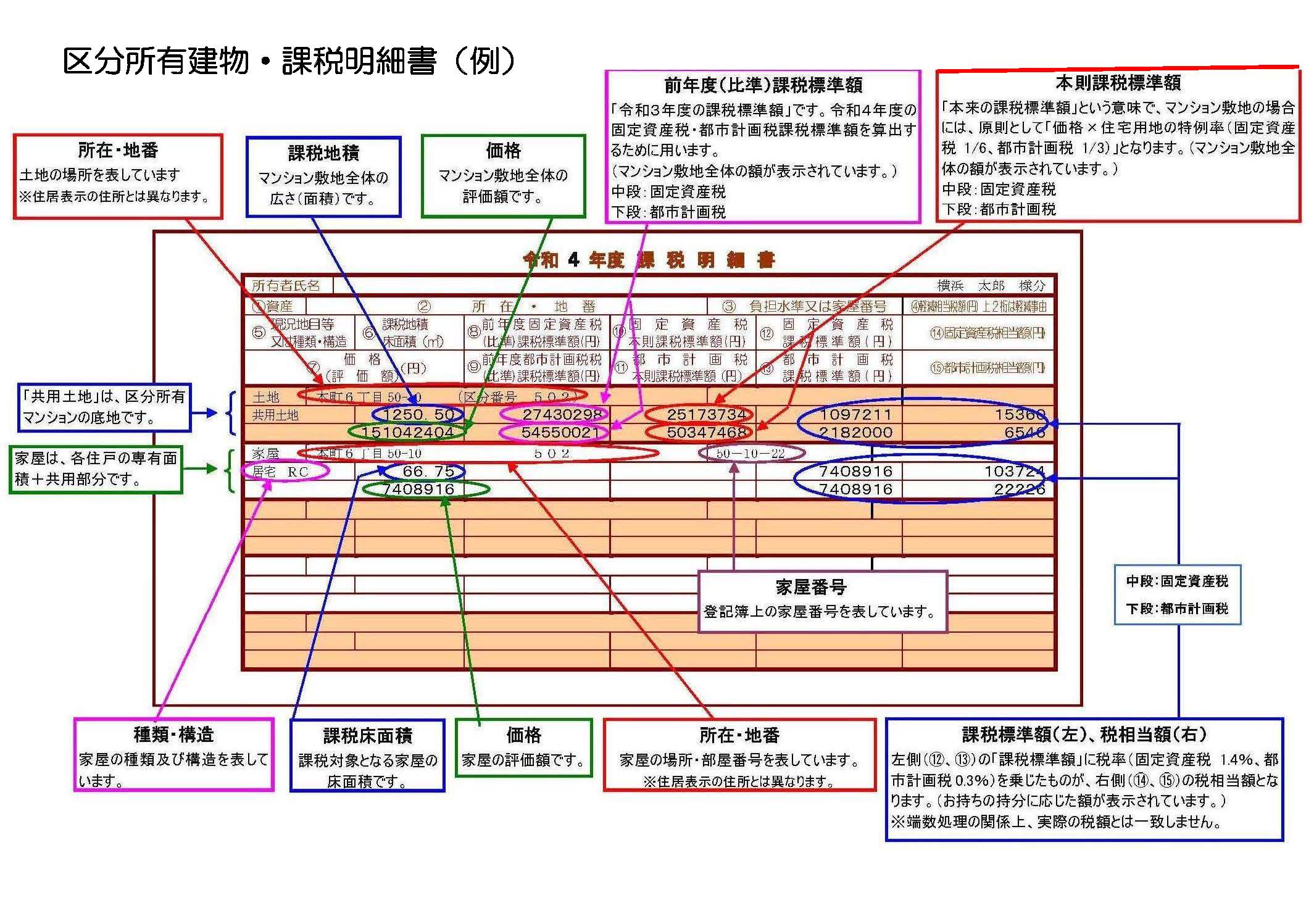

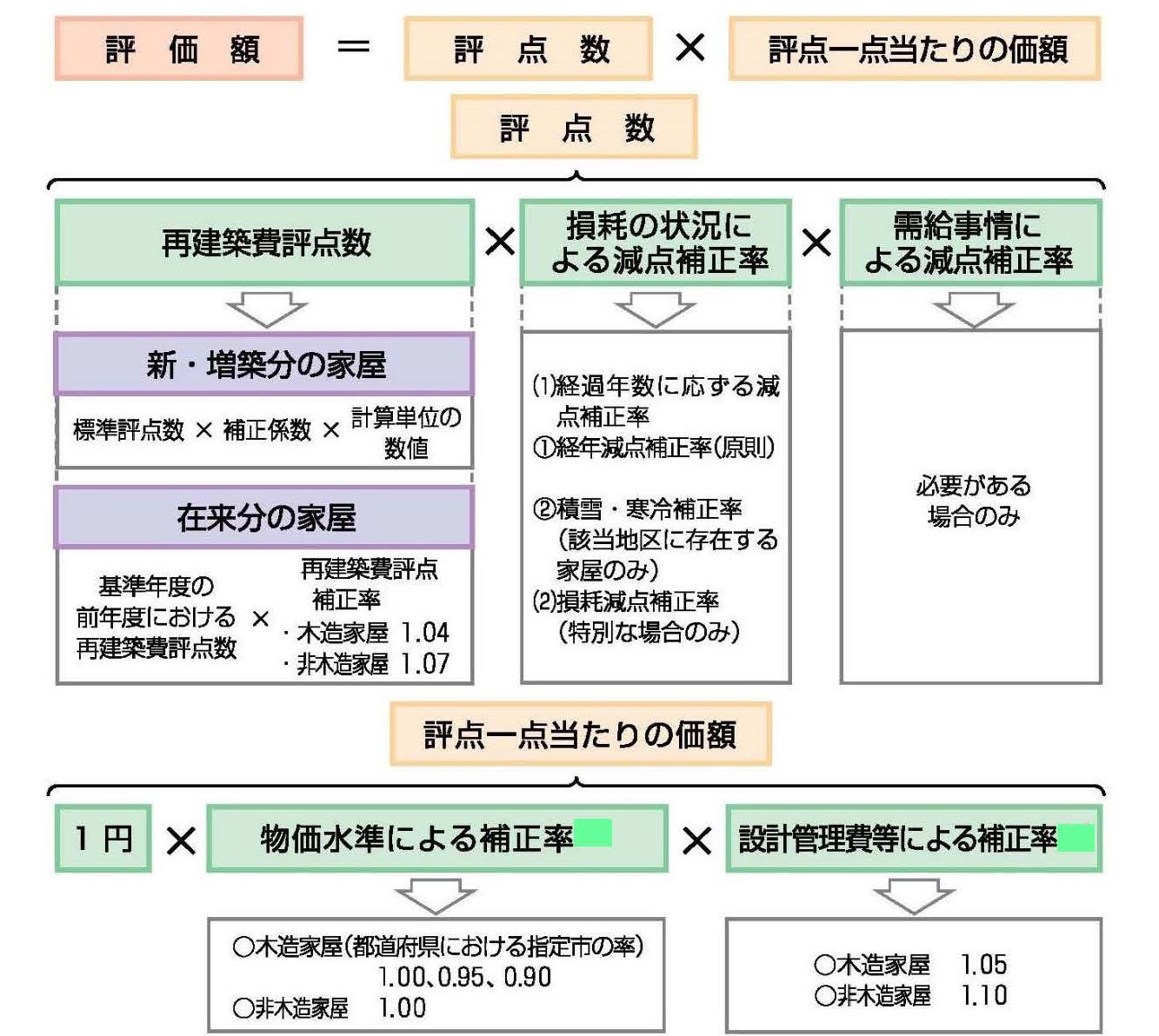

家屋の評価は再建築価格方式による

固定資産税の家屋を評価する方法は「再建築価格方式」とされています。

再建築価格とは、評価する家屋と同様の家屋を新築した場合に必要とされる建築費のことを言います。固定資産税の家屋評価では実際に要した費用(この家屋をいくらで建築したか等)は採用されません。

<評点数の付設>

「固定資産評価基準第2章第1節二」

「各個の家屋の評点数は、当該家屋の再建築費評点数を基礎とし、これに家屋の損耗状況による減点を行って付設するものとする。この場合において、家屋の状況に応じ必要があるものについては、さらに家屋の需給事情による減点を行うものとする。」

上記の固定資産評価基準にもあるとおり、家屋の評価額は再建築評点数から家屋の損耗の状況による減点を行って求めます。損耗の状況による減点は、通常はその家屋が新築後何年経過しているかで減価する経年減点補正として行われます。

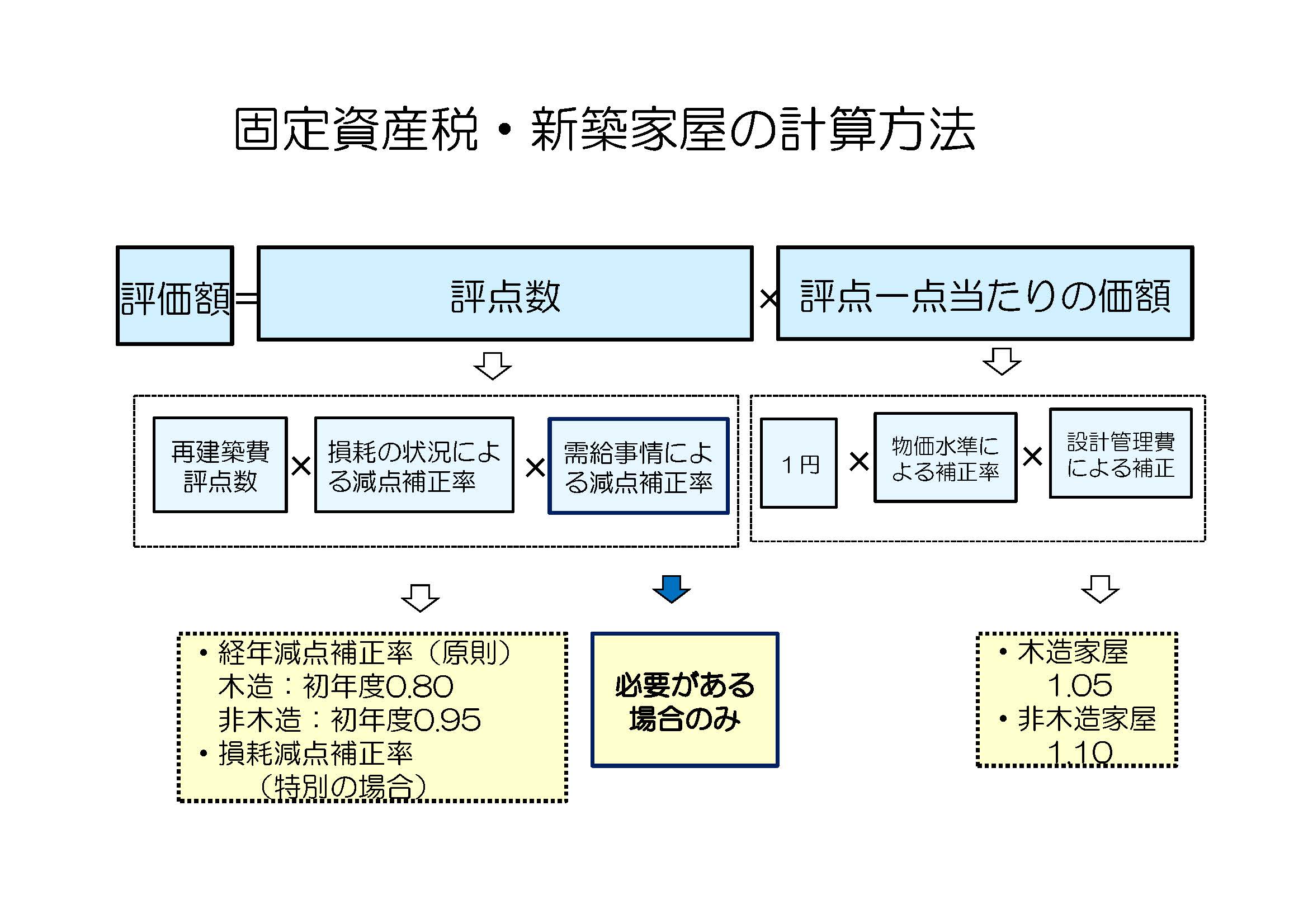

<固定資産税・新築家屋の計算方法>

本件で争われた「需給事情による減点補正」については、固定資産評価基準では次のように定められています。

<需給事情による減点補正率の算出方法>

「固定資産評価基準第2章第3節六」

「需給事情による減点補正率は、建築様式が著しく旧式となっている非木造家屋、所在地域の状況によりその価額が減少すると認められる非木造家屋等について、その減少する価額の範囲において求めるものとする。」

「需給事情による減点補正」の考え方

ところで、この「需給事情による減点補正」は、例えば豪雪地帯における家屋など全国的にもかなり限定的に適用されてきたのが実状であります。おそらく、関東圏内の市町村においては「需給事情による減点補正」を適用した実績はほとんど無いのではないかと推測いたします。

(財)資産評価システム研究センターにより実施(平成18年9月)された全市町村への調査において、約9割の市町村から「需給事情による減点補正率は適用していない」との回答があり、8割を超える市町村が「廃止しても差し支えない」と回答しています。また、「名称を変更すべきではないか」等の議論もされてきました。

そして、これまでの「需給事情による減点補正」の取扱いも変遷してきました。

「需給事情による減点補正」として、従来から「建築様式等による補正」「その他特殊事情による減点」「床面積の広さによる補正」「所在地域の状況による補正」とされ、総務省(自治省)の通達により減額率も示された時期があったものの、通達は廃止されてきた経緯があります(取扱は変わらず)。

なお、今回の一連の判決を受けて、総務省では平成26年3月に全国都道府県・市町村へ新たな通知を発し、定性的な考え方(留意事項)を示しています。

固定資産税評価と不動産鑑定評価

固定資産評価基準の再建築価格方式は、不動産鑑定評価基準の原価法(積算価格)に由来する手法で類似のものと考えられています。

不動産鑑定評価基準において、建物を原価法で評価する場合、建物の再調達原価(価格時点において同一の建物を新築することを想定した適正な原価)から、減価の要因に基づき発生した減価額を控除することによって評価します。

不動産鑑定評価基準による減価の要因は、物理的要因(使用することによる摩滅及び破損、時の経過又は自然的作用により生ずる老朽化等)、機能的要因(建物と敷地との不適応、設計の不良、形式の旧式化、設備の不足等)、経済的要因(近隣地域の衰退、不動産とその付近の環境との不適合、付近の不動産との比較における市場性の減退等)とされています。これらの要因は独立しているものではなく、相互に関連して影響を与えていることに留意する必要があります。

そして、これらの減価額を求める方法には、耐用年数に基づく法と観察減価法の二つの方法がありますが、後者の観察減価法は建物の有形的状態の観察を基礎とすべきとされています。

実は、固定資産評価基準の再建築価格方式と不動産鑑定評価基準の原価法は類似しているものの、必ずしもピッタリと重なるものではありません。

固定資産税では土地と家屋は独立して別々に評価されるとともに、固定資産評価基準では、家屋の再建築価格を求める際の部分別の再建築評点数等が詳細に規定されています。また、固定資産税の耐用年数も国税のそれと比較するとやや長期に設定され、耐用年数が徒過しても家屋が存する限り残価率2割で評価され課税されることになります。

これら固定資産税の特徴は、全国同一の基準をもって、大量かつ一括に評価・課税することから要請されたものであります。

本件判決の「需給事情による減点補正」

松江地方裁判所の判決は、当裁判所が依頼したN鑑定士の鑑定書(以下「地裁鑑定書」という。)に合理性があるとして、全面的に採用した結果であることが分かります。

(※ 筆者は、本訴訟関係者から地裁鑑定書等の写しを頂いております。)

地裁鑑定書では、土地及び建物の試算価格として積算価格、比準価格、収益価格(直接還元法、DCF法)が求められており、その調整において次のウエイト付けを持って加重平均により鑑定評価額が決定されています。

・積算価格…1,773,575,048円(ウエイト50%)

・比準価格…494,878,063円(ウエイト20%)

・直接還元法…177,681,000円(ウエイト15%)

・DCF法…118,175,000円(ウエイト15%)

この試算価格を各ウエイトで加重平均した結果、鑑定評価額が1,030,141,537円となり、この価額は積算価格1,773,575,048円を100とした場合の58%にあたり、これを調整率としています。

また地裁鑑定書では、この調整率は積算価格を基準としたうえでの市場性減価の減価率にあたり、固定資産評価基準での「需給事情による減点補正率」に相当すると結論づけています。

地裁判決の「需給事情による減点補正」

松江地方裁判所は、この地裁鑑定書の調整率58%を合理性があり妥当なものとして採用し、本件クラブハウスの固定資産評価基準の「需給事情による減点補正」を58%とし、この補正率を施した価額が適正な時価にあたり、邑南町の「需給事情による減点補正」を考慮していない登録価格から、これを上回る部分は違法である旨の判決を下しています。

最高裁判所においてもこの判決を容認し上告棄却したことから、本件クラブハウスの「需給事情による減点補正」58%が確定しました。

なお、松江地裁判決では、減点補正を行う必要性として、地裁鑑定書を引用する形で次の3点をあげています。

① 本件クラブハウスは、本件ゴルフ場と一体利用されてはじめて機能性を発揮することができる建物であり、ゴルフ場から分離した場合には利用者が極めて少なく、他の転用の可能性が考えられないため、市場性は低く、需要はゴルフ場の需給動向に左右される。

② 本件ゴルフ場は島根県の山間部にあり、冬場の1月から2月には閉鎖期となり、12月でも積雪が多い場合は閉鎖される。

③ 本件ゴルフ場の付近に、集客力のある著名な観光施設は少なく、都心部からの距離からしても、集客力が弱いことがそれぞれ認められ、これらによれば、本件クラブハウスは、所在地域の状況によりその価額が減少すると認められる非木造に該当し、需給事情による減点補正を行う必要がある。

本件判決及び地裁鑑定の疑問

本件クラブハウスに関する一連の判決及び地裁鑑定書について、筆者の感じたこと及び疑問を率直に述べさせていただきます。

① 松江地裁及び広島高裁ともに、平成15年6月26日の最高裁判決に関連して「家屋の適正な時価は土地と同じく『客観的交換価値』をいう」と判断していますが、筆者としては、固定資産評価基準の家屋の価格は、実態から見た場合、「客観的交換価値」には馴染まないのではないかと考えます。

なぜなら、固定資産評価基準を適用した家屋の価格は、比較的新しい時期では適正相場の半額程度の価格であり、逆に年数が相当経過しても存在する限りは残価率2割で据え置かれ、適正相場を上回り「客観的交換価値」とは言えない状況にあります。

平成15年6月26日の最高裁判決は、あくまでも土地のみに関する判断であったのではないのでしょうか。

この点、平成15年7月18日最高裁判決では「固定資産評価基準による(家屋の)価格を(中略)適正な時価と推認するのが相当である」とされており、この最高裁判決(家屋の適正な価値を客観的交換価値としていない)が妥当ではないかと考えます。

一審での被告(邑南町)側も二審高裁で「平成15年6月26日の判決は土地に関して述べたもの」と主張していますが、そのとおりと思います。

敢えて言えば、家屋の固定資産税は、当該家屋の「交換価値」ではなく「使用価値」に対して課税されているのではないかと思います。

<平成15年6月26日最高裁判決>

「上記の適正な時価とは,正常な条件の下に成立する当該土地の取引価格,すなわち,客観的な交換価値をいうと解される。」

<平成15年7月18日最高裁判決>

「本件建物の価格は、固定資産評価基準に従って決定した前記価格は、評価基準が定める評価の方法によっては再建築費を適切に算定することができない特別の事情又は評価基準が定める減点補正を超える減価を要する特別の事情が存しない限り、その適正な時価と推認するのが相当である。」

ただし、本件で争われたのは固定資産評価基準に従って「需給事情による減点補正」がなされるべきか否かであって、適正な時価が「客観的な交換価値」かどうかが争点になっていた訳ではありません。

② 松江地裁判決で「需給事情による減点補正」を58%と判断した理由は、地裁鑑定書に合理性がありそれを採用した結果とされています。

しかし、何故58%が適正なのか否かが重要にもかかわらず、一連の判決文を読んでも理解できません。地裁鑑定書まで目を通してはじめて、58%の定量的な意味が分かる状況です。

③ 地裁鑑定書及びそれを採用した判決ともに、取引事例比較法及び収益還元法は、取引に係る主観的・特殊的な事情を排除すること及び経営者の能力といった人的事情を排除することからも適切でなく、原価法が最も妥当な方法であるとしています。

しかしその一方で、上記の地裁鑑定書における調整率査定のように、原価法を50%採用し、取引事例比較法と収益還元法を併せて50%を採用しているという矛盾がみられます。

あくまでも私見ではありますが、固定資産税家屋の再建築価格を求めるに際しては市場性や収益性を排することは必要ですが、減価修正(需給事情の減額判断)においては限定的(客観的資料の下)に市場性・収益性をも考慮することができると位置づけた方が良いのではないかと考えます。

④ 地裁鑑定書の土地の原価法において、建物がある敷地について建付減価を行い、そのうえで経年に伴う物理的減価(人工構築物のため▲28%)、機能的減価(機能的陳腐化▲20%)、経済的減価(地域性を除く▲30%)がされており、また更に試算価格の積算価格を100とした鑑定評価額の比率58%を調整率とし、これを持って固定資産評価基準の「需給事情による減点補正」としていますが、はたしてこれには重複減価は無いのでしょうか。

⑤ 地裁鑑定書では土地と建物を一体として「自用の建物及びその敷地」に準じて原価法、取引事例比較法及び収益還元法を適用しています。土地の原価法では、素地を山林から造成工事費を加えて再調達原価とし、造成部分が人工構築物であるとして減価修正を行っていますが、この方法は本件ならではの工夫かもしれませんが、通常はあり得ないと思います。

また、市場性減価を比準価格と収益価格との調整から行っていますが、土地・建物一体の原価法であれば、土地の減価、建物の減価ではなく、土地・建物一体減価(地裁鑑定書では適用していませんが)として市場性減価を査定するのが妥当ではないかと考えます。

⑥ 最後になりますが、筆者は、固定資産評価基準の「需給事情による減点補正」は必要であるし、その減価は不動産鑑定評価基準の「市場性及び収益性減価」等に相当すると考えます。しかしながら、そもそも固定資産評価基準と不動産鑑定評価基準の土俵は相当異なることから、固定資産税の時価証明は不動産鑑定士泣かせの分野でもあります。

固定資産税の家屋評価と不動産鑑定評価は似ているようで土俵が相当違います。そういう状況下でのN鑑定士の工夫は評価できるものですし、おそらく本件鑑定評価では相当苦労されたのではないかと拝察いたします。

ただし、固定資産税の家屋の評価額を不動産鑑定により是正する(時価証明する)ことは、あくまでも訴訟レベルで可能となるのでありまして、通常、固定資産税家屋の評価額の是正は「固定資産評価基準どおり評価されていないこと、あるいは同基準に再建築費を適切に算定することのできない等の特別の理由があることを立証しなければならない」など、かなりハードルが高いものであります。

つまり、固定資産税の場合(土地も家屋も)、役所の窓口で、不動産鑑定評価によって個別資産の評価額を減額することは(通常は)認められません。

2022/06/09/21:00