(投稿・令和3年-見直し・令和7年1月)

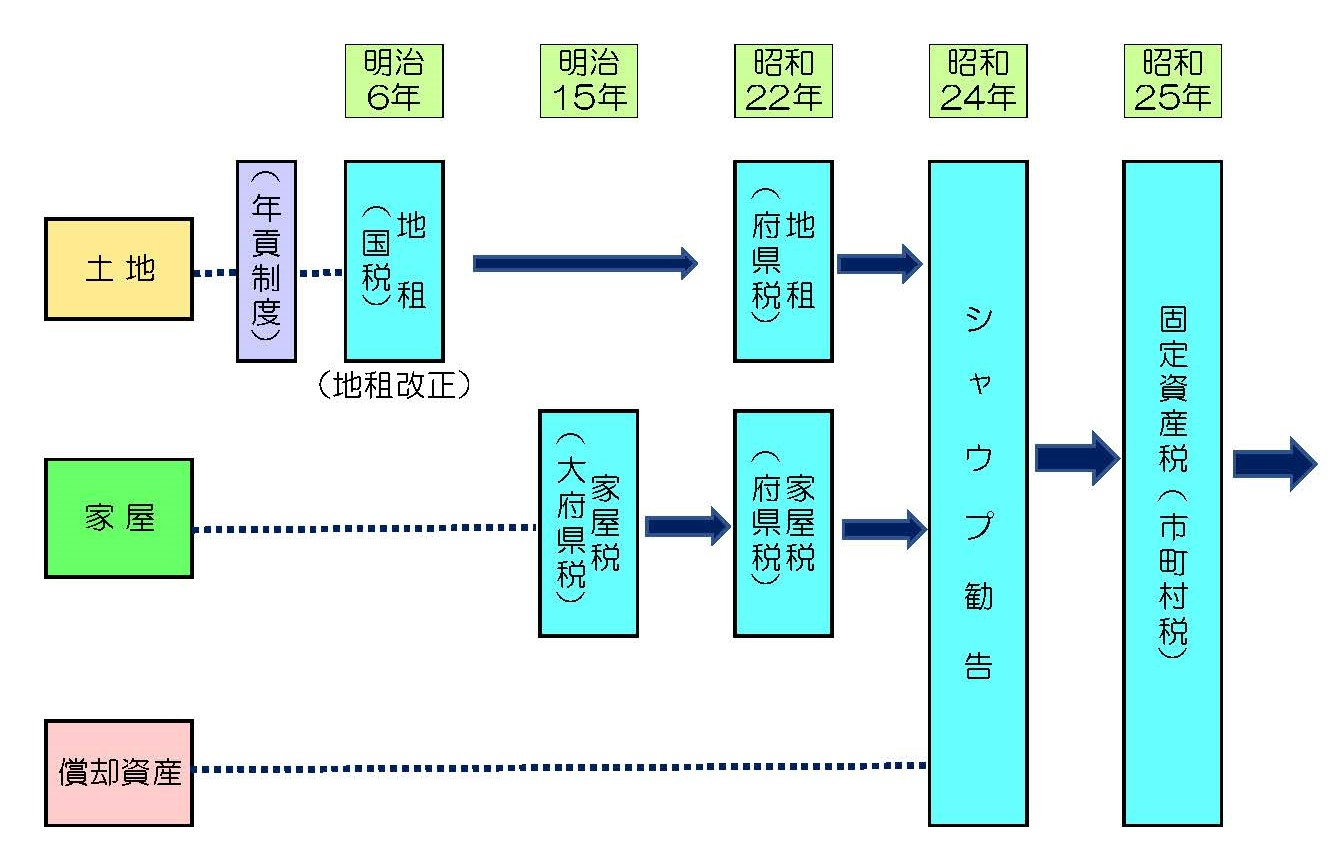

固定資産税は、土地、家屋、償却資産の三つの固定資産が課税客体となっていますが、いつからこのようになったのでしょうか。

固定資産税は、第二次世界大戦後の昭和24年のシャウプ勧告に基づいて創設されました。

このシャウプ勧告の中では、それまでの土地を課税客体としていた「地租」から土地へ、家屋を課税客体としていた「家屋税」から家屋へ引き継ぎ・統合した上で、新たに償却資産を課税客体に加えて固定資産税を創設することが勧告されました。

<固定資産税の歴史>

土地は「年貢制度」まで遡る

土地に関する租税は、古代から現代に至るまで主要な税目の地位を保っています。

近世の日本は、領主制の下で、領主ごとに土地に対する税が課されていました。農村の土地には年貢が課されていたのに対し、都市は年貢が免除されることも多く無税地が大きな割合を占めていました。

明治政府は、このような制度を廃して、全国の土地について統一的な基準で全ての土地地籍を把握し、その土地に税を課すことを目指し、明治6年に地租改正を始めました。

地租改正における地籍調査と地価調査は、その土地の所有者自身による申請から出発することが原則になっていました。府県は、提出された地籍と地価の検査を行い、必要に応じて再調査や書類の補訂を指示し、地券台帳を作成し、地券台帳から土地所有者に地券を発行し土地の証書としました。

この明治6年の地租改正によって、近世の石高(こくだか)制による貢租(年貢)制度は廃止され、私的土地所有を前提にした「地租」が国税として誕生しました。

そして、明治11年には、府県が「地租付加税」として課税できるようになり、明治21年には市町村でも「地租付加税」を課税できるようになりました。

「地租」は第二次大戦後の昭和22年に地方に移譲されて府県税の独立税になり、昭和24年のシャウプ勧告により、昭和25年に市町村税の固定資産税となりました。

家屋は「家屋税」(府県税)から

家屋は、明治15年に創設された「家屋税」から始まります。「家屋税」は府県税でしたが、当初は東京、大阪、京都、神奈川の大都府県に限定されていました。

また、大正15年の税制改革で、市町村でも「家屋税」に「家屋税付加税」として課税できるよになり、昭和22年には「家屋税」も「地租」と同様に府県の独立税となりました。

そして、土地と同じく、昭和24年のシャウプ勧告により、昭和25年に市町村税の固定資産税となりました。

償却資産はシャウプ勧告により新設

償却資産は昭和24年のシャウプ勧告による税制改革で昭和25年に固定資産税の一つとして新設されました。

しかし、この償却資産に似ている税が実は既に存在していました。昭和15年に旧地方税法により、法定外独立税が市町村に対して認められました。

この法定外独立税は、内務、大蔵両大臣の許可に基づき、市町村の条例により設定するものでしたが、この税の中には原動機や冷凍機、織機、製材機、印刷機など各種事業用償却資産がありました。

シャウプ勧告により固定資産税は財産税

シャウプ勧告とは、アメリカの財政学者カール・シャウプを団長とする使節団によって昭和24年に、連合国最高司令官マッカーサーに提出された日本の税制改革に関する報告書のことです。

シャウプ勧告では、当時の日本の地方財政について、次の5つの点が指摘されています。

① 市町村、都道府県及び中央政府間の事務の配分及び責任の分担が不必要に複雑であり、また重複している。

② この3つの段階の統治機関の間における財源の配分が若干の点において不適当であり、また中央政府による地方財源の統制が課題である。

③ 地方自治体の財源は、地方の緊要経費を賄うには不足である。

④ 国庫補助金及び交付金は独断的に決定されることが多い。

⑤ 地方団体の起債の制限は極めて厳重に制限されている。

冒頭のとおり、シャウプ勧告では、府県の独立税となっていた「地租」と「家屋税」を統合するだけでなく、償却資産も課税客体に加えて、固定資産税とすることが勧告され、昭和25年に創設されました。

このシャウプ勧告の意図は、固定資産税を固定資産と市町村の提供する公共サービスとの関連性を明確にして、市町村税の独立税とすることを勧告したと解されています。

シャウプ勧告がされるまでの我が国の「地租」や「家屋税」は、賃貸価格を課税標準とする「収益税」であった訳ですが、シャウプ勧告では固定資産税の課税標準を賃貸価格から資本価格(「財産税」)にすることを勧告しています。

これまで、固定資産税は「収益税」なのか「財産税」なのかとの議論もありましたが、シャウプ勧告の資本価格論とともに、現在の地方税法における「価格=適正な時価をいう」の解釈からも、固定資産税は「財産税」とされています。

2022/05/07/18:00