(投稿・令和4年10月-見直し・令和7年1月)

固定資産税の非課税については、第13号「固定資産税が課税されない非課税制度とは」で紹介しています。

固定資産税の非課税には「人的非課税」と「物的(用途)非課税」の2種類があります。

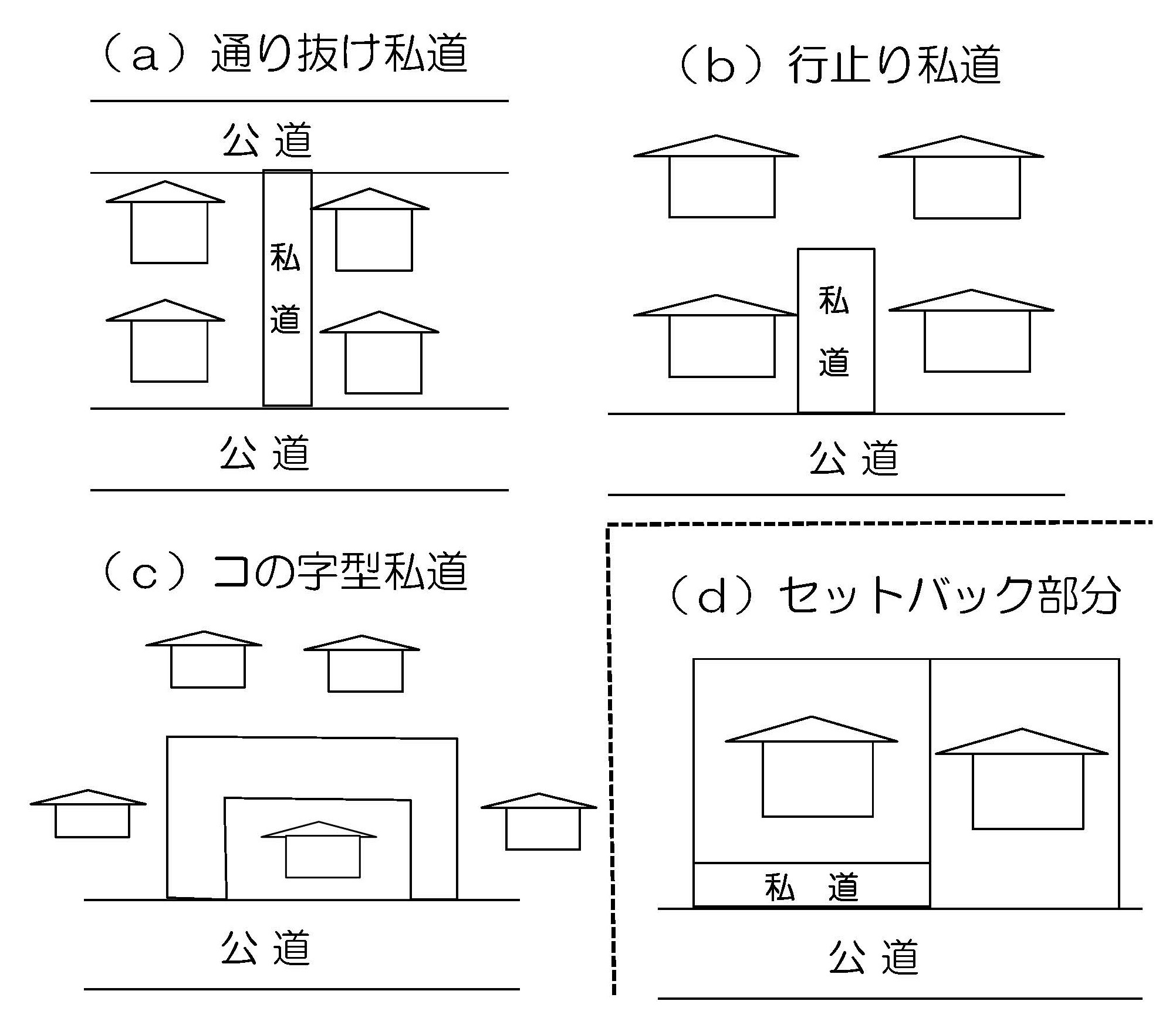

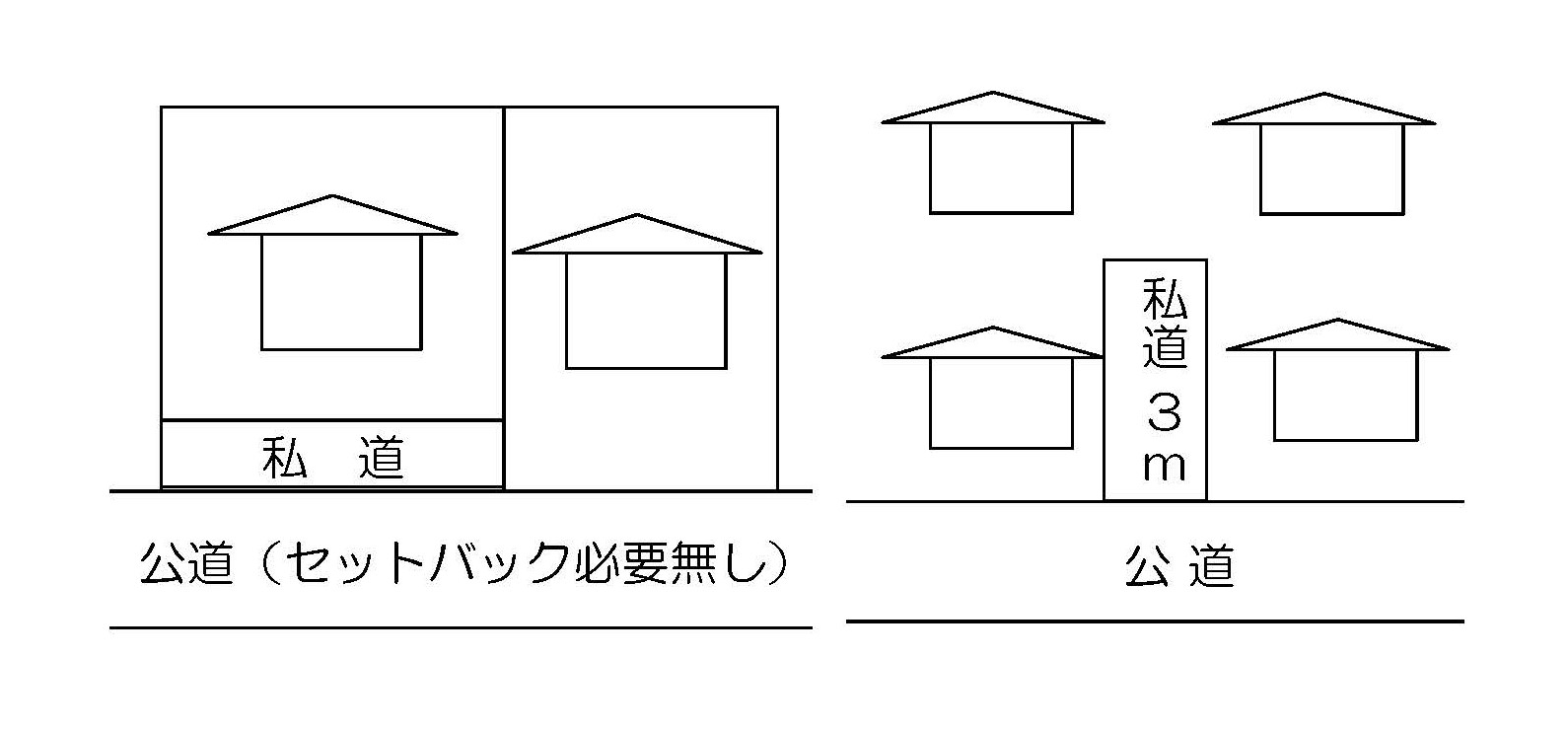

そして、「物的(用途)非課税)」については、地方税法で69項目が列挙されていますが、これまで固定資産税の物的(用途)」非課税の例として、「公共の用に供する私道」と「社会福祉法人等による老人福祉施設」を紹介してきました。

今号では、「物的(用途)非課税」の例(3)として「宗教法人の境内建物及び境内地」について紹介します。

「宗教法人」の非課税の範囲

「宗教法人」の固定資産税の非課税の範囲は、地方税法348条2項三に規定されています。

<「宗教法人の境内建物及び境内地」の非課税>

※地方税法348条2項三

「2.固定資産税は、次に掲げる固定資産に対しては課することができない。ただし、固定資産を有料で借り受けた者がこれを次に掲げる固定資産として使用する場合には、当該固定資産の所有者に課することができる。(中略)

三.宗教法人が専らその本来の用に供する宗教法人法第3条に規定する境内建物及び境内地(旧宗教法人令の規定による宗教法人のこれに相当する建物、工作物及び土地を含む。)

では、宗教法人法による宗教団体の定義、境内地建物及び境内地の定義、公益事業その他の事業、に関する規定はどうなっているかです。

宗教団体の定義

宗教団体の定義は、宗教法人法2条に規定があります。

<宗教団体の定義>

※宗教法人法2条

「この法律において「宗教団体」とは、宗教の教義をひろめ、儀式行事を行い、及び信者を教化育成することを主たる目的とする左に掲げる団体をいう。

一 礼拝の施設を備える神社、寺院、教会、修道院その他これらに類する団体

二 前号に掲げる団体を包括する教派、宗派、教団、教会、修道会、司教区その他これらに類する団体」

また、同法4条には法人格の定義があります。

<法人格の定義>

※宗教法人法4条

「1. 宗教団体は、この法律により、法人となることができる。

2.この法律において「宗教法人」とは、この法律により法人となつた宗教団体をいう。」

境内地建物及び境内地の定義

境内地建物及び境内地の定義は、宗教法人法3条に規定があります。

<境内建物及び境内地の定義>

※宗教法人法3条

「この法律において「境内建物」とは、第一号に掲げるような宗教法人の前条に規定する目的のために必要な当該宗教法人に固有の建物及び工作物をいい、「境内地」とは、第二号から第七号までに掲げるような宗教法人の同条に規定する目的のために必要な当該宗教法人に固有の土地をいう。

一.本殿、拝殿、本堂、会堂、僧堂、僧院、信者修行所、社務所、庫裏、教職舎、宗務庁、教務院、教団事務所その他宗教法人の前条に規定する目的のために供される建物及び工作物(附属の建物及び工作物を含む。)

二.前号に掲げる建物又は工作物が存する一画の土地(立木竹その他建物及び工作物以外の定着物を含む。以下この条において同じ。)

三.参道として用いられる土地

四.宗教上の儀式行事を行うために用いられる土地(神せん田、仏供田、修道耕牧地等を含む。)

五.庭園、山林その他尊厳又は風致を保持するために用いられる土地

六.歴史、古記等によつて密接な縁故がある土地

七.前各号に掲げる建物、工作物又は土地の災害を防止するために用いられる土地」

公益事業その他の事業

宗教法人法6条には、宗教法人は公益事業を行うことができる旨の規定があります。

<公益事業その他の事業>

※宗教法人法6条>

「1.宗教法人は、公益事業を行うことができる。

2.宗教法人は、その目的に反しない限り、公益事業以外の事業を行うことができる。この場合において、収益を生じたときは、これを当該宗教法人、当該宗教法人を包括する宗教団体又は当該宗教法人が援助する宗教法人若しくは公益事業のために使用しなければならない。」

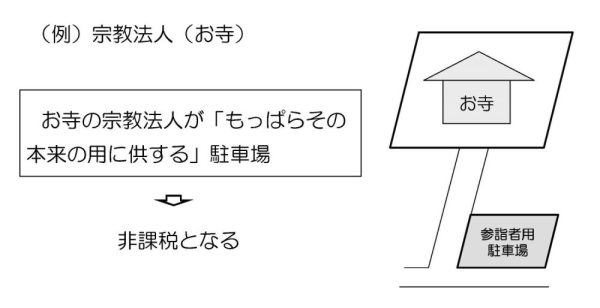

お寺の駐車場も非課税

以上、宗教法人法の規定を紹介してきましたが、では、次の図のようなお寺の駐車場はどうでしょうか。

この駐車場は参詣者用ですので、お寺の宗教法人が「もっぱらその本来の用に供する土地」として非課税となります(但し、有料ではないことが必要です)。

2022/10/30/19/00