(投稿・平成27年-見直し・令和7年2月)

今回は、いままでの繰り返しになりますが、「見落とされ易い住宅用地の減額特例」です。

ページコンテンツ [hide]

住宅用地の減額特例とは

まず、住宅用地の減額特例についての復習をしておきます。

住宅用地とは「専ら人の居住の用に供する家屋(専用住宅)又は居住部分の床面積の割合が全床面積の4分の1以上の家屋(併用住宅)の敷地の用に供されている土地」を言います。

これまでの号では、主に前者の専用住宅の敷地の用に供されている土地についての解説でありました。

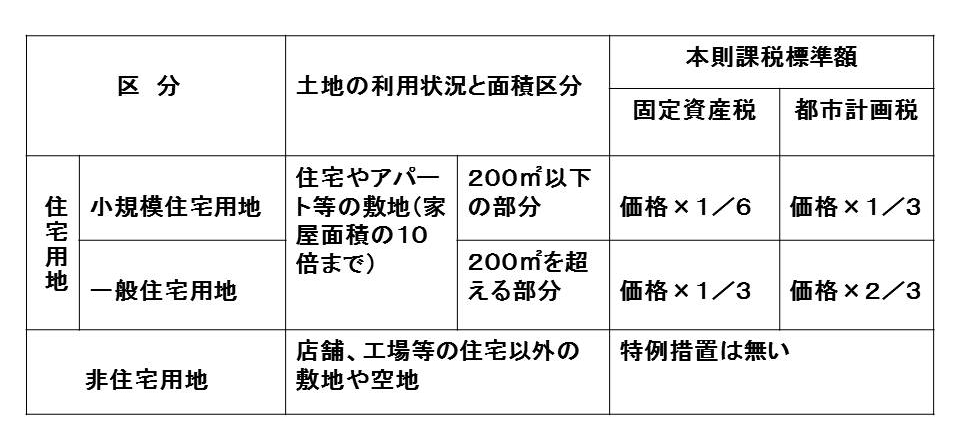

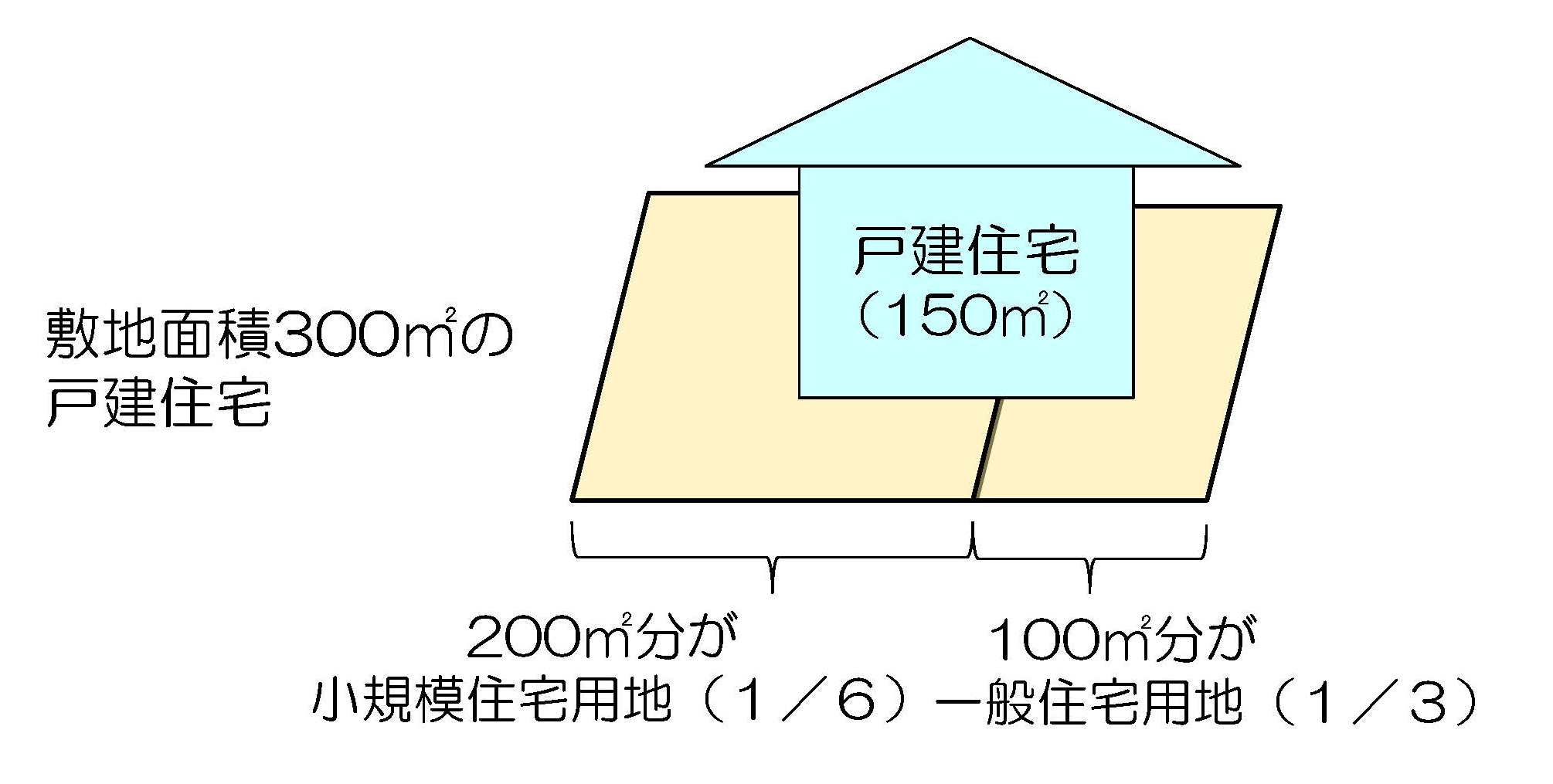

住宅用地の減額特例とは、土地の面積が200㎡以下の部分が小規模住宅用地として、固定資産税の本則課税標準額が6分の1に、200㎡を超える部分が3分の1に減額されます。

<住宅用地の減額特例(表)>

<住宅用地の減額特例(イメージ図)>

併用住宅の場合

住宅用地の減額特例で見落とされ易いのは、併用住宅の場合です。

併用住宅とは、居住用部分と居住用でない部分が併用されている家屋ですが、居住用部分以外については、店舗、事務所、工場等その種類は問題とはなりません。

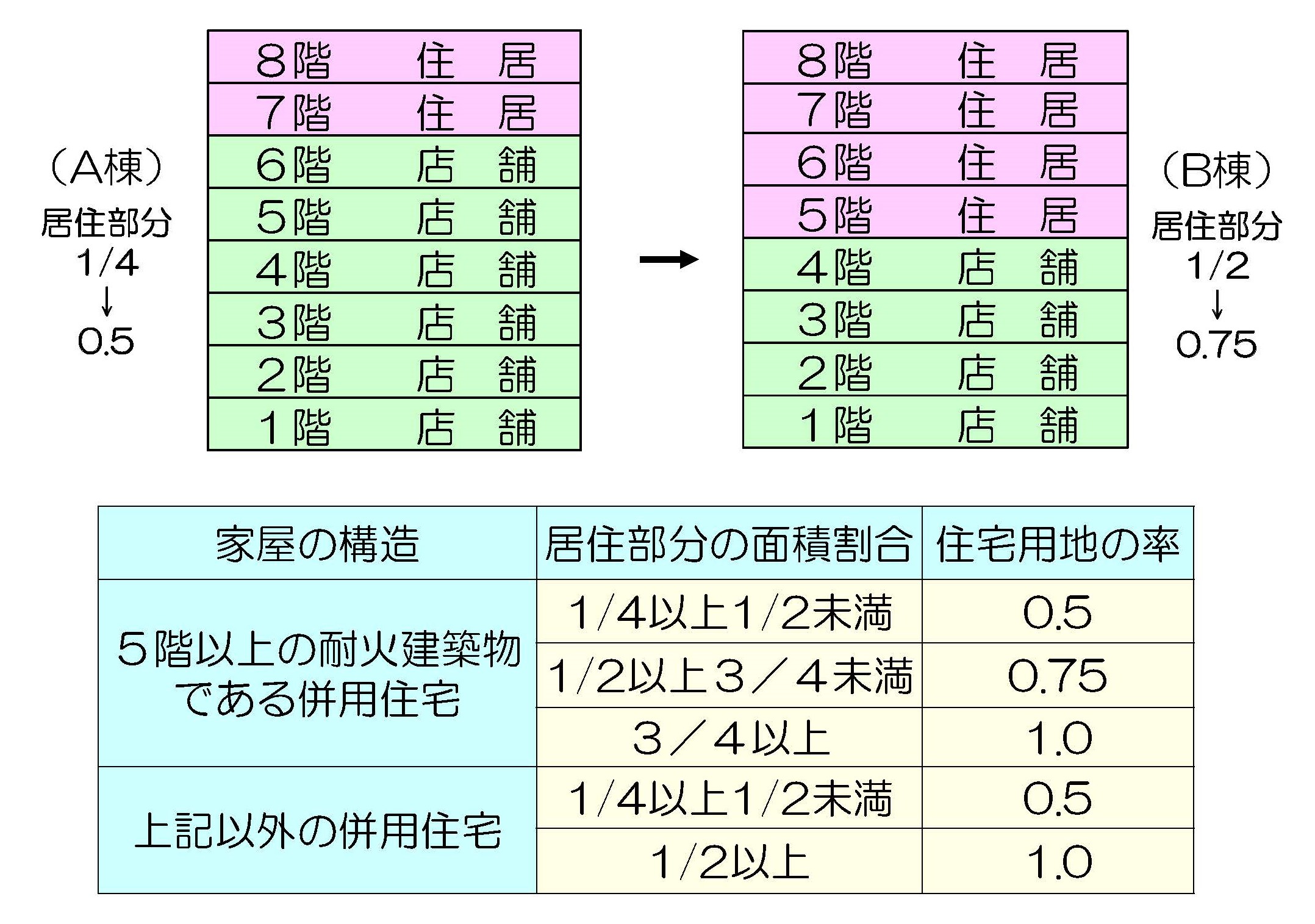

ただし、併用住宅の場合は、居住部分の面積が一定の割合以上なければ特例は認められません。

その家屋が「5階以上の耐火建築物」であるか「それ以外の併用住宅」かによって異なります。(次の表をご覧ください。)

<併用住宅の居住割合(居住部分の割合による)>

見落とされ易い住宅用地の事例

アパートと駐車場の場合

これまでも解説してきましたが、住宅用地の減額特例で注意すべきは、アパートの事例です。

まず、アパートの場合は戸単位で小規模住宅用地(200㎡以下)がカウントされます。つまり8部屋あれば、土地が1600㎡までは小規模住宅用地として6分の1に減額されることになります。

また、アパート居住者が使用する連続した駐車場も住宅用地として減額特例の対象になります。

店舗廃業後の居住の場合

住宅用地かどうかは外見からは分からない場合があります。そのため、市町村では条例により、住宅用地の申告を義務づけています。

ここで、見落とされがちの例として、商店街でときに見られる、店舗を閉じた後もそこで居住している場合です。店舗のみであれば、その土地は非住宅用地ですので減額特例はありませんが、居住用の家屋に変更されていれば特例の対象になります。

店舗の2階で居住している場合

上記の表にあるように、例えば2階建ての家屋で2階部分に居住している場合、その部分の床面積が2分の1以上であれば、土地の全部が住宅用地の減額特例を受けることができます。仮に3階建て家屋で2~3階部分に居住していれば、恐らく問題なく2分の1以上ではないでしょうか。

「特定空家」は適用除外

平成27年5月に施行された「空家等対策の推進に関する特別措置法」により「特定空家」として勧告を受けると住宅用地の減額特例の適用除外となりました。

ここで「特定空家」とは、次のように周辺への影響が大きい状態にある空家を指します。

① そのまま放置すれば倒壊等著しく保安上危険となるおそれのある状態

② そのまま放置すれば著しく衛生上有害となるおそれのある状態

③ 適切な管理が行われていないことにより著しく景観を損なっている状態

④ その他周辺の生活環境の保全を図るために放置することが不適切である状態

これに併せて、地方税法349条の3の2が改正され、「市町村長が特定空家等の所有者等に対して周辺の生活環境の保全を図るために必要な措置をとることを勧告した場合は、当該特定空家等に係る敷地について固定資産税等の住宅用地特例の対象から除外する。」となりました。

2022/5/26/09:00