(第46号)固定資産税と相続税の宅地評価方法の違い(5)(「がけ地を有する宅地」)

(投稿・令和2年-見直し・令和7年2月)

今回は、「がけ地を有する宅地」の相続税評価と固定資産税評価です。

「がけ地」で通常の用途に供することができないと認められる部分を有する宅地の価額は、その宅地のうちに存する「がけ地」の部分が「がけ地」でないとした場合に「がけ地補正率」を乗じて計算し評価します。

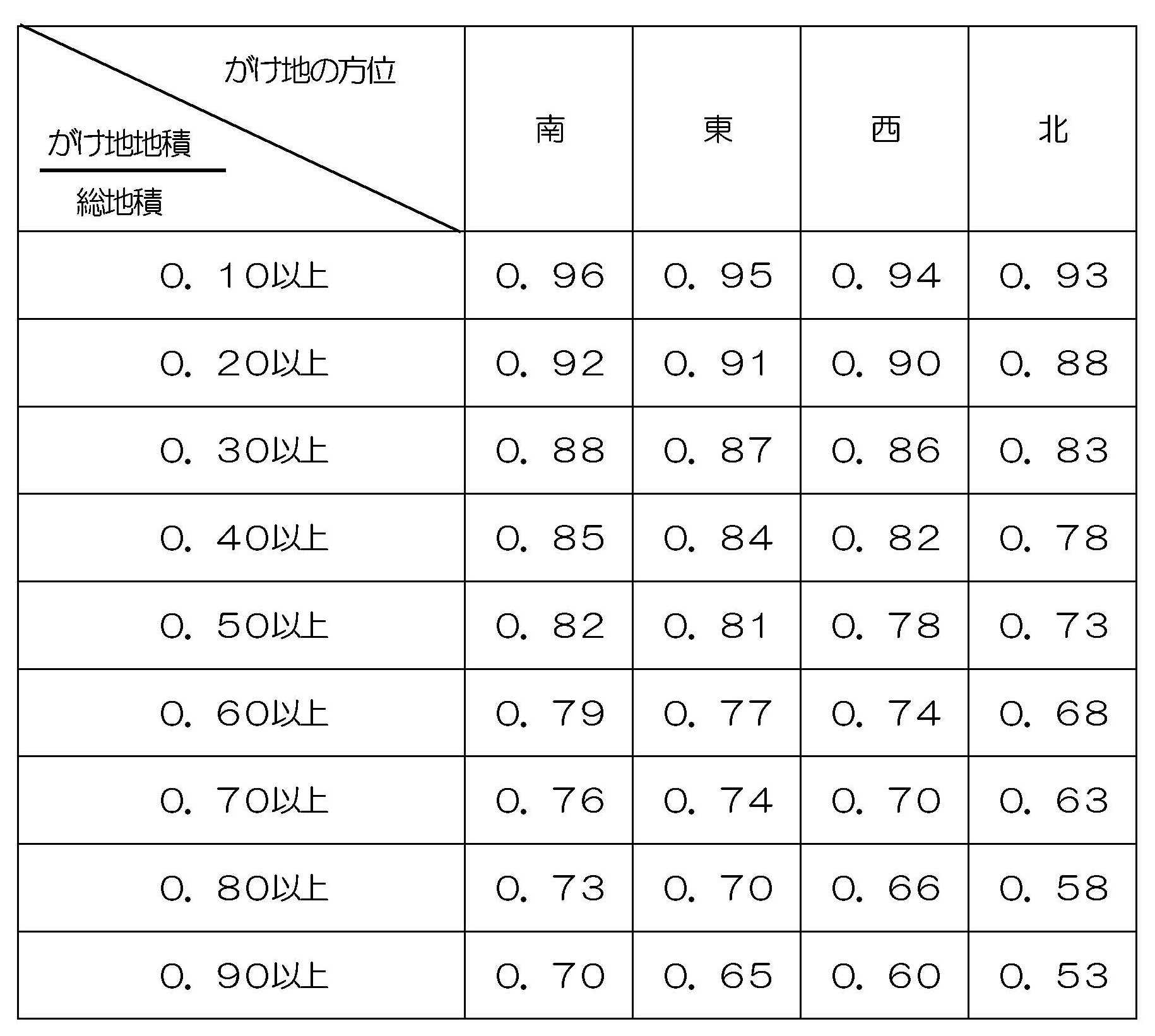

相続税評価と固定資産税評価の計算方法は同一ですが、相違点は、相続税の「がけ地補正率表」には「がけ地」の方位区分がありますが、固定資産税の「がけ地補正率表」には方位区分は無く単に「がけ地割合」のみとなっています。

「がけ地を有する宅地」の評価

「がけ地を有する宅地」の計算方法

「がけ地を有する宅地」の計算方法は次のとおりとなります。

(1)がけ地割合→(2)1㎡当たり表点数(正面路線価×奥行価格×がけ地割合補正率)

「がけ地を有する宅地」の例

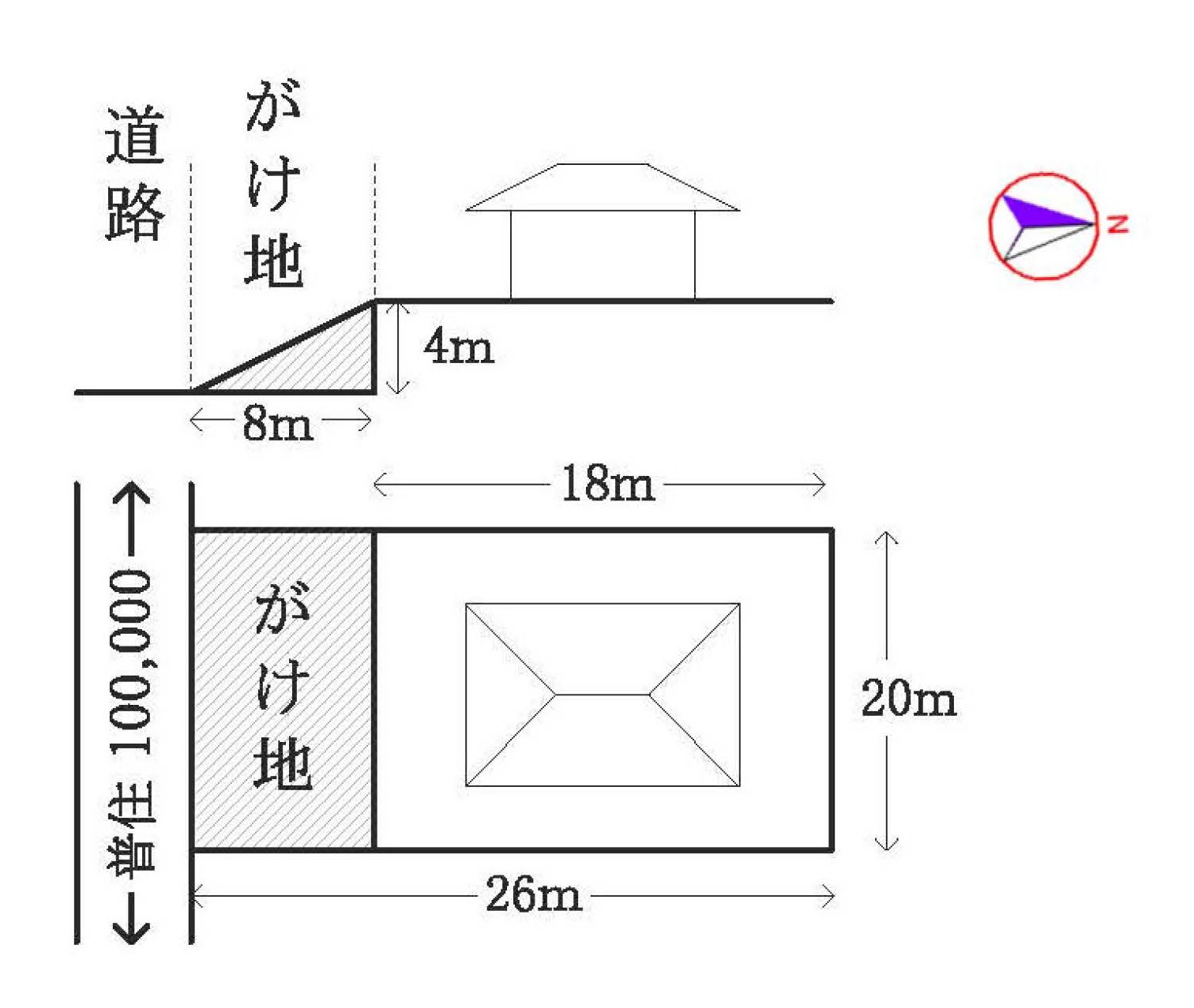

<がけ地を有する宅地(例)>

「がけ地を有する宅地」の相続税の計算

上記の「がけ地を有する宅地(例)」における相続税の評価額を求めます。

◆がけ地割合…がけ地の地積÷総地積

(8m×20m)÷(20m×26m)=0.31

◆1㎡当たり表点数…正面路線価×奥行26m普通住宅地の奥行価格補正率×がけ地補正率(南方位0.31)

100,000×0.97×0.88=85,360円/㎡

<がけ地補正率表(相続税)>

固定資産税の評価方法

上記の「がけ地を有する宅地(例)」における固定資産税の評価額を求めます。

評価方法は基本的に相続税評価と同じですが、固定資産税の場合は、がけ地補正率表に方位区分が無いところが違います。

◆がけ地割合…がけ地の地積÷総地積

(8m×20m)÷(20m×26m)=0.31

◆1㎡当たり表点数…正面路線価×奥行26m普通住宅地の奥行価格補正率×がけ地補正率(0.31)

100,000×0.99×0.85=84,150円/㎡

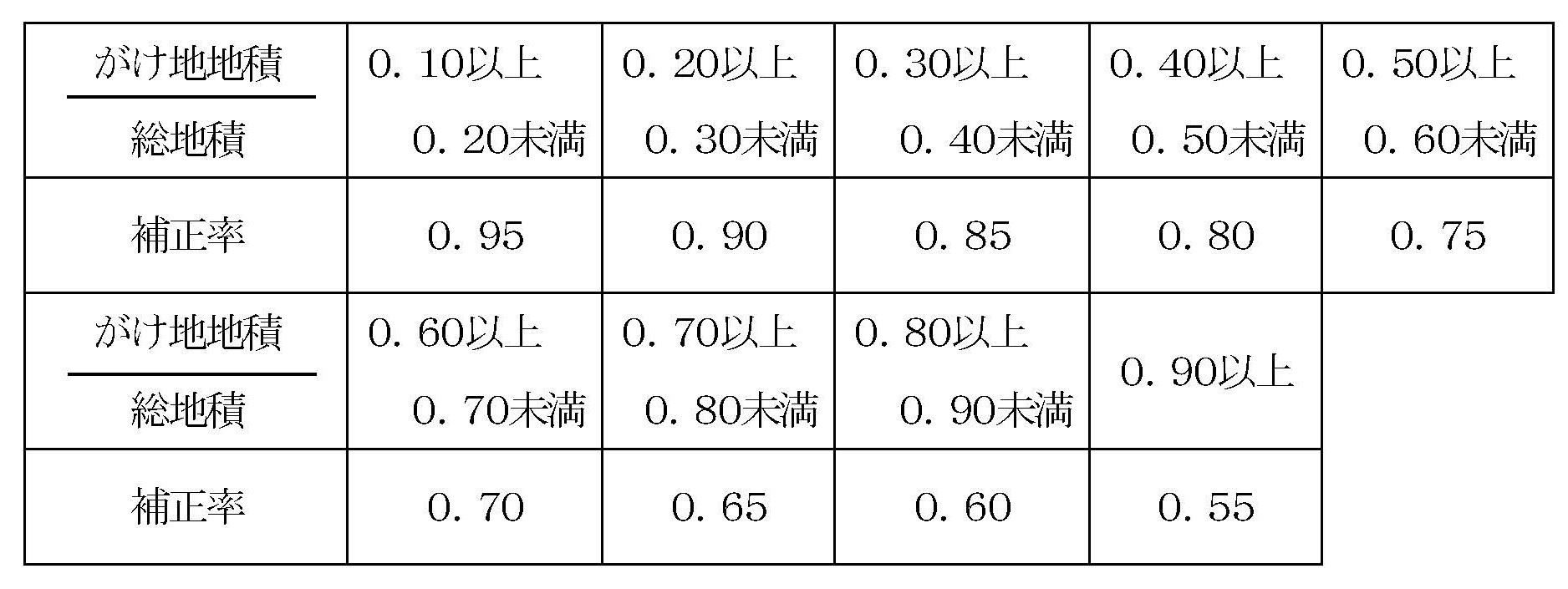

<がけ地補正率表(固定資産税)>

2022/5/30/18:00