(第3号)固定資産税の価格は「固定資産評価基準」により「適正な時価」とされる

(投稿・平成25年-見直し・令和6年6月)

今回は、固定資産税の評価額はどのように決定され、その評価額はどのように位置づけられるのかです。

評価は「固定資産評価基準」による

固定資産税の評価は、地方税法で「固定資産評価基準」によるとあります。

<固定資産税評価の標準>ー地方税法349条

「1項 基準年度に係る賦課期日に所在する土地又は家屋に対して課する基準年度の固定資産税の課税標準は、当該土地又は家屋の基準年度に係る賦課期日における価格で土地課税台帳若しくは土地補充課税台帳又は家屋課税台帳若しくは家屋補充課税台帳に登録されたものとする。」

<固定資産税に係る総務大臣の任務>ー地方税法388条

「1項 総務大臣は固定資産の評価の基準並びに評価の実施の方法及び手続き(「以下「固定資産評価基準」)を定め、これを告示しなければならない。」

<市町村の職員の任務>ー地方税法403条

「1項 市町村長は(中略)固定資産評価基準によって、固定資産税の価格を決定しなければならない。」

つまり、市町村長は総務大臣により告示された「固定資産評価基準」により、固定資産税の評価額(価格)を決定しなければならないのです。

この地方税法第403条1項は、かつて(昭和37年以前)は「固定資産評価基準に準じて」決定すべきとなっていましたが、現行は「基準によって、決定しなければならない」とされています。

したがって、固定資産税の評価額決定に対する「固定資産評価基準」の「法的拘束力」がより強まったと言えます。

ここに、昭和57年3月30日福岡地裁判決を掲げます(要旨)。

<昭和57年3月30日福岡地裁判決>

「告示とは、公示を必要とする行政措置の公示の形式である。固定資産評価基準は、法388条1項に基づき、その明示的具体的委任を受けて、自治大臣が固定資産の評価の基準並びに評価の実施の方法及び手続きについて市町村間の評価の統一的均衡化を図るために発したものであって、昭和37年改正法による改正前の法403条が「準じて」としていたものを、「よって」固定資産の価格を決定しなければならないと」定めて、…市町村長は、固定資産評価基準に従った評価をなすべく義務づけられているものと解するのが相当である。その意味で、固定資産評価基準は、法的拘束力を有しているものといわなければならない。」

では、固定資産税と同じ資産評価の相続税ではどうでしょうか。

相続税の財産(土地)評価においては、国税庁による財産の評価に関する取扱方法の全国的統一を図るため「財産評価基本通達」が発せられていますが、相続税法の規定により委任されている訳ではありません。

つまり、相続税評価においては「財産評価基本通達」は「法的拘束力」は有していないのです。

例えば、相続税評価において、仮に減価要素の強い土地などの場合に、不動産鑑定評価によって時価証明が認められる場合があるのも、このような仕組みからと考えられます。

固定資産税は、全国一律の大量一括評価ですので、この「固定資産評価基準」により「固定資産税の課税標準となるべき価格」が決定されます。

評価基準による価格が「適正な時価」

ところで、地方税法には、固定資産税の「価格の定義」が規定されています。

<固定資産税の価格とは>ー地方税法341条

「固定資産税について、次の各号に掲げる用語の意義は、それぞれ当該各号に定めるところによる。

5号 価格 適正な時価をいう。」

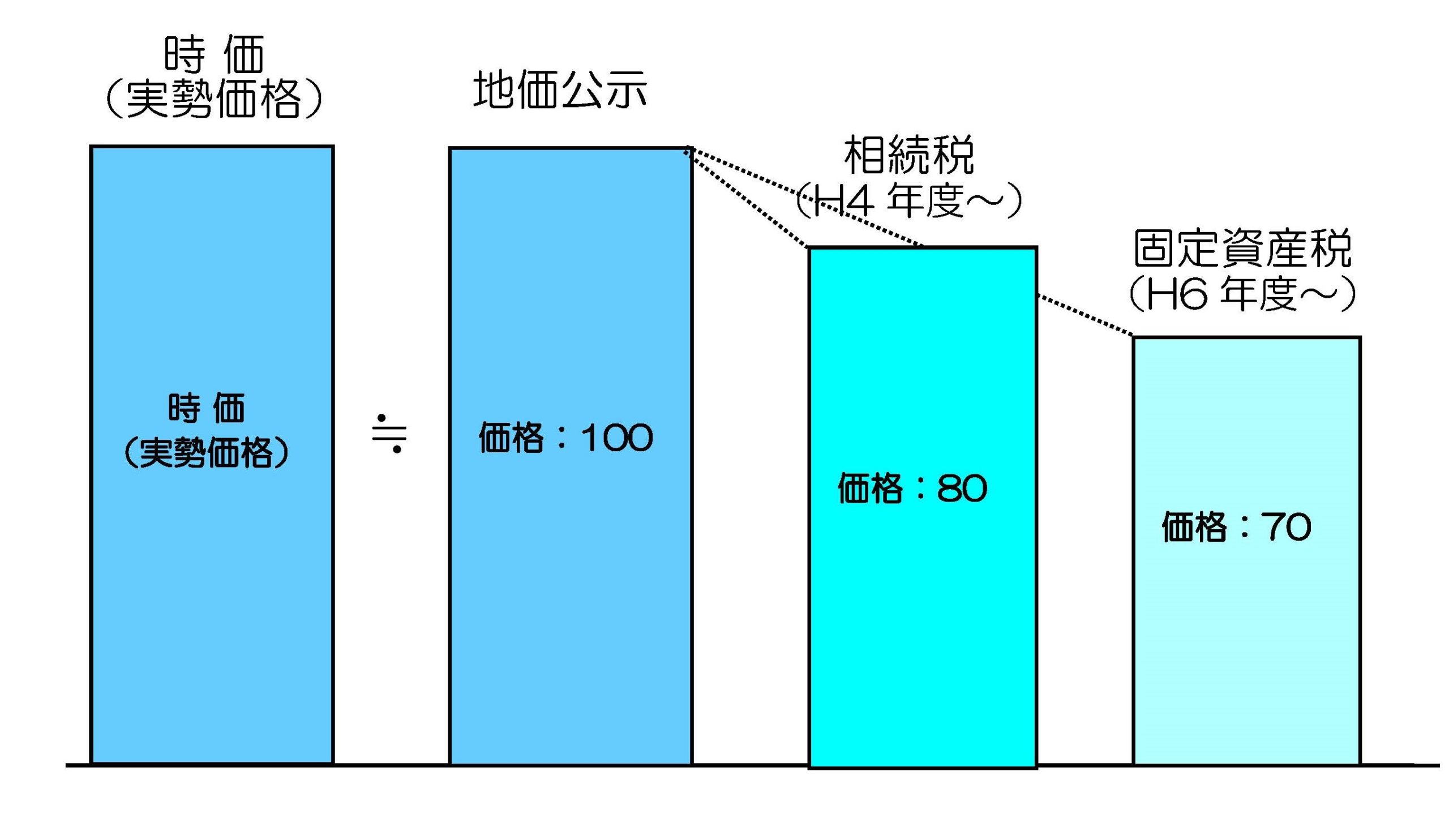

固定資産税の土地評価割合は、バブル期には実質的に地価公示価格の1〜2割程度であったものが、平成6年度から地価公示価格の7割を目途とされました。

<公的評価の適正化>

もっとも、昭和50年代の地価安定期における固定資産税の評価割合が7割程度であったことを前提にすれば、むしろ昭和60年代の地価高騰(バブル)期以降の方が不正常な評価割合であったと考えるべきなのかもしれません。

この平成6年度の制度改正により、固定資産税の不服申立は、それまで全国で6千件弱であったものが、一挙に3倍を超える件数になり、裁判で争われる件数も増えました。

「適正な時価」に関する判例

平成6年度までの「適正な時価」

では、平成6年度までの固定資産税の「適正な時価」とはどのような解釈であったのでしょうか。

ここに代表的なものとして、昭和34年6月16日の静岡地裁の判決を紹介します。

※<昭和34年6月16日静岡地裁判決>

「固定資産の価格、すなわち、その適正な時価とは本来その通常な取引価格を指すものと解すべきであるが、評価は常に公平になされなければならないから、決定された価格が通常の取引価格を著しく超える場合はもちろん、これを超えない場合でも、課税政策上その他の正当な理由なしに、他とはなはだしく均衡を欠く場合には、その価格は適正でなく、その決定は違法となるものである。」

このように、「はなはだしく均衡を」を欠かない限りは違法とはならなかった訳です。

土地に関する「適正な時価」の判例

これが、平成6年度以降、地価公示の7割評価となったことにより、「適正な時価」の解釈に関する裁判上の判決は色々とありましたが、次の最高裁判決に代表されるようになりました。

<平成15年6月26日最高裁判決>

「適正な時価とは、正常な条件の下に成立する当該土地の取引価格、すなわち、客観的な交換価値をいうと解される。したがって、土地課税台帳に登録された価格が賦課期日における当該土地の客観的な交換価値を上回れば、当該価格の決定は違法となる。」

この最高裁判決の最大のポイントは、固定資産税評価が「客観的な交換価値」を上回ればその価格は『違法』となるというものです。

この「客観的な交換価値」が良いのかどうかは疑問のあるところですが(筆者は「使用価値」が妥当と考えますが)

ただし、この判決の背景としては、やや特殊状況もあったと考えられます。

当時はそれまでのバブルが弾けて、東京都内の一部では、平成5年1月の価格調査基準日から1年後の賦課期日(平成6年1月)までの1年間に30%を超える地価の下落があった訳です。

そのため、賦課期日における地価公示価格より30%低い固定資産税の評価額であっても、それを超える30%以上の下落率には追いつかなかった訳です。そこで固定遺産評価基準に基づく価格であっても、「客観的な交換価値」を上回る部分は違法とされました。

ところで、この判決の流れから、地価が下がっている場合には、据置年度においても地価下落修正が適用されることになりました。(地方税法附則17条の2第1項)

家屋評価に関する「適正な時価」判例

上記は土地の評価ですが、家屋評価においても最高裁において、「評価は、固定資産評価基準に基づくべき」とされています。

<平成15年7月18日最高裁判決>

「固定資産評価基準に定める方法によっては再建築費を適切に算定することができない特別の事情または評価基準が定める減点補正を超える減価を要する特別の事情が存しない限り、その適正な時価であると推認するのが相当である。」

家屋評価については、追って説明いたします。

2022/04/15/12:00