(投稿・平成25年-見直し・令和6年12月)

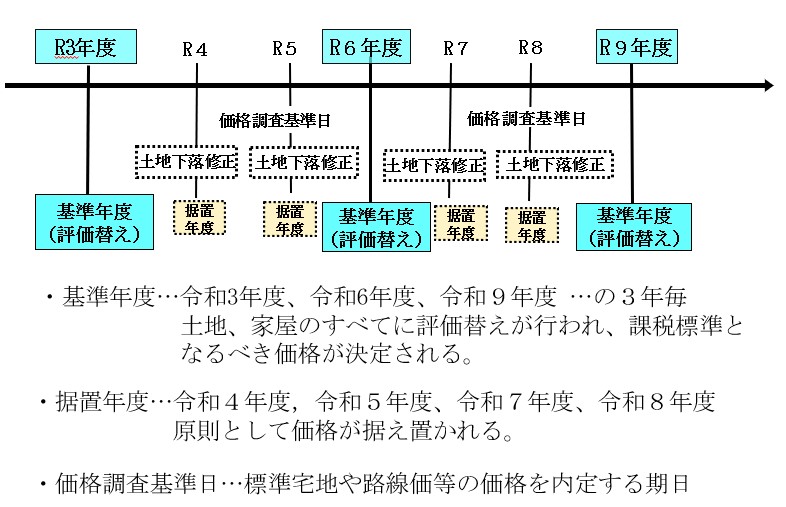

土地と家屋については、課税標準となる価格の据置制度が設けられており、原則として3年毎に賦課期日(毎年1月1日)現在の価格を評価し、課税台帳に登録されます。

この年度を基準年度(又は評価替え年度)と言いますが、これは昭和33年から継続している制度で、最近の基準年度は令和6年度ですが、次は令和9年度になります(令和6年時点)。

また、この3年毎の基準年度と基準年度との間の年度(令和7年度、令和8年度等)は据置年度と言います。

ここに固定資産税の3年単位のスケジュール図を掲載します。

<固定資産税の3年スケジュール>

<土地又は家屋に対して課する固定資産税の課税標準>

※地方税法第349条第1~3項

「1項 基準年度に係る賦課期日に所在する土地又は家屋に対して課する基準年度の固定資産税の課税標準は、当該土地又は家屋の基準年度の価格で土地課税台帳等又は家屋課税台帳等に登録されたものとする。固定資産税の納税者は、固定資産評価審査委員会の決定に不服があるときは、その取消しの訴えを提起することができる。

2項 基準年度の土地又は家屋に対して課する第二年度の固定資産税の課税標準は、当該土地又は家屋に係る基準年度の固定資産税の課税標準の基礎となつた価格で土地課税台帳等又は家屋課税台帳等に登録されたものとする。

3項 基準年度の土地又は家屋に対して課する第三年度の固定資産税の課税標準は、当該土地又は家屋に係る基準年度の固定資産税の課税標準の基礎となつた価格で土地課税台帳等又は家屋課税台帳等に登録されたものとする。」(中略)

基準(評価替え)年度と据置年度

基準(評価替え)年度における評価

(1)土地の評価について

土地の評価としては、毎年の地価公示(1月1日現在)と地価調査(7月1日現在)の価格が不動産鑑定士により行われています。

また固定資産税では、地価公示と地価調査のみではなく、地区毎に標準宅地を選定して、不動産鑑定士による標準宅地の鑑定評価が行われています。

固定資産税の土地価格は、地価公示地価格、地価調査地価格及び標準宅地の鑑定評価価額の7割とされていますので、そこから3月末までに路線価の付設や各筆(画地)の評価を行うことになります。

(2)家屋の評価について

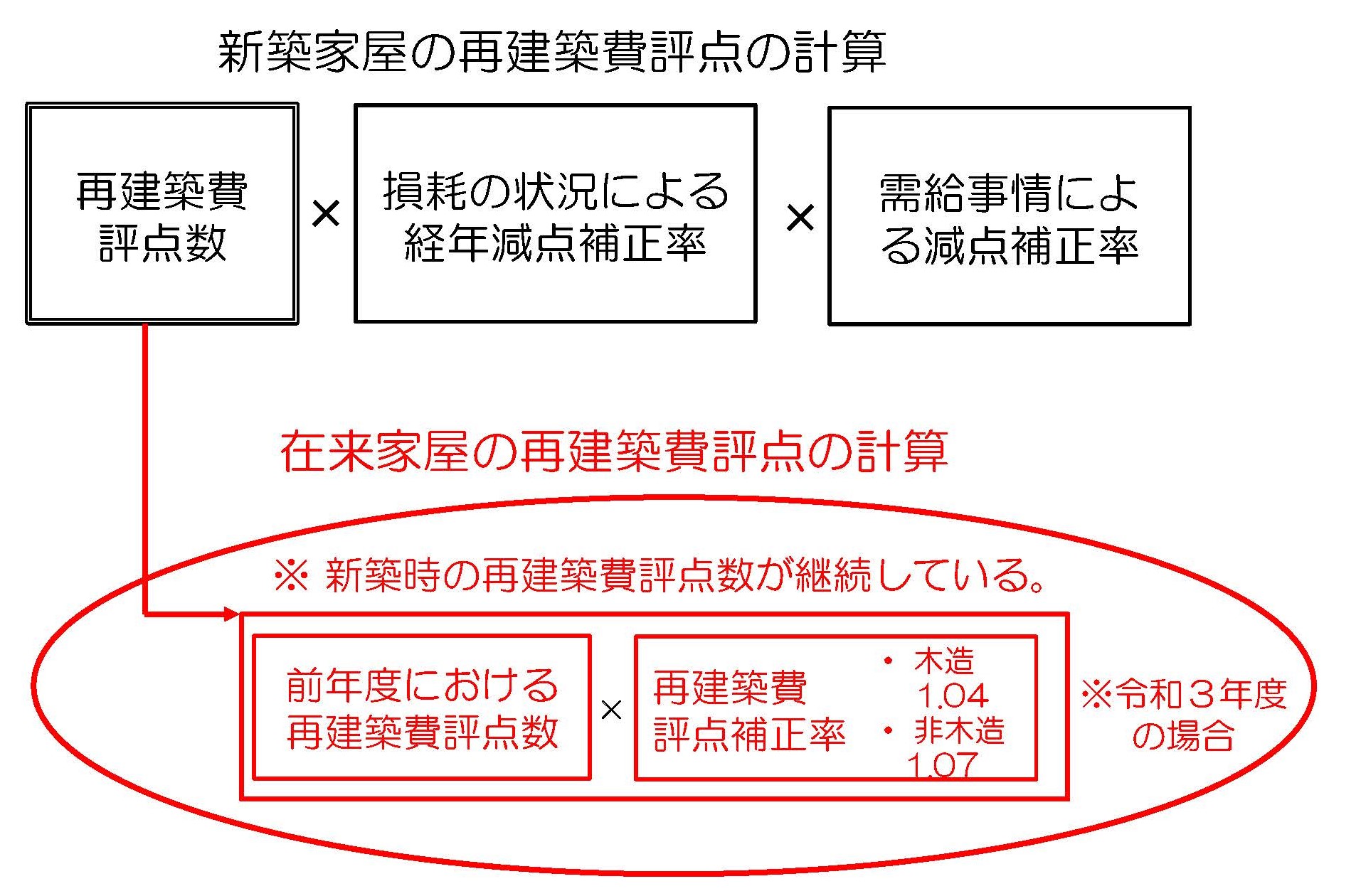

家屋は新築以外の評価替えは、3年毎の基準年度に在来家屋の評価を行います。

在来家屋の計算方法は、前基準年度再建築費評点に築年数の経過年数に応じた経年減点補正率を乗じて求めますが、「再建築費評点補正率」も考慮されます。

つまり、基本的には新築時の再建築評価額が継続されることになります。例えば、中古ビルの固定資産税評価に間違いがあるのかどうかは、新築時の評価が正しかったのかどうかを検討する必要があります。

<在来家屋の評価方法>

据置年度における評価

ところで、基準年度だけでなく、据置年度においても次の項目は評価・課税されます。

(1)新規の課税

① 新しく新築された家屋

② 新しく造成された土地

(2)価格の見直し

① 土地の地目の変更

② 家屋の増改築

(3)土地の下落修正

固定資産税の評価替えは基準年度が原則ですが、平成11年度から、据置年度に地価が下落し固定資産税課税上著しく均衡を失する場合等においては、土地の下落修正を行うことができるようになっています。

この判断は、市町村長により毎年7月1日現在の都道府県地価調査と不動産鑑定士による鑑定評価等から把握して決めていくことになります。

審査の申出と訴訟の提起

前号でも説明したとおり、毎年4~5月の初旬に、納税通知書と課税明細書が送付されてきますが、仮に価格に不服がある場合は、納税通知書の送付を受けた後3ヵ月以内に「審査の申出」を行うことができます。

なお、この「審査の申出」は、原則として、3年毎の基準年度のみに行うことができるものです。

<固定資産課税台帳に登録された価格に関する審査の申出>

※地方税法432条1項

「固定資産税の納税者は、その納付すべき当該年度の固定資産税に係る固定資産について固定資産課税台帳に登録された価格について不服がある場合においては、納税通知書の交付を受けた日後3ヵ月を経過する日まで、固定資産評価審査委員会に審査の申出をすることができる。」(中略)

固定資産税の価格に不服があり、訴訟に訴えようとする場合には、まずこの不服審査申出を行わなければなりません。これを審査請求前置主義と言います。

そして、この審査申出の決定(採決)に不服がある場合は、その送達を受けた日の翌日から起算して6ヵ月以内に訴訟を提起することができます。

この場合の被告は、地方税法434の2により、「審査委員会が当該市町村を代表する」こととされています。

なお、この審査請求前置主義も必ずしも「絶対」ではなく、国家賠償法に基づく訴訟提起が出来る場合があるとの最高裁の判決(平成22年5月3日)があります。

※ この点については、後日改めて触れることとします。

<争訟の方式>

※地方税法第434条第1項

「固定資産税の納税者は、固定資産評価審査委員会の決定に不服があるときは、その取消しの訴えを提起することができる。」

<抗告訴訟の取扱い>

※地方税法第434条の2

「固定資産評価審査委員会は、固定資産評価審査委員会の行政事件訴訟法第3条第2項に規定する処分又は同条第3項に規定する裁決に係る同法第11条第1項の規定による市町村を被告とする訴訟について、当該市町村を代表する。」

<出訴期間>

※行政事件訴訟法14条1項

「取消訴訟は、処分又は裁決があつたことを知った日から6ヶ月を経過したときは、提起することができない。」

2022/4/22/18:30