(投稿・令和2年-見直し・令和7年2月)

今回から「固定資産税と相続税の宅地評価方法の違い」について連載します。

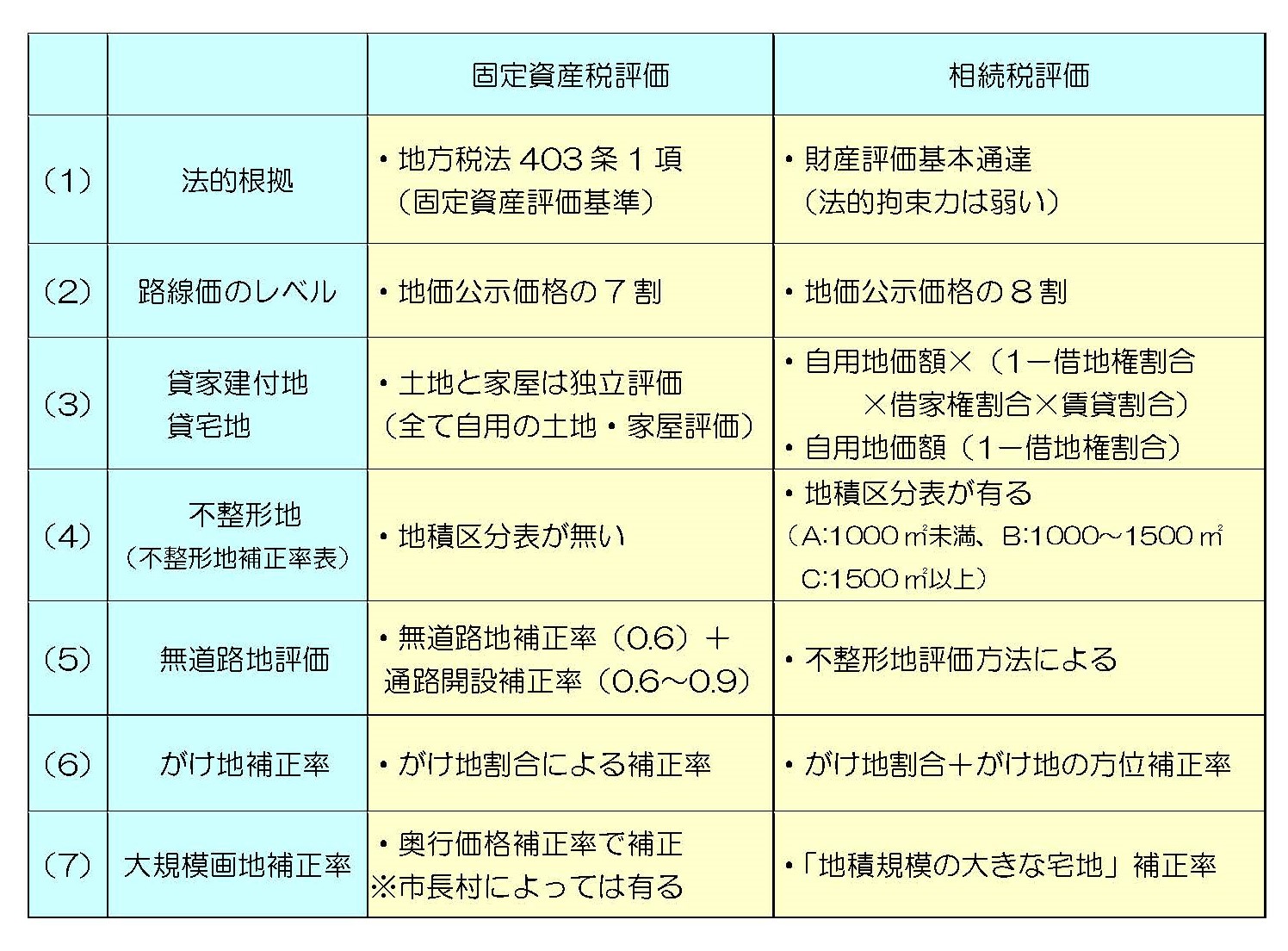

まず、固定資産税と相続税の評価内容が異なる今後解説の項目を一覧表にします。

なお、この第1回目では下記表の(1)(2)の部分を説明します。

<固定資産税評価と相続税評価>

この表は相続税の全ての評価方法ではなく、奥行価格補正、側方路線影響加算、二方路影響加算、間口狭小補正、奥行長大補正等は固定資産税と相続税はほぼ同じとなっていますので省略します。

ページコンテンツ

固定資産税評価と相続税評価の法的根拠

これまでも説明してきましたが、固定資産税の土地と家屋は役所が一方的に評価・課税する「賦課課税方式」であるのに対して、相続税は納税者(相続人)により申告される「申告課税方式」である点が大きく異なります。

固定資産税評価の法的根拠

固定資産税の根拠法は地方税法になります。さらに、その地方税法により「固定資産評価基準により評価する」ことが規定されていることから、この「固定資産評価基準」は法的拘束性が強いとされています。

また固定資産税については、市町村毎の「固定資産評価事務要領」で「所要の補正」が定められていますので、細かな評価内容を確認する場合には、各市町村に問い合わせる必要があります。この「所要の補正」は市町村にもよりますが、かなりの項目が規定されています。

相続税評価の法的根拠

相続税評価については、土地と建物等の資産の評価方法は相続税法にはなく、財産の評価に関する取扱い方法の全国的な統一を図るため、国税庁による「財産評価基本通達」により定められ、基本的にこの「財産評価基本通達」により相続税評価が行われます。

なお、相続税については、評価の前提として「相続財産は何があるか」「相続人は誰か」「被相続人による遺言があるか」等々の調査すべき項目があるとともに、相続人間で争う「争続」ではなく「笑顔の相続」にしなければなりません。そのためには、相続税法とともに民法の相続編が重要な根拠規定ともなっています。

固定資産税と相続税の評価方法の基本

固定資産税の評価方法

固定資産税の宅地の評価方法としては、①市街地宅地評価法(路線価方式)と②その他の宅地評価法(標準宅地比準方式)の2つがあります。

① 市街地宅地評価法(路線価方式)

主に都市部の住宅が密集した地域における土地の固定資産税評価に用いられる方法(方式)で、路線価は地価公示価格の7割とされています。

② その他の宅地評価法(標準宅地比準方式)

比較的市街化的ではない地域において用いられている方法(方式)で、状況類似地区ごとに標準宅地を設定し、評価対象宅地と宅地比準を行う方法です。

相続税宅地の評価方法

相続税の宅地の評価方式には、路線価方式と倍率方式があります。

① 路線価方式

路線価方式は、路線価が定められている地域の評価方式ですが、固定資産税評価の市街地宅地評価法(路線価方式)と同じ方式になります。固定資産税の路線価は地価公示価格の7割ですが、相続税路線価は地価公示価格の8割とされています。

② 倍率方式

これに対して、倍率方式は、固定資産税評価額に各地域ごとに定められた倍率を乗じて評価する方式です。

相続税建物の評価方法

なお、建物の相続税評価は、固定資産税家屋の評価額を100%用いることになります。

2022/5/30/15:00